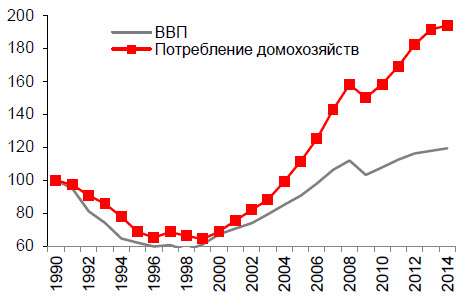

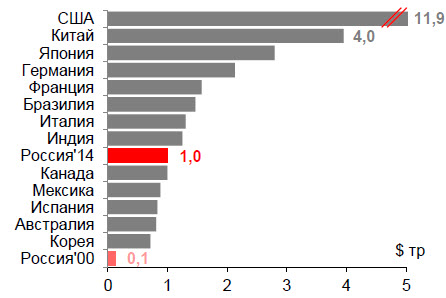

Последние 15 лет российская модель роста опиралась на восстановление потребления. Достигнув "дна" в конце 1990-х годов, потребление домохозяйств непрерывно росло в 2000-х годах, почти удвоившись в 2014 г. по сравнению с уровнем 1990-х годов, накануне распада СССР. За последние 15 лет потребление домохозяйств выросло с 37% до 56% ВВП. По объему рынка потребления в долларовом выражении Россия переместилась с 21 места в мире в 2000 г. на 9-е – в 2014 г., а ее потребительские расходы составили $1 трлн в год.

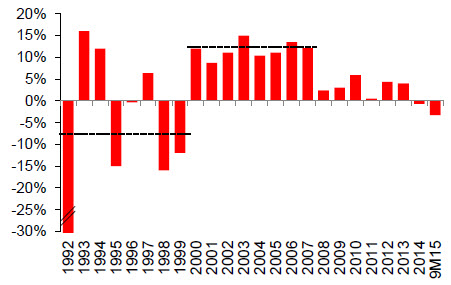

Рост потребления в 2000-2007 гг. поддерживали два фактора: во-первых, решение правительства понизить до 13% ставку налога на доходы физлиц и установить плоскую шкалу налога, что привело к росту доходов населения.

1. Индекс потребления домохозяйств и ВВП

Источники: Росстат, EIU, Альфа-Банк

2. Номинальный объем потребления домохозяйств, $ трлн

Источники: Всемирный Банк, EIU, Альфа-Банк

Реальные располагаемые доходы в 2000-2007 гг. росли, в среднем, на 12% год. Во-вторых, благодаря реформам в налоговой сфере выросли официальные доходы россиян, что помогло банкам развивать рынок розничного кредитования. Объем этого рынка, на который приходилось менее 1% ВВП в 2000 г., или $2 млрд, вырос до $140 млрд (10% ВВП) в 2008 г.

3. Рост реальных располагаемых доходов, % г/г

Источники: EIU, Росстат, Альфа-Банк

5. Розничное кредитование, трлн руб. и % ВВП

Источники: ЦБ РФ, Альфа-Банк

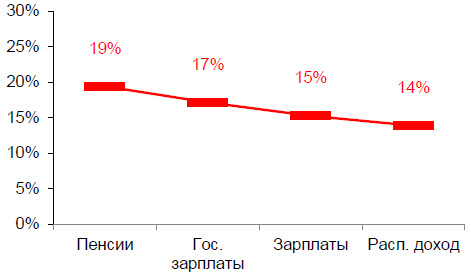

Кроме того, после кризиса 2008 г. возросла прямая бюджетная поддержка доходов домохозяйств. Она стала еще одним, третьим фактором поддержки потребления, благодаря которому российскую модель экономического роста удалось сохранить в прежнем виде. С 2007 г. правительство приняло решение индексировать пенсии и довести отношение пенсий к зарплатам до 40% с 23%. В 2007-2010 гг. пенсии росли в среднем на 30% в год. В 2012-2013 гг. правительство повышало и зарплаты госсектора на 21% в год, тогда как в других секторах экономики они росли всего на 13% г/г. Благодаря щедрой бюджетной политике потребление к 2014 г. выросло на 22% по сравнению с 2008 г., тогда как ВВП вырос всего на 6%.

6. Рост пенсий, госзарплат, средних зарплат и располагаемых доходов, % в год

Источники: Росстат, Минфин, Альфа-Банк

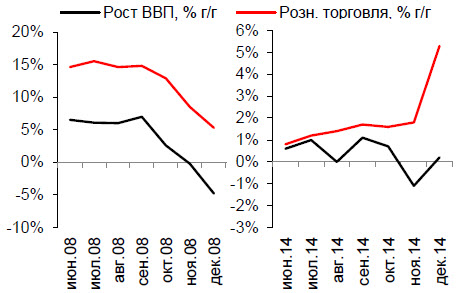

Продолжительный период быстрого роста потребления вселил в россиян оптимизм. Именно этим объясняется то, что домохозяйства в период кризиса наращивали расходы, что привело к сильному росту розничной торговли. Хотя рост ВВП на 6% г/г в 3К08 сменился спадом на 1% г/г в 4К08 и на 9% г/г в 1К09, розничная торговля продолжала расти, увеличившись на 9% г/г в 4К08 и снизившись только в 2К09. В 2014 г. расхождение динамики ВВП и потребления стало еще более заметным – рост розничной торговли ускорился с 1,5-2,0% г/г в 2К-3К14 до 3% г/г в 4К14, несмотря на ухудшение динамики ВВП в целом.

Желание сохранить потребительские стандарты особенно очевидно при анализе потребления отечественных товаров. В 1П15, в условиях резкого ослабление рубля, потребление российских товаров и услуг все еще росло на 5% г/г в реальном выражении. Это стало возможно благодаря двум фактам. Во-первых, домохозяйства отреагировали на кризис в 2015 г. так же, как и в 2009 г. – они зафиксировали свой рублевый бюджет на покупку иностранных товаров и зарубежных поездок (на эти статьи расходов приходилась треть потребления российских домохозяйств), сократив траты на 40% г/г. в долларовом выражении.

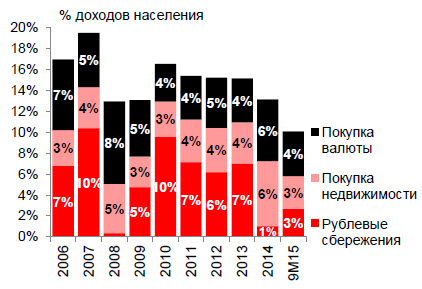

Во-вторых, российские домохозяйства тратят свои сбережения. Мы рассчитали собственный, очищенный от различных статистических эффектов, показатель нормы сбережений, который отражает инвестиции в валюту, недвижимость и рублевые сбережения. Этот индикатор показывает, последний кризисный эпизод привел к снижению всех трех компонентов. Наш индикатор нормы сбережений демонстрирует спад до 13% в 2009 г. и до 10% в 2015 г.

7. Рост ВВП и розничной торговли, % г/г

Источники: Росстат, ЦБ РФ, Альфа-Банк

8. Норма сбережений, %

Источники: Росстат, АИЖК, Альфа-Банк

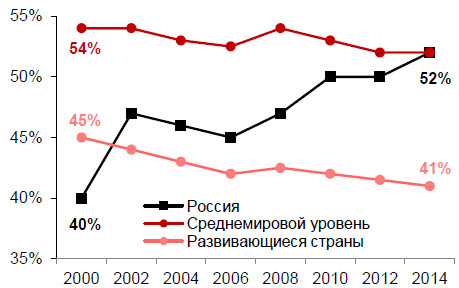

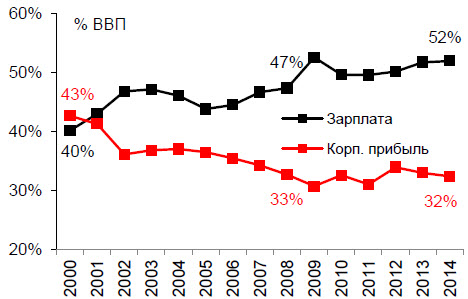

Тем не менее, способность российских домохозяйств и дальше поддерживать активный рост потребления теперь вызывает вопросы. Как минимум два из трех драйверов роста потребления сходят на нет в 2014-2015 гг. Во-первых, корпоративный сектор больше не способен поддерживать рост доходов домохозяйств. Доля зарплат (расходов на оплату труда) в ВВП выросла с 40% в 2000 г. до 52% в 2014 г., то есть до самого высокого уровня за 15 лет, тогда как в среднем по миру это показатель снизился с 54% до 52% за аналогичный период. На развивающихся рынках доля зарплат в ВВП упала с 45% до 41%, а, например, в Казахстане – с 35% до 30%. Дальнейшее перераспределение богатства от корпоративного сектора к домохозяйствам представляется затруднительным. Иными словами, ожидания населения дальнейшего роста доходов, не сопоставимы с замедлением потенциального экономического роста – по нашим оценкам, сейчас он составляет всего 0,5-1,0% в год. Мы считаем, что из-за демографических ограничений резкого сокращения реальных зарплат не произойдет, однако период перераспределения богатства от компаний к сотрудникам завершился.

9. Зарплаты, % ВВП

Источники: Росстат, Karabarbounis, Neiman, 2013, Альфа-Банк

10. Прибыли российских компаний и зарплаты, % ВВП

Источники: Росстат, Альфа-Банк

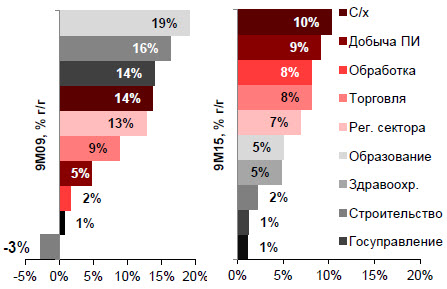

Еще одним подтверждением постепенного ухода от потребительской модели служит изменение той роли, которую в потребительском тренде играет правительство. Если ранее бюджетная политика была инструментом поддержки этого тренда, теперь из-за санкций 2014 г. и падения цены на нефть правительство придерживается более экономного подхода к бюджету. С 2007 по 2010 гг. в результате контрциклической бюджетной политики цена на нефть, балансирующая бюджет, выросла с $34/барр. до $109/барр., что привело к тому, что государство сейчас уже не может так щедро поддерживать рост доходов домохозяйств. За 9M15 номинальные зарплаты госсектора, в том числе зарплаты госчиновникам, работникам здравоохранения и образования повысились всего на 1-5%, тогда как за 9M09 в этих секторах зарплаты росли сильнее всех – на 14-19% г/г. Ужесточение бюджетной политики позволило правительству сохранить совокупный рост расходов бюджета ниже уровня инфляции, предотвратив, таким образом, повышение цены на нефть, балансирующей бюджет. Более того, в 2015 г. цена на нефть, балансирующая бюджет, судя по всему, снизится до $70/барр., что является прямым следствием решения ЦБ отпустить рубль в свободное плавание: при ослаблении рубля глубже уровня, который предполагает снижение цены на нефть, доходная часть бюджета выиграла, а расходная оставалась относительно сжатой. Это означает, что снижение бюджетных рисков оплатили потребители – через снижение стоимости своих сбережений и падение реальных доходов в 2014-2015 гг.

11. Курс рубля и цена на нефть, балансирующая бюджет, $/барр.

Источники: Минфин, ЦБ РФ, Альфа-Банк

12. Рост номинальных зарплат по секторам, % г/г

Источники: Росстат, Альфа-Банк

В этой ситуации только розничное кредитование остается возможным фактором поддержки потребления, однако здесь остается неопределенность. С одной стороны, розничные кредиты составляют 16% ВВП, что ниже, чем 20-30% на развивающихся рынках. Однако в неипотечном сегменте существует проблема: на него приходилось уже 10% ВВП в 2014 г., а неипотечный долг на душу населения находился на высоком уровне 150% среднемесячной зарплаты (см. наш последний обзор “Российская экономика крупным планом: Банковский сектор: перспективы на 2016 г.” от 5 ноября). Рост неипотечного кредитования сильно замедлился еще в 2014, а в 2015 г. оно начало снижаться, оказывая давление на потребление. Однако предсказать поведение этого тренда в будущем сложно. Если ЦБ будет придерживаться высоких процентных ставок, удорожание стоимости кредитов негативно повлияет на рост неипотечного сегмента. В то же время, так как этот сегмент представлен короткими кредитами, он быстро сокращается – на 10% г/г против сокращения розничного кредитования в целом на 5% г/г, и этот процесс может быстро завершиться. Кроме того, жесткость бюджетной политики по отношению к домохозяйствам может привести к тому, что заемщики из среднего класса, ранее опиравшиеся исключительно на рост своих доходов в качестве источника роста потребления, теперь могут оказаться вынуждены обратиться к кредитам.

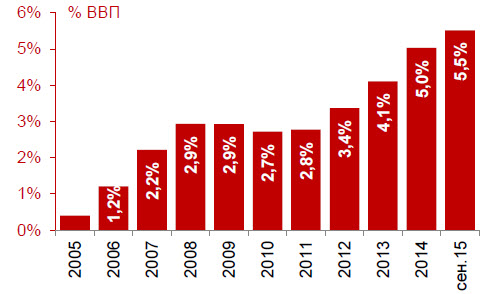

13. Рынок ипотеки, % ВВП

Источники: ЦБ РФ, Альфа-Банк

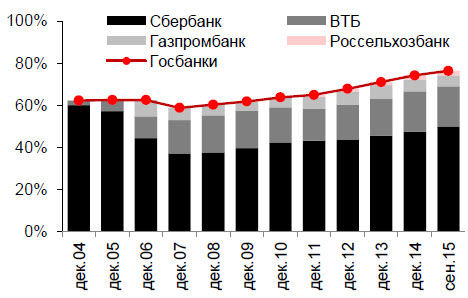

Между тем, рынок ипотеки составляет всего 5,5% ВВП; следовательно, в ближайшие годы он может стать источником роста кредитования. В этом случае выиграют банки, которые смогут привлечь новых клиентов, и строительный сектор; кроме того, рост рынка ипотеки на правительственном уровне может рассматриваться как способ стимулирования экономического роста. Поскольку госбанки контролируют более 75% рынка ипотечного кредитования, мы считаем, что их интерес к этому сегменту в ближайшие годы возрастет. Однако стимулирование экономического роста через ипотечное кредитование усиливает риски для баланса банковского сектора, в том числе процентный риск (долгосрочное кредитование будет финансироваться за счет краткосрочных пассивов) и риск просроченной задолженности (которая зависит от экономического роста). Эта стратегия будет работать только в том случае, если рост кредитования будет рассматриваться как способ выиграть время для проведения структурных реформ, которые должны решить проблему инвестиционных и демографических ограничений.

14. Ключевые игроки российского рынка ипотеки, %

Источники: ЦБ РФ, Frank Research Group, Альфа-Банк

Хотя все вышеперечисленное дает повод усомниться в способности российской экономики поддерживать рост потребления, предвыборный цикл ближайших двух лет может помочь сгладить переходный период. Логика электорального цикла обеспечит повышение зарплат госсектора и индексацию пенсий, если не в 2016 г., то в 2018 г. Однако после выборов 2018 г. следует ожидать изменений: как мы писали в своем обзоре “Проект бюджета 2016: слишком жесткий, чтобы быть реалистичным” от 21 октября, после выборов 2018 г. правительство может ввести прогрессивную ставку подоходного налога, что усилит давление на потребительский тренд.

Оценили 7 человек

13 кармы