Глобальные рынки с настороженностью ждут комментариев Федрезерва по монетарной политике. Широко ожидается, что по итогам сегодняшнего заседания ключевая ставка будет снижена. К общеизвестным опасениям вокруг торговых конфликтов и замедления американской экономики добавились внезапно возникшие проблемы вокруг национальных сделок РЕПО. В понедельник и вторник на денежных площадках США краткосрочные ставки по некоторым типам займов взлетали до 10%, потребовав от ФРС вливания дополнительной ликвидности. Отметим, что случай крайне настораживающий: подобного не было со времен финансового кризиса 2008-2009 гг.

При этом, экономические отчеты по промышленному производству и строительной активности превысили ожидания, а потому акции и индексы вчера предпочли слабо отреагировать на турбулентность денежного рынка.

В любом случае, просто так отмахнуться от этого события не получится.

Считается, что за скачком краткосрочных ставок в Штатах стоят крупные квартальные налоговые выплаты и расчеты за покупку гособлигаций, объемное размещение которых можно было наблюдать в конце прошлой недели. Но все эти выплаты были запланированы, что наталкивает на мысль о хрупкости финансовой системы в настоящий момент.

Исторически, низкие процентные ставки по гособлигациям не являются лекарством от увиденных накануне скачков.

Более того, таких прыжков может быть в ближайшее время и больше: правительство США продолжает активно практиковать займы на долговых рынках, высасывая ликвидность из финансовой системы.

События начала недели – скачки цен на нефть и процентных ставок на рынке РЕПО – привлекают особый интерес инвесторов к предстоящей пресс-конференции Пауэлла. Как отмечают аналитики FxPro, от того, насколько он будет внимателен к этим шокам, рынки могут развернуться как к росту, так и к снижению.

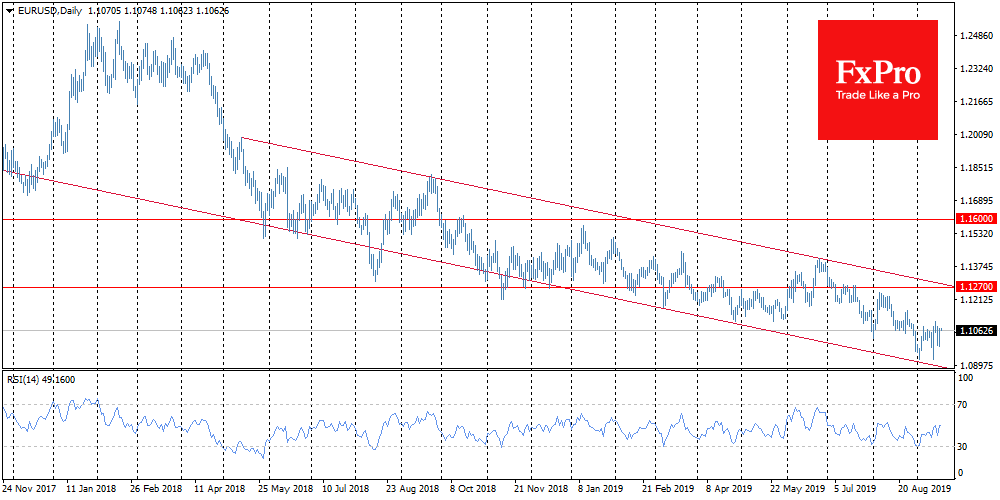

Подобный бэкграунд повышает шансы на то, что Федрезерв постарается вести мягкую политику, стараясь ослабить напряжение. В свою очередь, это может стать хорошей новостью для акций и плохой – для доллара.

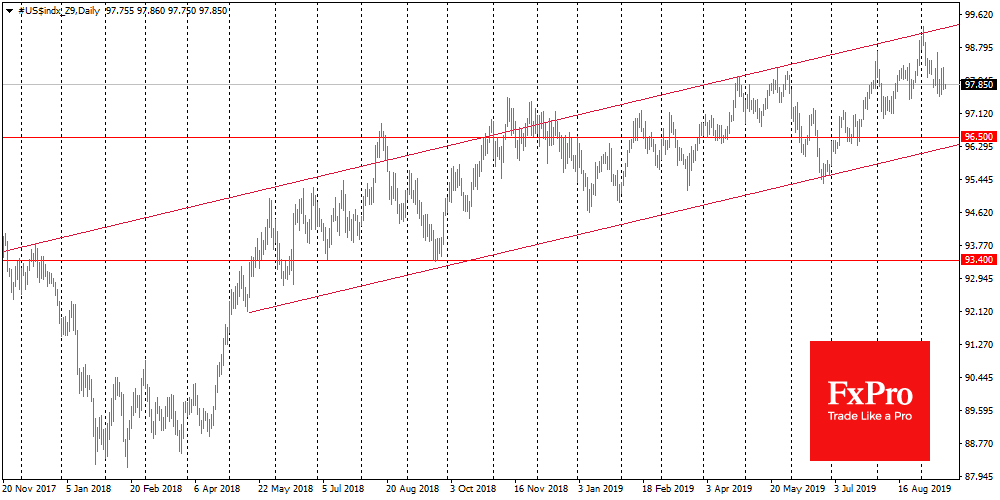

Наиболее вероятный сценарий состоит в том, что американская валюта может продолжить свой тренд на снижение, выбранный в начале сентября. В этом случае, она потеряет примерно 1.5% до конца месяца, а фондовые индексы США – напротив, вернутся в область исторических максимумов, временно закрыв глаза на проблемы краткосрочного кредитования.

Нельзя исключать и более радикального варианта. По сути, ФРС уже снизила ставки, что само по себе является беспрецедентной мерой со времен финансового кризиса.

Однако мы видим, что подобный метод уже не спасает финансовую систему от недостаточной ликвидности.

Ответом Федрезерва могут стать активные вливания, а это будет подтачивать слабость американской валюты. В таком случае, до конца года доллар может потерять более 5%, прорвав текущий торговый диапазон и окончательно развернувшись к снижению.

Стоит отметить, что подобное решение может оказаться весьма благотворным для финансовых рынков и даже положительно сказаться на темпах роста мировой экономики.

Но, по сути, это те же шаги, что делала ФРС при Гринспене и Бернанке до мирового финансового кризиса.

Тогда, вместо того, чтобы плавно сдуваться, пузырь надувался еще сильней и оглушительно громко лопнул чуть более чем год спустя после первого снижения процентных ставок в 2007 году, в ответ на кризис ликвидности в банковском секторе.

Оценили 7 человек

8 кармы