Из провалившегося в щелку ( см. начало поста http://cont.ws/post/78129 )

Часть II (1). Ароматы утонченно-фантичного дерьма

Что общего может быть между китайцем с мозолистыми руками и франтоватым американцем- финансистом, в разгар Нулевых возглавлявшим несколько крупных хедж-фондов ? – Можно сказать, что каждый из них занимается /занимался хеджированием. То есть, защитой того, что каждому из них дорого, от рисков.

В обыденном варианте «хедж» (hedge) означает «забор», «ограда», «живая изгородь», а на абракадабре, введенной в оборот заморскими финансистами, hedging – это хеджирование, то есть, якобы, защита доверяемых им другими людьми средств от рисков…

Борец с пустынями (1)

Все просто – руки, саженцы, солома

Китаец у нас это 57-летний Ван Йоуде по прозвищу Борец с пустынями, командующий небольшим своим войском на одном из китайских “полигонов” по борьбе с песками – экспериментальным участком рядом с пустыней Гоби, на котором высаживают деревья, кусты, траву.

Трудятся под его началом около 450 человек. Работа довольно трудоемкая: для каждого саженца выкапывают своего рода окопчик, по брустверу которого саженец защищают соломой.

У каждого из членов команды Борца с пустыней есть свой годовой план: выкопать по 10000 окопчиков, посадить в каждый окопчик по солдату-саженцу, бережно укутав его соломенной броней, надежно защищающей от бесчисленных смертоносных стрел-песчинок.

Пустыня на этом участке фронта наступать перестала, люди даже понемногу отвоевывают у нее земли.

Ленивый с таким планом явно не справится – ведь в сутки каждый работник должен добавить в боевые порядки зеленой пехоты примерно по 30 бойцов. Умеющие в таком темпе работать получают в год за свой труд по 10000 юаней (1567 долларов). Деньги вроде бы небольшие и человеку стороннему трудно понять, какой у людей стимул так упираться. Но дело в том, что это не все деньги. Коллективное хозяйство получает прибыль за счет продажи плодов своего труда: на отвоеванной у пустыни земле стараниями этих же людей разбиты чудесные яблоневые сады (2).

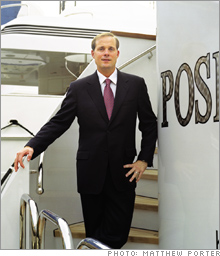

Американец же - это Джон Дивэйни:

Все просто: деньги и роскошь - из воздуха (3)

На уровне слов/символов/ярлыков сходство между этими людьми и заканчивается. И начинаются отличия:

- Гроза пустынь и члены его команды за высадку «зеленой пехоты» зарабатывают по 10 тысяч юаней в год, а также могут наслаждаться вкусом своих яблок.

-- Счет доходов Джона Дивэйни также шел на десятки. Только не тысяч, а миллионов, и не юаней, а долларов. В 2005 году, например, денег у него в банке стало больше сразу на 50 миллионов долларов (4, стр. 51).

- Работа Грозы пустынь приносит пользу и ему самому, и природе, и другим людям. Становится больше пригодной для жизни земли, на отвоеванных у пустыни участках выращиваются не дерьмовые плоды, а реальная продукция - отличные сочные яблоки.

-- Деятельность Дивэйни принесла огромную пользу ему - любимому, и огромный вред многим другим людям, которым он сумел всучить дерьмо/отраву в привлекательных фантиках. «Только идиоты могут брать такие займы», - говаривал он в частных беседах по поводу качества CDOs (collateralized debt obligations) - рискованных «ценных» бумаг, обеспеченных активами (просроченными долгами по кредиткам, проблемными долгами на лизинг самолетов, или на покупку домов на колесах…), переупакованных им в «пригодные для торговли инструменты» (4). Во времена кризиса обеспеченные «займами для идиотов» облигации рухнули в цене, принеся огромные убытки купившим их лохам.

Дивэйни тоже «пострадал»: ему пришлось расстаться со 100 миллионами долларов, продать яхту, самолет «Гольфстрим -IV» стоимостью 35 миллионов долларов (лучший частный самолет, который можно было купить в 2005 году) и несколько из домов на престижном острове Ки-Бискейн.

Правда, страдания в мире хедж-фондов имеют свои пределы: бедняге не пришлось продавать особняк, в котором в свое время снимали некоторые сцены из фильма «Лицо со шрамом» с Аль-Пачино в главной роли. Тем не менее, страдает бывший владелец нескольких особняков очень сильно – ведь ему теперь приходится ютиться в домишке площадью всего 1100 кв. м. (4, стр. 52)…

В одной из своих книг Харуки Мураками говорит о дерьмовом острове. Сейчас самое время дать тот отрывок полностью, так как он идеально подходит для того, чтобы перейти от смертоносного дерьма в его примитивном виде к извергаемому Акулой во все более устрашающих объемах дерьму виртуальному, завернутому в привлекательные фантики с надписями вроде $$/SIV/CDO/CLO/CDS...

Потому что эта отрава не менее смертоносна, чем шлейфы нефтедерьма, таящиеся в водах Мексиканского залива.

Что получается из дерьма ? - Кому дерьмо, а кому – конфетка…

- Ты слышал историю про обезьян с дерьмового острова ? – спросил я у Нобору Ватая. Тот безо всякого интереса покачал головой. – Где-то далеко-далеко, за тридевять земель, есть дерьмовый остров. У этого острова нет названия. Просто он не стоит того, чтобы его как-то называли. Дерьмовый остров очень дерьмовой формы. На нем растут дерьмового вида кокосовые пальмы, приносящие дерьмово пахнущие кокосы. Там живут дерьмовые обезьяны, которые любят эти дерьмовые кокосы. Дерьмо этих обезьян падает на землю и превращается в дерьмовый грунт, из которого вырастают еще более дерьмовые пальмы. Получается такой замкнутый цикл.

Я допил кофе и продолжил:

- Глядя на тебя, я вдруг вспомнил эту историю. И вот что хочу сказать: всякая зараза, всякая гниль и мрак имеют свойство расти и размножаться сами по себе, подчиняясь своему внутреннему циклу. И как только процесс минует некую определенную стадию, остановить его невозможно. Даже если человек сам того хочет (5, стр. 254-255).

А уж если не хочет – то тем более.

В истории с Акульим царством все происходит в точности по описанию Мураками.

Гниль, мрак и дерьмо в этом царстве совершают адский круговорот: дерьмо реальное легко способствует появлению дерьма виртуального, а то в свою очередь приводит к увеличению дерьма реального …

В 2004 году такие хедж-фонды, как фонды Дивэйни, и уж тем более банки вроде Goldman Sachs, Lehman Brothers, многим – и в первую очередь себе – казались новыми повелителями Вселенной, добывавшими миллиардные прибыли «на одном из самых сложных рынков» (6, стр. 116), рынке производных инструментов/деривативов нового поколения .

Одним из таких деривативов стали облигации, созданные на основе высокорискованных ипотечных закладных. Название этим облигациям дали, как издавна принято в Акульем царстве, для непосвященных непонятное – RMBS (ценные бумаги, обеспеченные закладными на жилье), однако затем их стали называть так же, как и их аналоги – CDO. Что означает Collateralized Debt Obligations – «Обеспеченные долговые обязательства», и, как обычно, вводит непосвященных в заблуждение. Ведь «обеспечением» большинство из упакованных в облигации ипотечных закладных считаться явно не могли. Поскольку выдавались закладные людям, многие из которых выплаты по ним в конечном итоге потянуть ну просто никак не могли.

Взять, например, закладные с экзотическим названием «ниндзя»: NINJA – no income – no job – no assets: никаких доходов – никакой работы – никакого имущества, то есть, закладные для американских оборванцев.

В качестве одного из первых полигонов для испытания этих закладных был выбран городок Стоктон, расположенный примерно в 100 км от Сан-Франциско, откуда люди с радостью бежали в этот, как им казалось, рай, где новехонький дом с 4 спальнями можно было купить всего за 230 тысяч долларов. Тем более, что людям этим не надо было доказывать свою платежеспособность, потому что все за них делали ипотечные брокеры, благодаря ловкости которых оказывалось, что доход водителя автобуса равен 400 тысячам долларов в год, а дворник зарабатывает 10 тысяч долларов в месяц (6, стр. 131).

Неудивительно, что в период 2000 – 2005 гг. население Стоктона ежегодно прирастало примерно на 5000 человек. «Самурайские» кредиты расходились в Стоктоне так хорошо еще и потому, что процент неграмотных там был самым высоким в Соединенных Штатах и равнялся 50% (6, стр. 130).

То есть, половина клиентов ипотечных контор в этом городе не могла даже прочесть договор о займе. А те, кто мог, не обращали внимания на тот раздел договора о закладе, в котором говорилось, что искусственно заниженная исходная процентная ставка (1-2% годовых) довольно скоро могла быть увеличена в 5-10 раз, что сделало бы платежи по закладным для этих малообеспеченных людей просто неподъемными.

Но разве можно было думать о печальном в разгар безудержной гулянки, когда появлялись все новые скатерти-самобранки. Вроде кредитной линии HELOC (2005 г.), в соответствии с которой дом превращался в подобие банкомата – дом дорожает, а прирост его стоимости (то есть, часть цены, превышающую залоговую стоимость) можно было обращать в наличность (6, стр. 143) !!!

Постоянное повышение стоимости дома многим казалось гарантированным, так как рынок жилья стремительно рвался вверх. За 12 месяцев к 1 мая 2005 года рост цен на жилье по стране (12,5%) побил рекорд предыдущего года (11,2%). Во Флориде он равнялся 33%, в Калифорнии 27%. А абсолютным чемпионом с 50% роста был … Стоктон. Где упомянутый выше семейный дом с 4 спальнями за 230 тысяч долларов стоил уже 325 тысяч. Помните ? – Разница-то в карман идет. Наличными (6, стр. 132).

Прибыли ловкачей с Уолл-стрит были гораздо выше. Так к концу 2006 года банки вроде Lehman Brothers, Bear Stearns, Morgan Stanley продали ипотечных облигаций на сумму … 13,4 ТРИЛЛИОНА долларов. Если эту сумму разменять на однодолларовые купюры, то высота стопки составит 370 тысяч км, и она свободно достанет до Луны (6, стр. 205).

- И где же тут дерьмо отравленное ? – вновь послышался знакомый голос. – Запаха смерти, если не принюхиваться, ведь почти не чувствуется. 13 триллионов долларов в непонятных фантиках – это, конечно, перебор. Зато оборванцы из Стоктона получили возможность пожить в человеческих условиях. Что же тут плохого ?

Какой же провокатор, этот Дракон ! Ведь прекрасно знает о печальной судьбе, постигшей многих из этих оборванцев очень скоро после переезда в новые дома. Отлично осведомлен он и о том, что кредиты «ниндзя» послужили в Акульем царстве лишь закваской для образования стремительно возрастающих объемов уже по-настоящему смертоносного дерьма.

Что с помощью этих и других разновидностей высокорискованных ипотечных закладных финансовые гении царства запустили процесс, к которому применимо смачное американское выражение: «говно попало в вентилятор» (чуток сомневался, стоит ли на приличном сайте давать грубоватое выражение, но потом увидел, что в прилично изданной книжке знаток Америки и ее языка – Владимир Познер – его применить не постеснялся, и – успокоился :) (7, стр. 415).

Одним из результатов процесса стали и вышеупомянутые 13 с лишним триллионов долларов. Запускать этот процесс умножения дерьма гениям понадобилось по нескольким причинам, основными из которых были две.

Во-первых, в начале XXI века на сегмент низкокачественных ипотечных кредитов приходилась лишь незначительная часть кредитного рынка США – несколько несчастных десятков миллиардов долларов в год. Для финансовых гениев это разве масштаб ?!

А во-вторых, сегмент этот невозможно было радикально увеличить и, самое главное, длительное время поддерживать на достойном уровне даже с помощью «самурайских кредитов».

То есть, $$/фантиков в Акульем царстве расплодилось великое множество, а отыскать места, куда их можно было приткнуть с хорошей выгодой, становилось все труднее. В Америке, конечно, все есть, но на всех богатых этого всего стало не хватать.

Запустить вентилятор надо было как можно быстрее, так как те из «жирных котов», что поумнее, предвидели события, начавшиеся в середине 2000-х в местах сосредоточения «оборванцев». Ведь признаки обострения ситуации на жилищном рынке грамотным специалистам стали видны еще в самом начале нового века.

Начиная с 2000 года, люди, чьи дома выросли в цене на 1-5%, в 4 раза чаще прекращали выплаты по кредитам, чем люди, стоимость домов которых выросла более чем на 10%. Миллионы американцев могли погасить кредиты лишь в том случае, если стоимость их жилья взлетала до небес, что позволяло им заимствовать еще больше. То есть, ценам на жилые дома даже не нужно было падать. Им нужно было просто перестать расти такими беспрецедентными темпами, как несколько лет до этого, - и тогда у огромного числа американцев пропадала возможность обслуживать взятые ипотечные кредиты (8, стр. 78-79).

В середине 2006 года грамотным специалистам стало ясно, что грядет массовое повышение процентов по закладным, когда сотни тысяч небогатых семей обнаружат, что их ежемесячные платежи подскочили с 800 до 2400 долларов и выше. Так и случилось, и рабочий, которому впарили кредит на покупку дома в Стоктоне, обнаружил, что если он попытается выплачивать огромную для него сумму, то его семье придется голодать (6, стр. 202).

Поэтому многие домовладельцы встали перед выбором: преступление или бегство. Сперва, судя по статистике (в Стоктоне было зарегистрировано 6750 преступлений на 100 тысяч человек), предпочтение было отдано преступлению (6, стр. 132).

Затем дошла очередь до бегства. Иногда, правда оно происходило так, как в случае с одной из семей, описанном тамошней газетой. Семья эта перед отъездом призвала на помощь родных и друзей, которые погрузили в машины не только беглецов и их личные вещи, но и все, что только можно было выдрать из дома: ковровые напольные покрытия, встроенную бытовую технику и даже часть труб. В одном Стоктоне такие истории исчислялись сначала десятками, а потом стали исчисляться сотнями (6, стр. 202).

К середине 2007 года ипотечные ссуды «ниндзя» осыпались по всей стране, как осенние листья. Бегство оборванцев приобрело массовый характер: домовладельцы, забывая об уже внесенных платежах, оставляли новехонькие дома, и скрывались в бедных районах (например, в Окленде), где они могли сводить концы с концами. В таких местах, как Стоктон, настоящие пробки на дорогах образовывались в 3 часа ночи, когда беглецы предпочитали бесследно исчезать из «рая». Сказочная эпоха водителей автобусов с окладами в 400 тысяч долларов в год резко оборвалась (6, стр. 249).

- Да конечно, если серьезно говорить, то история с ипотекой для многих американцев действительно заканчивается печально, - согласился Дракон. – Красноречиво свидетельствуют об этом цифры по количеству в Акульем царстве пустующих домов. Не всем из них, вероятно, стоит доверять полностью, но совершенно ясно, что счет этих домов идет на миллионы. Поэтому, кстати, смешно, когда деятели этого царства, замалчивающие масштаб проблемы у себя дома, громко кричат о катастрофическом надувании пузыря на рынке жилья в Китае. Чаще всего ссылаясь при этом всего на один пример – на «город-призрак» Канбаши, задумывавшийся в качестве нового административного центра округа Ордос. Если этот пузырь – всекитайская катастрофа, то почему только одним примером трясут перед публикой ?

О Канбаши в западной прессе действительно написано много (правда, называют город в западных СМИ – Ордос, по названию округа). На конец 2010 года жителей в нем, и правда, было маловато: не более 40000 человек из запланированных сперва 300 тысяч, а потом - почти миллиона жителей (9).

Однако, если сравнивать тамошнее положение дел с ситуацией американской, то почти сразу становится видна разница. В Канбаши многие дома уже имеют состоятельных владельцев, которые – по разным причинам – пока в них не въехали, или не сдали их в аренду. В Акульем царстве большинство домов пустует потому, что владельцы-оборванцы их покинули по причине своей неплатежеспособности. В Канбаши улицы и дома ухожены, чисты и нетронуты.

Еще почти незаселенный квартал, дома в котором ждут хозяев. (9)

А в том же Стоктоне и его окрестностях, как и во многих других городах и городках Акульего царства нередки случаи разграбления домов, а на улицах ни пройти, ни проехать из-за натыканных повсюду плакатов с одной и той же надписью – «Продается».

И, наконец, даже если предположить, что в Америке пустующих домов не 18 миллионов, как утверждается на некоторых американских сайтах, а миллионов эдак 5-6, то и такого их количества хватит не на один Канбаши.

Здесь стоит напомнить, что крах рынка низкокачественного ипотечного кредитования середины первого десятилетия XXI века не был чем-то новым, ранее в Америке не наблюдавшимся. Можно сказать, что он был многократно увеличенной копией краха этого рынка, произошедшего в Акульем царстве всего лишь за 10 лет до краха 2.0 - в середине 1990-х. Неужели у финансовых гениев такая короткая память ? – Ведь в течение всего 10 с небольшим лет они дважды наступили на одни и те же грабли !

Фокус здесь в том, что повторно на грабли наступили гении, а по лбу черенком этих граблей в который раз досталось поддавшимся на их уловки лохам. И произошло это потому, что гении сделали из краха 1990-х соответствующие выводы и внесли в свои действия, - равно как и в окружающую финансово-правовую среду - необходимые изменения.

12 ноября 1999 года, в результате настойчивого давления мощного банковского лобби, президент Клинтон подписал закон «О модернизации финансовых услуг», положивший конец закону Гласса-Стиголла, запрещавшему, с 1933 года, коммерческим банкам заниматься размещением ценных бумаг и другими операциями с ними (6, стр. 23).

По словам одного американского финансиста: «Этот закон был придуман, чтобы сделать сбережения американцев недоступными для чертовых психов из инвестиционных банков, которые играют на чужие деньги» (6, стр. 75).

Гиганты Уолл-стрит не зря так настойчиво рвались к возможности для каждого из них одновременно играть на всех столах глобального казино. Уж очень момент для этого настал благоприятный. Страх упустить такой момент заставил банковское сообщество – еще до подписания Клинтоном вышеупомянутого закона - действовать крайне бесцеремонно, наглядно показывая, кто в доме (в Акульем царстве) хозяин.

6 апреля 1998 года банк Citicorp объявил о поглощении Travelers Insurance, крупной корпорации, владевшей инвестиционным банком Smith Barney. Результатом этой операции должно было стать возникновение гигантского конгломерата, включавшего банк, страховую и инвестиционные компании, что являлось бы явным нарушением закона Гласса-Стиголла (6, стр. 22). И каким страшным карам подвергли ослушника неподкупные блюстители закона ? – См. выше…

С момента отмены закона Гласса-Стиголла крупные банки получили полную свободу действий, в том числе – и доступ к чужим деньгам/фантикам/фишкам для игры в глобальном казино.

Этот доступ, конечно, и раньше имел место.

Так, еще в октябре 1988 года та же неугомонная компания Citigroup изобрела то, что банковскому сообществу – «мейджорам» - показалось просто вечным двигателем: SIV (Структурированные инвестиционные инструменты). Принцип изобретения немудреный: берешь деньги - с помощью 40-дневных векселей, рынок которых не регулируется - в долг на короткий период и под низкий процент (например, 4%), а ссужаешь их на длительный период и под более высокий процент (например, 6%). До истечения 40 дней расплачиваешься по этим векселям с помощью денег, занятых таким же образом в другом банке… Но на рубеже веков «вдруг» сложилась ситуация, позволившая крупным банкам не только многократно увеличить мощность вечного двигателя, но и встроить его в вышеупомянутый дерьмовый вентилятор.

Героический Алан Гринспен, тогдашний глава ФРС, сделал деньги почти бесплатными, понизив базовую процентную ставку с 6% в декабре 2000 года до 1% - 30 июня 2003 года.

- Герой кверху дырой, - пробурчал Дракон. – Как бы он смог это сделать без Поднебесной.

Так, кстати, считает не только Дракон, но и некоторые американцы. Включая Ларри Макдональда, автора «Колоссального краха…», наблюдавшего за уходом в небытие Lehman Brothers из кресла вице-президента этого банка:

«… тут на сцену мягкой поступью выходит Китай с его чертовски дешевыми товарами и бурно растущей экономикой. Именно Китай дал Гринспену возможность держать процентные ставки на таком низком уровне, избегая инфляции и поддерживая оживление в экономике США… Собственно говоря, Китай всему миру позволил сбить инфляцию, которая была бы безумной без его армий усердных работников, безропотно поддерживающих кипение китайского промышленного котла» (6, стр. 87-88).

Как бы то ни было, у финансовых гениев появилось огромное количество финансового дерьма - $$/фантиков/фишек, которое гении бросились усердно приумножать, надеясь добыть из него конфетку для себя и отраву для других.

- Помнишь, у вас в советское время такая поговорка ходила – «В каждом большом деле должен быть свой маленький личный интерес» ? – вдруг спросил Дракон. – Китайцы, надо признать, о своем интересе тоже никогда не забывают. Но, во-первых, у нас он, как ты уже знаешь, очень тесно связан с интересами семьи и клана, которые, в случае конфликта, преобладают над интересом личным. А во-вторых, когда этот личный интерес становится слишком большим, его довольно жестко урезает государство. Как в случае с братьями-миллиардерами Квок.

Братья Квок, состояние которых оценивается в 15,4 миллиарда долларов, арестованы в марте 2012 года по подозрению в даче взяток чиновникам (10)

- Американцы же в своем ненасытном стремлении к этому личному интересу и вас, и нас намного переплюнули. Хотят слишком много, а самые жадные до денег и власти – это люди самые богатые и такие влиятельные, что управу на них никто найти, судя по всему, даже и не пытается. Инстинкт самосохранения у американцев, похоже, срабатывает – себе, правдолюбцу, дороже обойдется такой поиск…

Прежде чем продолжить разговор о финансовых гениях Акульего царства, о сотворенном ими зазеркальном мире виртуальных фантиков различных мастей, скрывающихся под непонятными большинству людей сокращениями, введу-ка я в наш разговор парочку своих сокращений.

Потому что у меня язык – а у компьютера клавиши - буквально протестовать стали против использования слова «элита» применительно к правителям Акульего царства и ближайшей обслуге этих правителей. Уж больно продукты их жизнедеятельности не элитны и смертоносно вонючи.

«Жирными котами» этих людей тоже не назовешь, так как в нынешней Америке лишний вес присущ в основном не сверхбогатым, а бедноте, потребляющей дешевую и вредную для здоровья пищу.

У сверхбогатых же пучатся не животы, а сундуки с нахапанными (особенно активно - за последние десятилетия) $$/фантиками/фишками. В период с 1980 по 2004 год, например, доля доходов наиболее зажиточных американцев – то есть, 1% всего населения страны – удвоилась с 8 до 16% доходов всего общества.

А у С/Котов – у 1% от этого одного процента, то есть, примерно у 14000 человек – эта доля выросла в 4 раза: с 0,64% до 2,87%. Получается картина маслом (сливочно-шоколадным) для С/Котов: на 1/10000 часть населения Акульего царства приходится 1/40 часть национального дохода. (11, стр. 297).

С/Котами я назвал американцев, как раз и входящих в 0,01% населения Акульего царства, то есть, в Созвездие СуперКотов. А их придворных назовем С/Котишками. Американцы на такие сокращения обидеться вроде бы не должны, ведь они сами вольно обращаются с ними, и некоторые из их сокращений в переложении на русский звучат не лучше сокращений, предлагаемых мной. Свой Верховный суд, например, они называют СКОТУС (SCOTUS – Supreme Court of the US)…

Разобравшись с сокращениями, попытаемся разобраться, как же С/Коты и С/Котишки смогли в последнее время весь глобальный океан финансов заполнить своим вонючим дерьмом и в чем этого дерьма смертоносность заключается.

Этапы Большого Дерьмового Пути

Сперва обозначим этот путь схематично, отметив некоторые из основных вех.

1949 - 1-й хедж-фонд, Альфред Уинслоу Джонс, привлек сто тысяч долларов, 40 тысяч из которых были своими, комиссия: 2% от величины активов под управлением (4, стр. 75)

1952 - Хедж-фонды, аппетиты растут: Джонс стал брать не 2% средств под управлением (как в паевом фонде), а 20% от полученной прибыли (4, стр. 75)

1971 год, август - Президент Никсон отвязал доллар от золота. Положено начало благодатной поре воздушных шаров/пузырей – балласт сброшен и ничто их стремления вверх не сдерживает

1981 год, февраль - Губернатор Пит Дюпон-IV подписал Закон «О развитии финансового центра штата Делавэр», согласно которому, например, штат должен был отменить верхние пределы процентных ставок по кредитным картам. До 1980 года доходы штата от налога на право ведения банковской деятельности составляли около 3 миллионов долларов в год, а к 2007 году эта сумма возросла до 175 миллионов долларов (12, стр. 208)

1981 - Salomon Brothers, первая публичная компания на Уолл-стрит (6, стр. 270)

1983 - Закон «О развитии международного банкинга». Сразу после его принятия, Chase и некоторые другие банки перевели в Делавэр деятельность, которую до этого вели в зарубежных офшорах (12, стр. 213)

1986 - ISDA (Международная ассоциация по свопам и деривативам), создана банком Salomon Brothers для решения проблем, связанных с новомодными тогда процентными свопами (корпоративными). Эти свопы, как и позже появившиеся дефолтные свопы, переносили на фирмы с Уолл-стрит риски других людей, а на других людей – риски фирм с Уолл-стрит. (6, стр. 63, 217)

1987 - Появляется AIG FP (подразделение AIG, страховой компании с кредитным рейтингом «ААА»), компания образована бывшими сотрудниками отдела облигаций Милкена - «Короля мусорных облигаций 1990-х»

1988 - Закон этого года позволяет зарегистрированным в Делавэре банкам сбрасывать свои активы (включая облигации, обеспеченные закладными) на других инвесторов (12, стр. 213)

1994 - CDS, дефолтный своп, изобретен банком J.P. Morgan: инструмент, страхующий от рисков дефолта корпорации по взятому ей кредиту (придуман CDS в связи с разливом на Аляске нефти из танкера компании ExxonMobil – то есть, дерьмо к дерьму, все более дерьмовые кокосы), и сразу начинает искать компанию с рейтингом «ААА», готовую свопы продавать (13).

6 апреля 1998 года - Банк Citicorp объявляет о поглощении Travellers Insurance, результатом которого должно было стать возникновение гигантского конгломерата, включающего банк, страховую и инвестиционную компании, что явилось бы явным нарушением закона Гласса-Стиголла (6, стр. 22)

12 ноября 1999 года - Билл Клинтон подписывает закон, в соответствии с которым отменяется закон Гласса-Стиголла и крупные банки получают возможность играть на инвестиционном рынке, используя и деньги других людей (6, стр. 23)

2000 - Вступил в силу закон CFMA, основная задача которого состояла в дерегулировании рынка CDS

2002, Делавэр - Закон, упрощающий процесс эмиссии ценных бумаг, обеспеченных активами (еще несколько каналов секъюритизации) (12, стр. 213)

Период с декабря 2000 года по 30 июня 2003 года - Гринспен снижает базовую учетную ставку с 6% до 1%

Начало 2000-х – конец 2004 - Два фантастических финта на финансовом рынке США (6, стр. 85-86):

- Начало 2000-х: Все заинтересованные лица/морды сделали вид, что риски по потребительским кредитам такие же, что и по корпоративным кредитам

- Конец 2004: Изменена начинка CDO - разные кредиты заменили кредитами ипотечными (для оборванцев), доля которых в составе бумаг в итоге выросла с 2% до 95%

- Первая половина первого десятилетия XXI века: CDO и CLO. Разницы между этими деривативами фактически нет. В обоих случаях «обеспечением» служат долги (в первом случае – долги потребителей, в основном – долги по ипотеке, во втором – долги бизнеса). И долги – БЕЗУМНЫЕ.

К 2005 году - Хедж-фонды; в мире – около 13000 штук, управляли активами на 1,4 триллиона долларов; стали применять систему вознаграждения «2 и 20», то есть, брать и 2% от суммы средств под управлением, и 20% от полученной прибыли (4, стр. 76)

2003 – 2005 - Хедж-фонды; Стив Коэн: в 2003 году его личный доход составил почти 550 миллионов долларов, а в 2004 году - 650 миллионов долларов; система вознаграждения уже «3 и 50» (4, стр. 74)

С начала 2005 года - Свопы кредит-дефолт: Deutsche Bank и Goldman Sachs соглашаются на выпуск CDS в сфере ипотечного кредитования:

Совокупный номинальный объем рынка CDS (примерный, так как точных цифр нет (почти ?) ни у кого:

- 2001 год = 800 миллиардов долларов (это еще корпоративные дефолтные свопы)

- 2006 год = 26 триллионов долларов (уже новое дерьмо – свопы на облигации, напичканные ипотечным дерьмом),

- 2011 год = более 60 триллионов долларов

2007 год, 4 июля - Дешевые деньги для мелочевки кончились: как раз в День независимости 4 июля, банки начали отказывать в кредитах самым разным клиентам (кошка бросила котят, пусть … как хотят)…. Гигантский ипотечный универмаг больше не мог крутить шарманку со своими 4-процентными ссудами, подлежащими возврату в течение семи дней. Для них рынок векселей закрылся (8, стр. 257).

………

Апрель 2012 года - ФРС сохраняет базовую процентную ставку на текущем рекордно низком уровне в 0 - 0,25% до конца 2014 года (14, стр. 9)…

Вехи Большого Дерьмового Пути ясно показывают, как целенаправленно работали алчные С/Коты и С/Котишки над подгонкой глобальной финансовой системы под себя - любимых. А события, эти вехи обрамлявшие и создававшие, ярко продемонстрировали, кто в Акульем царстве в действительности правит балом.

Захотели С/Коты доступа к ДДЛ (деньгам других людей), и смели все препятствия на своем пути, как будто их и не было. Президенту Клинтону даже лицо сохранить не дали: за год до того, как формально с законом Гласса-Стиголла покончил Клинтон, фактически это сделала банковская группа Citigroup.

Ударились С/Коты и С/Котишки в творчество, изобретая все более экзотические и смертоносные для большинства других людей виды финансового дерьма, никто их по ручонкам шаловливым шлепнуть не посмел. Алчность этого народца просто не знает пределов: весь мир из-за этой алчности в трясину кризиса попал, а ребятам все мало. Примеру Драконьего царства в царстве Акульем следовать не захотели/не смогли, и посему завсегдатаи – и заправилы – глобального финансового казино снова в шоколаде. Вернее сказать так: самые выдающиеся С/Коты и С/Котишки из этого шоколада и не выныривали, только некоторое время открыто свою шоколадность демонстрировать остерегались. И, немного побоявшись, снова остерегаться перестали.

Смотрите, лузеры, какие у меня есть чудесные игрушки ! (15)

4 предыдущих материала Хроник Поиска Пути:

==============================

Использованные источники:

1) http://www.aljazeera.com/indep...

2) «France24.com», 07 ноября 2011

3) “CNNMoney”, 30 июля, 2007 г.: 9:40 AM EDT

http://money.cnn.com/2007/07/3...

4) Лейн, Рэндалл, «Нулевые, или Десять лет безумия Уолл-стрит глазами очевидца»- М.: ООО «Юнайтед Пресс», 2011

5) Мураками, Харуки, «Хроники заводной птицы» : роман.. – М.: Эксмо, 2010.

6) Макдональд, Л., Робинсон, П. «Колоссальный крах здравого смысла: История банкротства банка Lehman Brothers глазами инсайдера». – М.: ООО «Юнайтед Пресс», 2010

7) Познер, Владимир, «Прощание с иллюзиями». – М.: Астрель, 2012

8) Льюис, Майкл, «Большая игра на понижение: Тайные пружины финансовой катастрофы». – М.: Альпина Паблишерз, 2011

9) “Time”, 5 апреля 2010 г., “Inside China's Runaway Building Boom” («Взгляд изнутри на безудержный строительный бум в Китае»)

10) “BBC News Asia”, 29 марта 2012, http://www.bbc.co.uk/news/worl...

11) Колодко, Гжегош, «Мир в движении» - М.: Магистр, 2009

12) Шэксон, Николас, «Люди, обокравшие мир. Правда и вымысел о современных оффшорных зонах». – М.: Эксмо, 2012

13) http://en.wikipedia.org/wiki/E...

14) «Профиль», № 13, 9 апреля 2012 г.

15) “New York Times”, January 04, 2012, “Among the Wealthiest One Percent, Many Variations” («Среди богачей, входящих в один процент, люди самые разные») http://www.nytimes.com/2012/01...

Оценили 6 человек

13 кармы