Опубликовано • 01.11.2016 •

Пятница была одним из тех дней, когда вы отходите на минуту от монитора компьютера, а когда возвращаетесь, вы видите, что перед вами абсолютно другие рынки. И всего то было нужно, чтобы ФБР нашло запасы новых электронных писем Клинтон, и эта находка вселила новую жизнь в президентскую компанию Трампа, посеяв новые сомнения касательно конечного исхода выборов. Акции подешевели, а золото подорожало, проиллюстрировав предпочтения Wall Street.

Так будет и впредь до самого дня голосования, особенно, если опросы покажут сближение позиций кандидатов и исход выборов окажется не ясен. А, следовательно, сейчас нет смысла оценивать фундаменталии рынка. Ничто из реальных вещей не имеем значение до тех пор, пока мы не выясним, кто станет тем президентом, которому придется разгребать сложившийся бардак. В этой ситуации вспоминается момент из фильма “Охотники за привидениями”, когда Демон/Бог говорит: “Выбери инструмент разрушения.”

Другими словами, бардак уже сложился так или иначе. Вопрос в деталях этого бардака.

И теперь, кто именно из политиков окажется во главе государства, будет иметь значение только в экстремальных ситуациях – в случае большой войны, в случае возникновения коррупционного скандала, в случае введения военного положения. Если же этого не произойдет, то фиатная/основанная на частичном резервировании банковская система обладает такой инерцией, что не важно будет ли выбран Трамп, который обещает разобраться с банкирами и построить большую стену, либо будет выбрана Клинтон, которая защитит Wall Street и поднимет налоги. Долги продолжат увеличиваться, как это случалось при каждом президенте, начиная с Рейгана, а машины продолжат забирать у людей их рабочие места, и все это еще более приблизит неизбежный конец существующей системы.

С одной стороны, ситуация, в которой мы оказались, опасна, с другой стороны, она была неминуема. Когда приходит кризис, правительства (правые или левые, популисты или истеблишмент) встречают его всегда одинаково: смягчая денежную политику и увеличивая заимствования.

Далее речь идет о трех трендах, имеющих гораздо более важное значение, чем имя следующего президента США:

“За последние 12 месяцев долги в Китае выросли на $4,5 трлн., это больше, чем рост долгов в США, Японии и Европе вместе взятых”

(Zero hedge) — Тревоги относительно долговой нагрузки Китая, оттока капитала из этой страны и обесценивающегося юаня стихли в последние месяцы, вероятно, в том числе благодаря подскоку глобальной инфляции, что было воспринято рынками и глобальными центробанками, как свидетельство того, что монетарная политика наконец-то начала приносить свои плоды. Тем не менее, стоит напомнить, как мы пришли к текущей ситуации.

Сперва, давайте прогуляемся по закоулкам памяти и вспомним, как много изменилось за этот год.

В воскресной записке, составленной Читан Ахья из Morgan Stanley, стратег банка напоминает нам, что немногим более года назад глобальная экономика испытывала серьезнейшее дефляционное давление. Снижение цен на товарных рынках и замедление экономического роста в Китае и в других развивающихся рынках, специализирующихся на добыче полезных ископаемых, стали причиной возникновения беспокойств о том, что и развитые страны могут оказаться в рецессии, которая окажет серьезное понижательное давление на инфляцию. В тоже самое время, цены производителей в Китае упали на 6% год к году, и смена подхода к управлению монетарным режимом в этой стране означала, что Китай уже не в силах абсорбировать дефляционное давление из-за границы.

Те события почти полностью стерлись в нашей памяти благодаря Китаю, который сыграл главную роль, развернув глобальный инфляционный цикл – на этот раз вверх – и случившееся циклическое восстановление подняло инфляцию, как в самом Китае, так и во всем мире. И это произошло вследствие еще одного раунда кредитного послабления. За последние 12 месяцев долги в Китае выросли на $4,5 трлн., и это самый быстрый темп роста долгов во всем мире. Для сравнения: за это же время в США долги выросли на $2,2 трлн., в Японии – на $870 млрд., в Европе –на $550 млрд. По сути, Китай создал больше долгов, чем США, Япония и Европа вместе взятые.

Хотя мы уже неоднократно приводили диаграмму, представляющую прогноз роста китайских долгов, составленную Институтом Международных финансов, не лишним будет опять взглянуть на картину беспрецедентного долгового расширения в этой стране:

***

Стресс в экономике растет в то время, как в мире заканчиваются доллары

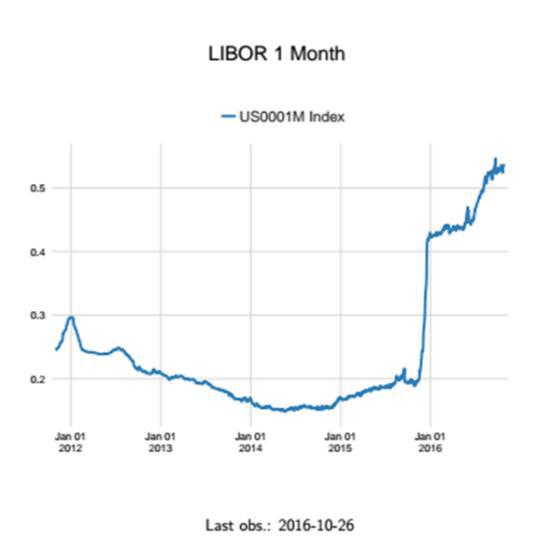

(Telegraph UK) — Ставка трехмесячного Libor –бенчмарка стоимости краткосрочного кредитования для мировой финансовой системы – увеличилась втрое в этом году, достигнув 0,88% на фоне беспокойств касательно растущей инфляции.

Страхи о том, что Федеральному резерву, возможно, придется поднимать ставки быстрее, чем ожидалось ранее, привели к острой нехватке долларов, что в свою очередь стало причиной старта процесса исчезновения ликвидности.

“Ставка Libor – это один из немногих инструментов, который все еще свободно движим рыночными силами. Этот инструмент недвусмысленно говорит нам о том, что Федрезерв уже запаздывает на два повышения процентных ставок,”- сказал Стин Якобсен из Saxo Bank. “Это обстоятельство имеет крайне важное значение, и оно является главной причиной наших волнений. Наша модель инвестиционного портфеля указывает на необходимость перераспределения всех средств в наличность. Это тревожный знак для рынка, и такое случается крайне редко,”- сказал он.

Goldman Sachs полагает, что стоимость 30% всех кредитов, выданных бизнесам в США, зависит от ставки Libor. Также от ставки Libor зависят 20% ипотечных кредитов и большая часть студенческих ссуд. Ставка Libor является ключевым звеном на рынках экзотических финансовых продуктов, она также является основой для 90% рынка кредитов с левериджем, который оценивается в $900 млрд. На основе этой ставки построен рынок деривативов.

Цепная реакция от всплеска Libor простирается на весь мир. Банк Международных расчетов (BIS) предупреждает, что растущая стоимость заимствований в долларах практически мгновенно транслируется через всю глобальную кредитную систему.

“Изменения краткосрочных ставок быстро находит отражение в стоимости долларовых ссуд, выданных американскими банками, объем которых достигает $5 трлн.,”- говорится в отчете этой организации. Примерно 60% глобальной экономики завязано на американскую валюту посредством фиксированной или частичной привязки национальных валют к доллару США, но исследования, проведенные BIS, показывают, что стоимость заимствования в национальных валютах в Азии, в Латинской Америке, на Ближнем Востоке и в Африке изменяется согласно движению долларовых ставок в независимости от наличия привязки курса. Ставка по краткосрочному “Shibor” в Китае взметнулась вверх.

Стоимость годовых свопов достигла 2,71% на прошлой неделе, и спред между “Shibor” и однолетними китайскими гособлигациями вернулся к уровням, наблюдаемым во время прошлогоднего краха на Шанхайской бирже. И это не только влияние США. Китайские власти сами по себе предпринимают попытки обуздать кредитный пузырь.

Все это происходит на фоне ожидания ужесточения монетарной политики Федрезервом, и это придает еще большие силы появившимся трендам. Трехмесячная ставка межбанковского кредитования в Саудовской Аравии взлетела до 2,4%. Последний раз участники рынка наблюдали такой уровень ставок в начале 2009 года в разгар финансового кризиса, а значит банковский сектор этой страны опять настиг кредитный кризис.

***

Пузырь автокредитов размером в 1 триллион долларов начинает лопаться

(Economic Collapse Blog) – Помните ли вы крушение ипотечного сабпрайма во время последнего финансового кризиса? Что ж, в этот раз мы подошли к краху сабпрайма в автокредитах. В последние годы займодавцы становились все более и более агрессивными, и они просто сгорали от желания дать взаймы людям, которым не следовало брать кредиты на новые авто ни под какими предлогами. Также, как и с сабпрайм ипотекой, эта стратегия показала себя неплохо на первых порах, но экономическая реальность начинает брать свое самым решительным образом.

Общий объем выданных и непогашенных автокредитов достиг $1,027 трлн. по состоянию между 1 апреля и 30 июня этого года, и это второй квартал подряд, в котором общая сумма автокредитов превысила отметку в $1 трлн.

Средний размер ссуды на покупку авто также достиг рекордно высоких значений: $29 880, лишь не многим менее $30 000.

Для того, чтобы люди смогли позволить себе подобные кредиты, заемщики увеличили сроки погашения задолженности до 6 и даже до 7 лет. И теперь, когда вы берете кредит на авто – это все равно, что вы берете ипотеку.

Но, даже с учетом таких продолжительных сроков действия договоров, среднемесячный платеж по автокредиту достиг рекордных 499 долларов.

Просрочки по ссудам, выданным на покупку автомобиля, растут устрашающими темпами. В июле шестидесятидневные просрочки по сабпрайм-кредитам увеличились на 13% месяц к месяцу и на 17% к июлю прошлого года.

Просрочки по прайм-кредитам выросли на 12% месяц к месяцу и на 21% к июлю прошлого года.

В отчетности компании Ford, поданной в Комиссию по ценным бумагам, указано, что за первую половину этого года автопроизводитель зафиксировал убытки от автокредитов в размере $449 млн., что на 34% больше, чем за 1 полугодие 2015 года.

В аналогичном отчете General Motors сказано об убытках в $864 млн. за этот же период, что на 14% больше, чем в прошлом году.

***

Эти три момента – растущие долги в Китае, сбои на денежном рынке и конец пузыря автокредитов – имеют гораздо большее значение, чем то, какая партия получит преимущество в формировании правительства.

Когда одна или все эти проблемы вместе (или что-то другое, как, например, Deutsche Bank) достигнут критической точки в 2017 году, дефицитные траты бюджета резко возрастут, процентные ставки окажутся придавленными (насколько это станет возможным) и будут введены новые правила функционирования рынков.

И так будет продолжаться до тех пор, пока старые трюки не перестанут работать. А после этого детали опять будут иметь значение.

Опубликовано 31.10.2016 г.

Don’t Sweat The Election. The Next Crisis Is Already Baked Into The Cake

Оценили 16 человек

17 кармы