В публичном пространстве часто звучат требования насытить российскую экономику деньгами, которые якобы “заперты” в российских банках. Почему это делать ни в коем случае нельзя и где в России найти “длинные деньги”, мы спросили Юрия Данилова, ведущего научного сотрудника РАНХиГС при Президенте РФ, соавтора доклада “Реформа финансовых рынков и небанковского сектора”

Почему в современном мире так важен финансовый сектор?

Финансовый сектор стал той средой, в которой, во-первых, быстрее всего происходит глобализация, во-вторых, он крайне восприимчив к инновациям (технологическим, организационным), и в-третьих, он способен дать огромные резервы конкурентоспособным, но несет повышенные риски для слабых. Сегодня деньги крестьянина из Китая могут оказаться в государственных облигациях США или в финансировании выгодного проекта в Индии, пройдя через посредников в Лондоне или Гонконге.

Насколько Россия встроена в глобальный финансовый сектор?

Россия не встроена в глобальный финансовый сектор. И дело не только в санкциях, отставание началось раньше. После кризиса 2008 года мы так и не восстановили свои позиции в плане доли России на глобальном финансовом рынке. Это связано с экономической политикой, которая проводилась во время и после кризиса. С социально-политической точки зрения – она была эффективной, но с точки зрения долгосрочного развития экономики – нет. После 2008 года финансовый сектор оказался на периферии внимания правительства.

Насколько стрессовым для российской финансовой системы был 2014 год?

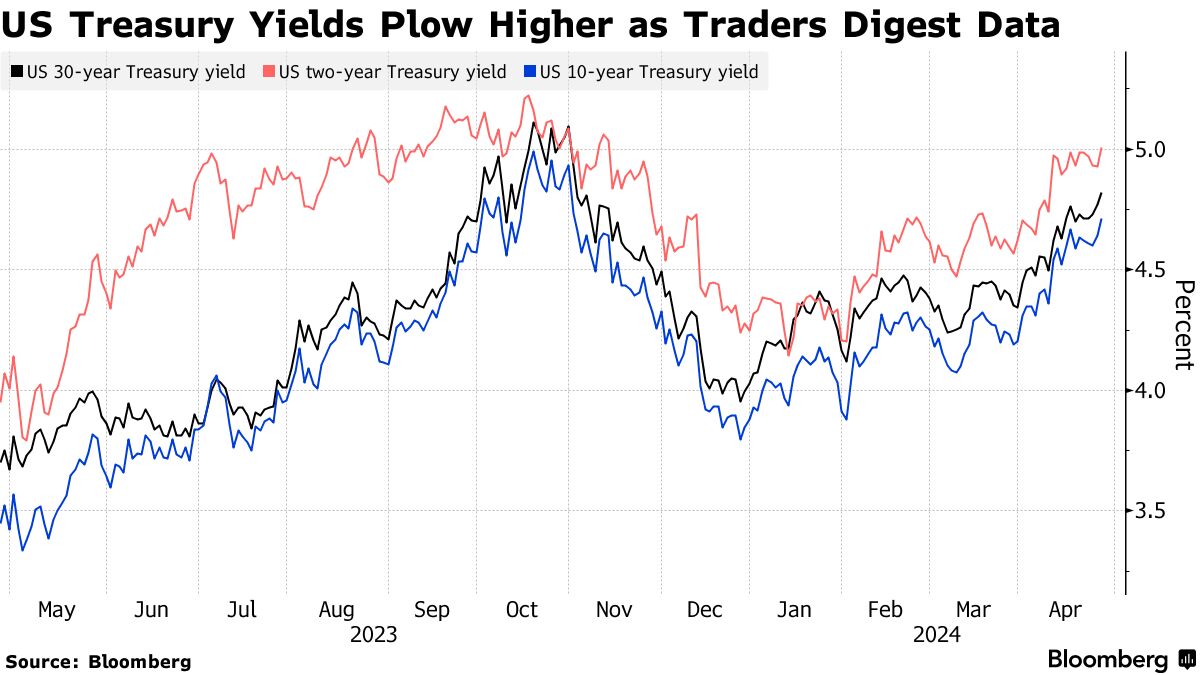

В течение 2014 года печаталось все больше и больше денег. Объем кредитов, который предоставил Центральный банк банковской системе, вырос до огромного уровня – к концу 2014 года 14% банковских активов составляли средства Центрального банка. Мне кажется, что это мировой рекорд.

Вот только деньги не вкладывались в экономику России. Они шли на валютный рынок – на них покупали доллары. Банки хорошо понимали, что завтра придет еще больше денег, и спрос на доллары будет расти. Очень красивая была графическая экспонента роста доллара – до 85 рублей за доллар к январю 2016 года.

Неудивительно, что декабрь 2014 года, когда случился апогей впрыскивания денег в экономику, многие называют катастрофой. Финансовая система страны оказалась в ситуации даже не 2008-го, а 1998 года. Только грамотные действия руководства Центрального банка, который в течение всего последующего времени, несмотря на давление, сокращал объем кредитов банковской системе, позволило предотвратить беду.

Центральный банк перестал вливать деньги, банкам пришлось возвращать ему кредиты. Где они брали эти деньги? Они продавали валюту. Купленную, например, за 50, они продавали, к примеру, за 70. Им это все равно было выгодно.

Структура биржевого оборота Московской биржи в 2009–2016 гг., млрд руб. (Источник: Доклад “Реформа финансовых рынков и небанковского сектора”)

Сегодня в банковской системе страны есть деньги?

Сегодня в банковской системе сформировалось крайне неравномерное распределение финансовых ресурсов. Многие частные банки испытывают дефицит ликвидности, но в ряде крупнейших банков, особенно в банках с госучастием, много денег (по некоторым оценкам еще в начале 2016 года на 5 крупнейших банков приходилось 80% объема рефинансирования со стороны Банка России). В валюту вкладывать уже невыгодно. А куда вложить – непонятно.

Почему не вложить в долгосрочное кредитование экономики?

Мы считали средневзвешенную дюрацию привлеченных средств. «Длина» этих денег 1,6 лет, что, кстати, в два раза больше, чем 10 лет назад. Вот только средняя «длина» кредитов реальному сектору составляет 2,6 года. На один год больше! Банковская система в России сегодня стоит в позе «коровы на льду». Поэтому представление некоторых чиновников и экспертов о том, что можно обеспечить долгосрочные инвестиции за счет банковского сектора, чревато катастрофическими последствиями.

Можно приказать Сбербанку или ВТБ еще больше давать длинных денег в экономику. Можно даже не приказывать, многие банки и сами «бегут впереди паровоза», либо поглощая проблемные финансовые организации, либо финансируя сверхдлинные производственные проекты за счет преимущественно коротких денег. Это логично приведет к росту разницы «длины» банковских пассивов и активов, увеличивая их несоответствие друг другу, и, соответственно, системные риски. И наступит кризис в банковском секторе. Когда рухнут системообразующие банки, государству в лице ЦБ, чтобы спасти ситуацию, придется дать совсем не 10 триллионов, как в 2014 году. Придется национализировать всё, что осталось. Так что это тупиковый путь. Наращивать долгосрочное финансирование реального сектора можно только за счёт развития небанковского финансового сектора.

Структура инвестиций в основной капитал по странам. (Источник: Доклад “Реформа финансовых рынков и небанковского сектора”)

Сколько денег в банковском и сколько в небанковском секторах?

Если мы посмотрим на пропорции, которые сложились в развитых странах, то многие удивятся: в большинстве развитых стран небанковский финансовый сектор больше, чем банковский сектор.

В современной экономике именно небанковский финансовый сектор (а это пенсионные институты, страховщики, инвестиционные фонды) является основным поставщиком инвестиций в реальную экономику. Причем, в отличие от банковского сектора, срок этих инвестиций больше. Это долгосрочные инвестиции.

Если посмотреть на соотношение активов банковского сектора и активов небанковских финансовых организаций, то в США соотношение 80 на 20 в пользу небанковских финансовых институтов. В странах с развивающейся экономикой соотношение пока в пользу банков. Но и там доля небанковского сектора зачастую составляет 30 – 40%.

А каков процент в России?

В России около 10%, т.е. у нас в стране небанковский сектор в 10 раз меньше, чем банковский. Это очень плохо, так как реальный сектор лишается долгосрочных инвестиций, а страна оказывается крайне уязвима для внешних шоков.

Такое же соотношение было в Греции. Что с ней произошло, мы видели. В Китае тоже очень плохое соотношение (15 на 85 в пользу банковского сектора). И эта страна может стать триггером следующего мирового кризиса, именно из-за того, что ее экономика перекредитована, характеризуется повышенным уровнем корпоративного долга. Так что мы попали в неприятную компанию стран, которые подвержены кризисным явлениям на мировом рынке.

Есть механизмы, которые позволяют амортизировать такие кризисные явления?

Их по меньшей мере два.

Во-первых, сама емкость небанковского финансового сектора является мощным амортизатором. Так, в странах с высокими доходами активы небанковских финансовых организаций составляют 60% от объема ВВП (по данным Всемирного банка), и именно они в наименьшей степени подвержены влиянию внешних шоков. Институциональные инвесторы вкладываются на 10 – 15 лет, и 2 – 3 года кризиса они могут переждать, снизив лишь распределяемые доходы и премии менеджеров. Более того, именно в кризисные годы они покупают жемчужины своих портфелей, обеспечивая для себя повышенные доходы в последующие годы, а для реального сектора – капельки инвестиций, спасающие среди пустыни кризиса.

Во-вторых, рынок акций в последние десятилетия все в большей мере реализует как раз такую функцию. «Физика процесса» такова – наступает кризис и предприятия оказываются в ситуации необходимости рефинансировать ранее взятые займы. Но кредитные рынки закрылись. Что может сделать предприятие в этой ситуации? Либо обанкротиться, либо выйти на рынок акций и продать часть своего уставного капитала, поделиться контролем с новыми акционерами. Естественно, что в подавляющем большинстве случаев, предприятия выбирают второй вариант. Они за более низкую цену (потому что кризис) продают часть своего пакета (обычно это немного, 10-15% процентов), но зато получают деньги для развития в кризис. Ну или просто переживают его.

Структура источников инвестиций в России, % (1998–2016 гг.). (Источник: Доклад “Реформа финансовых рынков и небанковского сектора”)

Как эти механизмы работают в России?

Сегодня у нас нет ни институтов, которые дают длинные деньги, ни рынка акций, которые могут самортизировать кризис. И это было еще до санкций, которые только усилили эту проблему.

Структура финансового сектора большинства других стран мира такова, что они извлекают из финансовой глобализации возможности и ресурсы для развития своей экономики. Структура же российского финансового сектора, к сожалению, предопределяет вылавливание рисков и кризисов, пропуск возможностей и потерю ресурсов.

Но ведь в России есть рынок акций

Да, у нас есть рынок акций. На нем обращаются акции примерно 230 предприятий. В других странах таких компаний гораздо больше. Не будем вспоминать про развитые страны, приведем примеры из числа развивающихся: в Индии в листинге акции 6000 компаний, в Китае – 3000, в Малайзии – 900, в Турции и ЮАР – по 380, в Бразилии – 350, во Вьетнаме – 320, в крошечной Шри Ланке – 300.

Но даже из этих 230 компаний с акциями в биржевом листе лишь единицы проводят IPO и SPO, т.е. реально привлекают инвестиции через продажу акций. В 2016 году на Московской бирже было только 3 IPO. Для сравнения – на китайских биржах 237 (и еще в Гонконге 117), на индийских 119 и т.д.

На развитых рынках и на многих развивающихся, стремящихся к превращению в развитые, вложения корпораций в прозрачность, оценку, затраты на выход на рынок компенсируются тем, что публичное акционерное общество берет дешево большой объем денег, используя разные механизмы.

В России же высокие стандарты корпоративного управления привлекают не инвесторов, а корпоративных хищников. Много ли желающих будет в таких условиях выходить на биржу? Вот и бегут российские корпорации с биржи уже пятый год подряд: с 2012 года количество компаний в листинге сократилось на 60 единиц. Для сравнения: на столько же увеличилось количество компаний на Варшавской бирже, правда, за последние 2 года; в Китае и Индии новые компании и вовсе выходят на биржу сотнями в год.

Есть ли какие-то расчеты, которые показывают взаимосвязь развития финансового рынка и показателей экономического развития страны?

В 2011 году сотрудники Всемирного банка предложили такой интересный показатель – коэффициент финансовой структуры (Financial Structure Ratio — FSR). Он показывает соотношение банковского сектора и финансового рынка, что позволяет оценить вклад банковского и рыночного каналов финансирования инвестиций в долгосрочный экономический рост.

Так вот оказалось, что данный показатель очень сильно коррелирует с долгосрочными темпами экономического роста, причем строго следующим образом: чем выше соотношение между показателем, характеризующим развитие рынка акций (используются либо показатель капитализации, либо показатель объема торговли акциями), и показателем частного кредита (кредита, предоставляемого банками частному сектору), тем выше долгосрочные темпы экономического роста.

Кроме того, с помощью показателя «финансового разрыва» (Financial Gap) авторы оценивают оптимальность финансовой структуры, привлекая для этого даже показатели географического расположения стран.

Изменение количества небанковских финансовых организаций (2012 г. = 1) (Источник: Доклад “Реформа финансовых рынков и небанковского сектора”)

И что говорят значения этого коэффициента о России?

В России коэффициент финансовой структуры предсказывает падение темпов роста. Это подтверждается практикой: предприятия бегут с биржи, уменьшая капитализацию, объемы торговли резко падают на фоне относительно быстрого роста кредитования.

Показатель финансового разрыва прямо говорит о неоптимальности сложившейся структуры финансового сектора в России. Так что для перелома экономической динамики, безусловно, много что нужно сделать, но структуру финансового сектора надо поменять обязательно.

Никакое импортозамещение не поможет, если нет долгосрочных инвестиций, за счет которых можно создать производства, которые, собственно, и будут производить товары, замещающие импортные.

Есть мнение, что это поможет защитить страну в условиях приближающегося мирового финансового кризиса…

В свое время был подготовлен доклад института МакКинзи, в котором Россия заняла 9 место по уровню включенности в мировое разделение труда. Для сравнения – Китай где-то на 25 месте.

Мы очень зависимы от мировой экономики, в первую очередь, через товарный канал. Безусловно, есть еще миграционный канал, есть финансовый канал. Огромное количество денег идет из России в страны бывшего СССР. Большое количество людей выезжают в Америку, Европу, вывозя с собой деньги. Но самый важный для России – это товарный канал, и мы от этого никак не уйдем. Мы можем стать абсолютно закрытой экономикой от внешних инвестиций, но от воздействия в плане сырьевого фактора мы никак не уйдем. Все попытки проводить изоляционную политику будут эффективными только тогда, когда мы перестанем поставлять нефть и газ на мировой рынок. Вероятность этого сами можете оценить.

Так что неразвитый финансовый рынок – это в данном случае огромное препятствие для развития страны, а не возможность ее защиты.

Продолжение следует

Юрий Алексеевич Данилов К.э.н., ведущий научный сотрудник Института прикладных экономических исследований РАНХиГС при Президенте РФ, ведущий научный сотрудник кафедры макроэкономической политики и стратегического управления Экономического факультета МГУ им. М.В.Ломоносова.

Источник

Котировки

Кластеры

Оценили 4 человека

3 кармы