Вспоминая Джона Мейнарда Кейнса

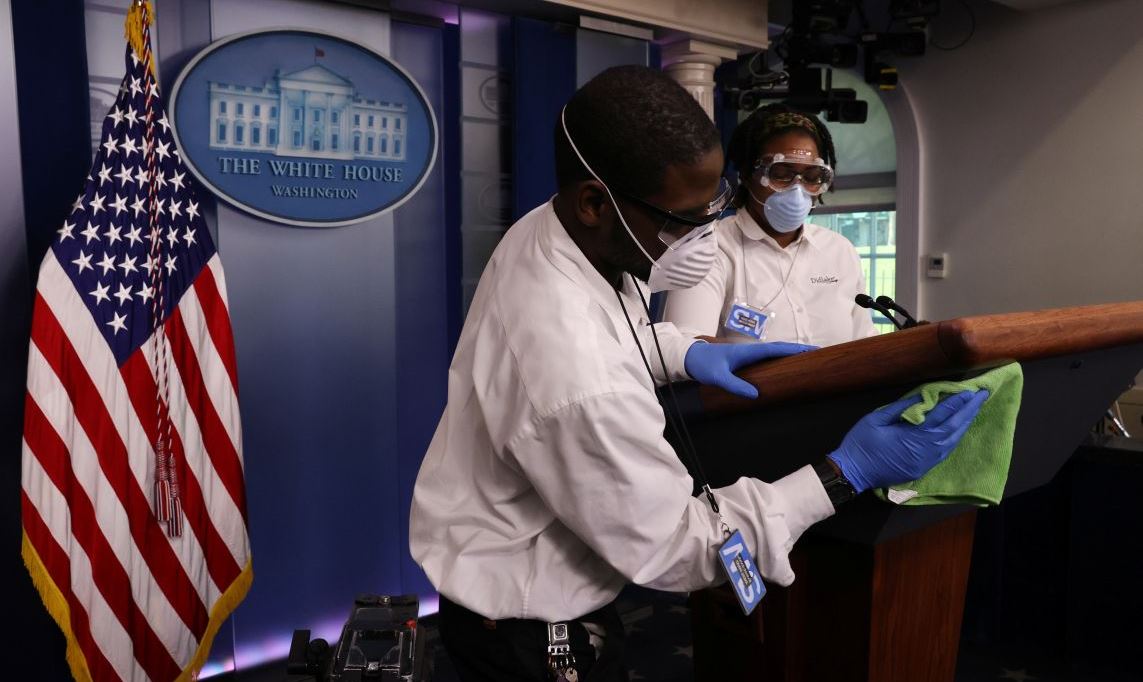

11 октября информационное агентство Блумберг опубликовало статью Алаа Шахина (Alaa Shahine) Next Big Shift in Economics Takes Shape Under Covid Shadow (Обозначились новые большие сдвиги в экономике в условиях Covid)

В статье высказывается очень простая мысль: COVID-19 спровоцировал серьёзные изменения в экономике всех стран мира и одним из важнейших изменений становится ослабление роли центральных банков в проведении экономической политики при возрастании роли минфинов с их бюджетной политикой.

Я не собираюсь пересказывать статью Алаа Шахина, но для лучшего понимания происходящего ныне нам придётся взглянуть на деятельность центральных банков на протяжении последнего десятилетия. Придётся вспомнить события 70-х годов и 30-х годов ХХ века.

В начале 1930-х годов мир (за исключением Советского Союза) всё глубже погружался в пучину экономического кризиса. Попытки центробанков (ФРС, Банка Англии, Банка Франции, Бундесбанка и др.) остановить углублявшийся спад ничего не давали. И тогда английский экономист и чиновник британского казначейства Джон Мейнард Кейнс сформулировал свои предложения по выводу экономики из кризиса. Они были очень непривычны для экономистов, предпринимателей, чиновников, воспитанных на идеях «свободного рынка».

Кейнс предложил резко повысить роль государства в экономике, используя для этого государственный бюджет. Он констатировал, что экономический кризис – результат недостаточного платёжеспособного спроса на рынке товаров и услуг со стороны физических и юридических лиц. Нарушается баланс между предложением и спросом, возникает перепроизводство, происходят банкротства, растёт безработица и т. д. Дисбаланс между производством и платёжеспособным спросом, по мнению Кейнса, можно ликвидировать, компенсировав падающий спрос со стороны граждан и частного бизнеса наращиванием государственного спроса. Государство должно увеличивать закупки товаров, дополнительно проплачивать различные работы и услуги. Главное, чтобы в экономику поступали бюджетные деньги. Идеально для увеличения государственного спроса годятся военные приготовления – государственные заказы на производство и закупку оружия, военного снаряжения, для формирования стратегических резервов. Государство может также финансировать разного рода общественные работы – строительство дорог, ирригационные мероприятия, лесопосадки и т. п.

А почему бы не увеличивать вброс в экономику денег центральными банками? Кейнс высказывал сомнения в целесообразности такого варианта. Во-первых, мир ещё жил представлениями о золотом стандарте, который предусматривал жёсткие ограничения на объёмы денежной эмиссии. Во-вторых, даже если бы предложение денег центробанками было существенно увеличено, нет возможности обеспечить их эффективное использование. Скорее всего, такие деньги пошли бы на скупку дешевеющих в результате экономического кризиса активов, но оживления экономике не дали.

Свои мысли по поводу необходимости повышения роли государственной бюджетной политики для преодоления экономического кризиса Кейнс обобщил в книге «Общая теория занятости, процента и денег» (1936 г.). Наиболее последовательное применение теория Кейнса нашла не на его родине, а в США. Когда в 1933 году в Белый дом пришёл президент Франклин Рузвельт, он стал проводить экономическую политику, получившую название «New Deal» (Новый курс). Была запущена программа общественных работ, которая позволила снизить безработицу на несколько миллионов человек. Кроме того, правительство США стало потихоньку наращивать военные расходы. Впрочем, в это же время военные расходы стали наращивать в европейских государствах, особенно в Германии и Великобритании.

На первый взгляд, рецепты Кейнса противоречивы. Ведь увеличение государственных расходов требует увеличения поступлений налогов в государственные бюджеты. А в условиях экономических кризисов происходит сильное снижение налоговых поступлений, образуется дефицит бюджета. Кейнс предлагал не бояться таких бюджетных дефицитов, закрывая их с помощью государственных заимствований. Рост государственного долга, по мнению Кейнса, меньшее зло, чем экономический кризис. В конце концов после оживления экономики можно будет постепенно погашать такой долг. Кейнсианская модель не исключала возможности инфляции, но и её английский экономист предлагал не бояться. Небольшая инфляция, по его мнению, даже взбадривает экономику.

Какое место Кейнс отводил Центральному банку в своей модели? Центробанк прямо или косвенно (через посредство коммерческих банков) может помогать государству в деле размещения его долговых бумаг на рынке. При этом государственные долговые бумаги используются как обеспечение для получения коммерческим банком от Центробанка новых кредитов. Однако возможности центробанков выдавать кредиты определялись не только наличием обеспечения у коммерческих банков, но в ещё большей степени наличием у Центробанка золотого запаса. Кейнс считал, что «золото – пережиток варварства», поэтому окончательную отмену золотого стандарта он воспринимал положительно. Опуская многие детали скучной для непрофессионалов теории Кейнса, отмечу, что в его модели «парадом командуют» минфины (казначейства), а центробанки находятся у них в неформальном подчинении.

После Второй мировой войны кейнсианская модель экономики стала использоваться на Западе повсеместно, хотя и в несколько урезанном виде (по той причине, что имело место частичное восстановление золотого стандарта). Как бы там ни было, до конца 70-х годов ХХ века в мире капитализма доминировала кейнсианская модель, предусматривавшая активное вмешательство государства в экономику.

Во второй половине 1970-х годов произошли серьёзные изменения в статусе центральных банков. На Ямайской валютно-финансовой конференции 1976 года было принято решение о ликвидации золотодолларового стандарта. С печатных станков центральных банков был снят золотой тормоз. Они почувствовали, что готовы стать главным институтом, управляющим экономикой. Переход к новой модели начался на рубеже 70-80-х гг. с тэтчеризма в Англии и рейганомики в США. Теоретическим обоснованием решающей роли центробанков (и банков вообще) в экономической политике стала идеология монетаризма американского экономиста Милтона Фридмана.

Центральные банки ведущих стран Запада уверенно командовали парадом на протяжении почти трёх десятилетий. В эти три десятилетия центробанки всячески повышали свою значимость, в том числе распространяя более чем сомнительную мысль: «Чем более Центробанк независим от государства, тем более эффективна его денежно-кредитная политика, тем лучше для всего общества». Особое место среди центральных банков со времён окончания Второй мировой войны занимала Федеральная резервная система США в силу того, что доллар получил статус мировой валюты. ФРС – это частная корпорация, а его главных акционеров без натяжки можно назвать хозяевами денег.

Серьёзный сбой у новой экономической модели произошёл, когда в мире разразился финансовый кризис 2007-2009 гг. Выяснилось, что центральные банки не в силах обеспечить в полном объёме ликвидацию тех экономических диспропорций, которые высветились в ходе кризиса. Мировая экономика так и не смогла выйти из состояния депрессии (стагнации), которая продолжалась до конца 2019 года. А что предпринимали центробанки в течение целого десятилетия?

Во-первых, они неуклонно понижали ключевую ставку, чтобы сделать деньги дешёвыми или даже бесплатными. Ряд центробанков опустил ключевую ставку почти до нуля, ЕЦБ держит её несколько лет на нуле, а у Банка Японии она равняется минус 0,4%. Деньги в виде банковских кредитов действительно стали беспрецедентно дешёвыми, почти бесплатными, но настоящего оживления экономики не происходило.

Во-вторых, центробанки включили на полную мощность свои печатные станки, наводняя денежное обращение астрономическими денежными массами. В ХХ веке даже самые либеральные экономисты назвали бы такую политику полным безумием, а сейчас она подаётся как «количественные смягчения», как последнее достижение монетаризма. И опять-таки никакого оживляющего эффекта на экономику!

К концу 2019 года депрессия продолжалась. Ожидавшегося оживления не наступило. И не удивительно: с 2009 по 2019 год в экономический организм вкалывали лошадиные дозы денежного наркотика. А в конце 2019 года «пациент» стал впадать в кому. «Врачи» (центробанки), чтобы отвести от себя подозрения в убийстве «пациента», организовали спектакль под названием «COVID-19». Мол, во всём виноват вирус. И никакого «лекарства», кроме денежных наркотиков, у «врачей» нет. Однако это «лекарство» даёт выраженный летальный эффект. Бригада «врачей» (центробанков) решила передать «пациента» на руки других «врачей» (минфинов). Эти две бригады продолжают работать в тандеме, но сегодня всю ответственность за жизнь «пациента» решили перенести на минфины. А центробанки отошли в тень – до поры до времени.

Сейчас мы наблюдаем реинкарнацию кейнсианства (только в гораздо более уродливом варианте). Боюсь, минфины будут продолжать лечить «пациента» теми же денежными наркотиками, только в других упаковках и под другими названиями. В упомянутой статье агентства Блумберг приводится высказывание кандидата в президенты США Джо Байдена. «Милтон Фридман больше не командует парадом», – заявил Байден в интервью Politico. Байден обещает, что поставит пациента на ноги. Каким способом? Да таким же, какой использует Трамп. С помощью миллиардов и триллионов бюджетных денег. В статье читаем: «Кандидат от демократов Джо Байден, возглавляющий рейтинги по опросам общественного мнения, обрисовал в общих чертах программу расходов на сумму 3,5 триллиона долларов». А откуда Байден их возьмёт? Оттуда же, откуда их берут Трамп и его министр финансов Стивен Мнучин – с печатного станка ФРС. Говорят, нельзя дважды войти в одну и ту же реку. Применительно к нашему случаю это означает, что уродливая реинкарнация кейнсианства «пациента» уже не спасёт.

Оценили 12 человек

20 кармы