На рынки вернулся настороженный настрой, связанный со скачком числа выявленных случаев заражения коронавирусом. Как отмечают аналитики FxPro, новые методы оценки заболеваний заставили рынки усомниться в том, что распространение болезни удалось сдержать: это запустило волну коррекции. Китайские биржи демонстрируют самое большое внутридневное снижение после обвала в начале февраля. Фьючерсы на американские индексы скатываются с исторических максимумов, равно как и европейские площадки, которые начинают день отходом от пиков, достигнутых накануне.

Впрочем, инвесторы сейчас больше внимания уделяют не числу зараженных вирусом, а свежим макроэкономическим данным. Фундаментальный фокус рынка на этой неделе настроен на сравнение динамики промышленного производства и инфляции в различных регионах.

В начале недели Китай удивил неожиданно резким скачком потребительских цен по итогам января – до 5.4% г/г, показав максимальный темп с октября 2011 года. Это тем более удивительно на фоне практической стагнации цен производителей. Получается, что все в большей мере КНР перестает занимать позицию дефляционной силы. Кроме того, вследствие коронавируса и мер по ограничению передвижения внутри страны, в феврале республика может столкнуться с еще более резким скачком цен.

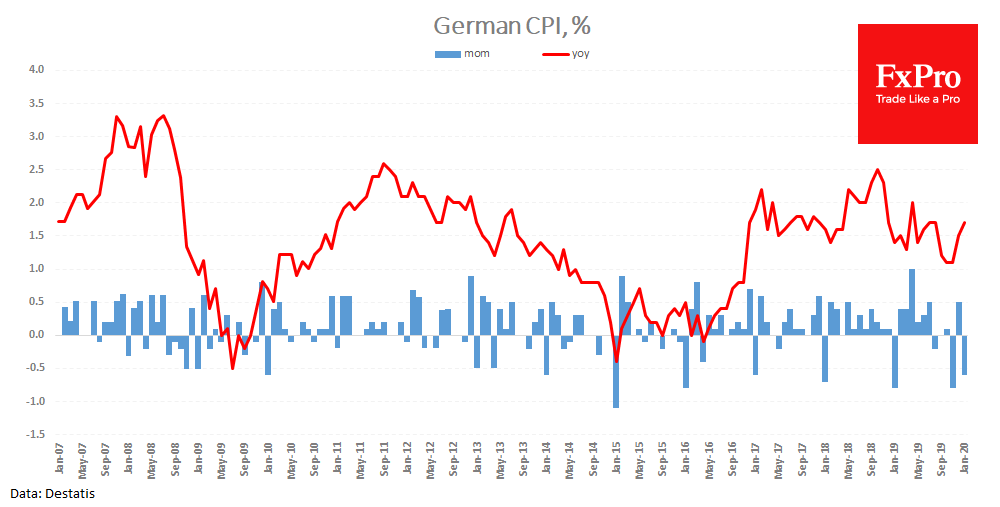

В Германии потребительская инфляция также методично набирает обороты, достигнув 1.7% г/г, согласно опубликованным сегодня официальным оценкам. Эти данные контрастируют с 1.1%, которые наблюдались в октябре-ноябре, когда ЕЦБ запустил программу QE.

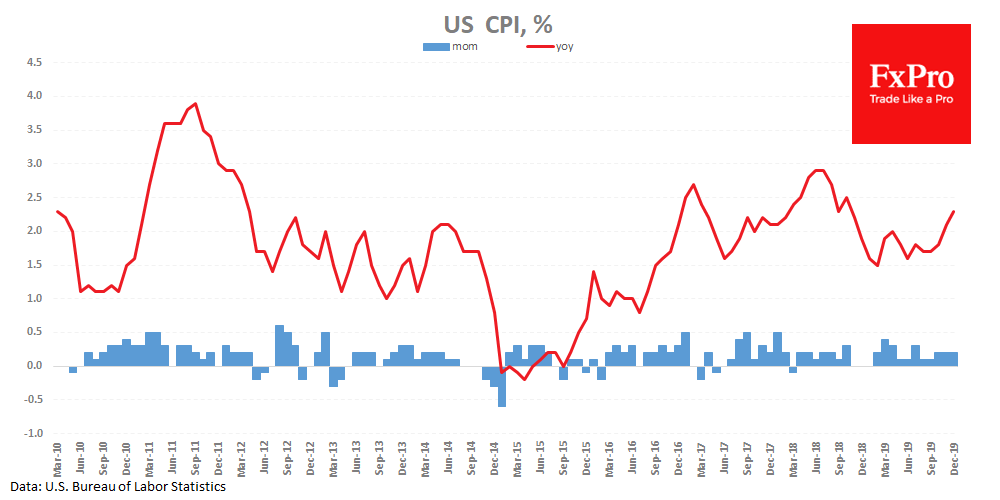

Схожий тренд и в США. Сегодня выходят оценки потребительской инфляции, от которых ожидается ускорение годового темпа до 2.5% г/г. Здесь также минимумы по показателю отмечались перед началом смягчения политики ФРС в середине прошлого года.

На контрасте, темпы роста цен в России остаются на исторически низком уровне. Годовые данные составляют примерно 2.4% г/г, что вдвое слабей, чем в Китае, и несколько ниже, чем в США. В случае с РФ, у центробанка остается внушительное пространство для новых смягчений политики – в том случае, если ЦБР хочет следовать общемировому тренду.

Отметим, что укорение роста потребительских цен может стать сдерживающим фактором для центробанков Европы, США и Китая при рассмотрении вопроса о необходимости новых стимулов. Впрочем, в каждом конкретном случае ЦБ смотрит также на динамику производства и сферы услуг.

В данном контексте, чрезвычайно слабые показатели производственной активности Еврозоны и вероятный провал со стороны Китая в ближайшие месяцы могут побороть страх ускорения инфляции новыми стимулами.

Отметим, что в Штатах также в прошлые месяцы отмечалось падение объемов промышленного производства по отношению к цифрам прошлого года до -1.3% г/г (в декабре).

Свежие январские данные выйдут в пятницу. Статистику по промышленному производству ФРС отслеживает самостоятельно, а потому эти данные могут стать определяющим фактором для дальнейшего курса. Если цифры окажутся более сильными, нежели в Европе, это способно вдохнуть новую жизнь в ралли доллара. К слову, он вернулся в область максимумов 2019 года по DXY, а против евро достигал максимумов с апреля 2017.

Оценили 0 человек

0 кармы