На прошлой неделе глава ЦБ Эльвира Набиуллина представила в Госдуме Основные направления единой денежно-кредитной политики на 2025 г. и плановый период 2026–2027 гг. Глава Банка России отметила рост опасений, что высокая ключевая ставка, которую в конце октября ЦБ установил на историческом максимуме в 21%, может навредить экономике и подорвать импульс к ее росту, а на инфляцию ее влияние минимально. С ее точки зрения, жесткая денежно-кредитная политика (ДКП) не противоречит задачам по развитию экономики, поскольку без сдерживания темпа повышения цен устойчивый рост экономики невозможен.

Мнение ЦБ достаточно интересное, особенно на фоне позиции граждан и бизнеса. Однако зададимся вопросом: а насколько это мнение вообще соотносится с планами развития государства? В этой связи стоит вспомнить о стратегических целях России, изложенных в поручениях президента Владимира Путина и исполнение которых Банк России своими действиями фактически саботирует.

Согласно указу о целях развития страны до конца десятилетия, подписанному президентом РФ в мае 2024 г., капитализация российского фондового рынка должна достичь 66% ВВП к 2030 г. При сохранении текущей динамики рынка это представляется просто невозможным.

Жесткая ДКП стимулирует отток средств с российского рынка, что приводит к падению капитализации российских предприятий. С начала года суммарная капитализация отечественных компаний снизилась на 21%, а на 26 ноября ее отношение к ожидаемому ВВП по итогам 2024 составило 23%, что на 10 п. п. ниже, чем в 2023 г.

Другое поручение Путина также саботируется излишне жесткой ДКП ЦБ. Одна из национальных целей развития, поставленных президентом до 2030 г., подразумевает рост объема инвестиций в основной капитал не менее чем на 60% по сравнению с уровнем 2020 г. Это также представляется затруднительным при сниженной инвестиционной активности на фоне продолжающегося роста ключевой ставки. А ведь по прогнозам участников рынка, в декабре Банк России может поднять ключевую ставку еще выше – до 23% или даже до 25% с учетом значительного ослабления рубля в последние недели.

Мировой опыт показывает, что опережающий рост экономики возможен при инвестициях на уровне не менее 25% от ВВП. Россия по данному показателю (21% в среднем в 2018–2023 гг.) уступает странам – лидерам экономического роста и технологической модернизации: у Китая – 42%, у Южной Кореи – 31%, у Индии – 29%. Низкий уровень инвестиций позволяет лишь обеспечить замену изношенного оборудования, но не создание новых мощностей и инноваций. Другими словами, пока наши партнеры развиваются, мы усилиями ЦБ осознанно стоим на месте.

Еще одно поручение президента – по обеспечению темпов развития российской экономики выше среднемировых – также находится под угрозой срыва. По собственному прогнозу Банка России, рост ВВП России в 2025 г. с учетом реализуемого курса составит около 1%, что существенно ниже темпов роста мировой экономики в 3,2%, прогнозируемых МВФ.

Кроме того, общий государственный курс на развитие и укрепление отношений со странами Глобального Юга при текущей процентной ставке является большим риском для российского бизнеса. Высокая стоимость финансирования отечественных предприятий снижает их конкурентоспособность и существенно ограничивает возможности участия в иностранных проектах, так как зарубежные партнеры могут привлекать более дешевое фондирование.

Повышение ставки до рекордного уровня негативно сказывается на инвестиционной активности в реальном секторе экономики. Особенно сильно сложившаяся ситуация бьет по предприятиям с длинным инвестиционным циклом: гидро- и атомной энергетике, нефтяной и газовой отраслям, наукоемким производствам. Высокая процентная ставка в целом снижает инвестиционную активность, приводя к оттоку средств с фондового рынка в пользу банковских вкладов.

Более того, если посмотреть на влияние политики ЦБ на финансовую устойчивость страны в целом, то могут возникнуть определенные опасения. Жесткая ДКП увеличивает расходную и сокращает доходную части бюджета РФ на 2025–2027 гг. Заложенная в бюджет ставка привлечения денежных средств в размере 15,1% может быть существенно превышена, что создаст дополнительные расходы на обслуживание госдолга и субсидирование льготных кредитов. В результате роста расходов налогоплательщиков на платежи по кредитам возникает риск снижения доходов федерального и региональных бюджетов за счет снижения налога на прибыль, так как процентные расходы по кредитам снижают налогооблагаемую базу для налога прибыль.

Сложности компаний с обслуживанием налоговых обязательств оказывают давление на их рентабельность и могут инициировать волну банкротств, что также увеличит дефицит бюджета. Риски банкротств уже возросли в строительной отрасли и секторах, связанных с недвижимостью. А в отдельных отраслях, например в угольной промышленности, это может привести к росту социальной напряженности, а также создать давление на бюджеты регионов с градообразующими предприятиями, столкнувшимися с финансовыми сложностями.

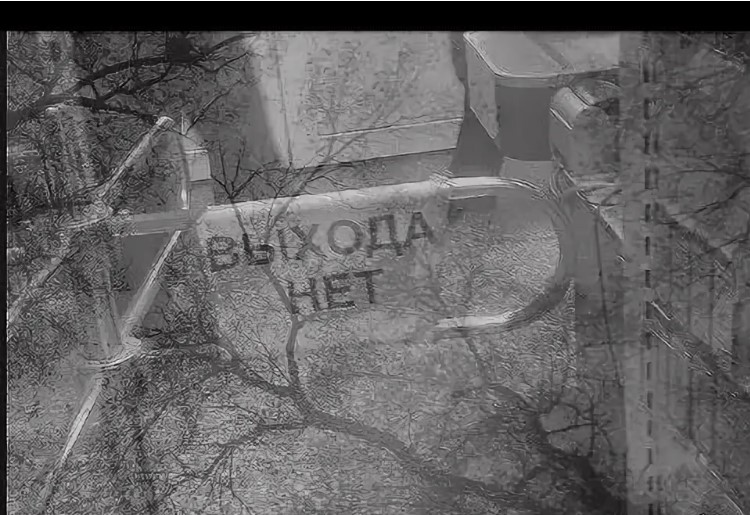

К каким выводам мы приходим в итоге? Политика Центрального банка противоречит позиции президента по развитию экономики. Она как минимум не способствует, а по факту саботирует процессы развития и расширения экономической деятельности в нашей стране. Слабое влияние увеличения ключевой ставки на инфляцию порождает инерционные эффекты в экономике страны, которые препятствуют выполнению задачи по ее реструктуризации и наращиванию собственных мощностей. Следствием этого может стать рецессия как результат ограничения инвестиционной активности в базовых отраслях экономики.

Система сдержек и противовесов в модели власти, видимо, дала трещину. С точки зрения и граждан, и бизнеса действия Центрального банка наносят вред экономике страны. Но пока ничего не меняется – ни председатель Банка России, ни сама его структура не зависят от решений президента и правительства. Кстати, в Китае Центральный банк КНР осуществляет свою деятельность под руководством правительства. Может быть, и нам стоит взять с него пример?

Оценили 2 человека

5 кармы