Прошлые статьи цикла: Пережить кризис (вводная статья) и Пережить кризис: Акции и облигации.

Сегодня мы поговорим от втором пункте списка инвестиционных инструментов «для простых смертных», приведенного во вводной статье: паевых инвестиционных фондах.

Широкое распространение паевые инвестфонды (в народе просто ПИФы) получили в начале 2000-х годов, именно тогда на слуху оказались названия Тройка Диалог и Финам — компаний, начавших свой путь в «лихих 90-х» (первая в 1991 году, вторая — в 1994), пик популярности паевых фондов пришелся на кризисный 2008 год, после чего начался закономерный спад. В настоящее время данная отрасль сильно консолидирована, успешные паевые фонды прибраны к рукам не менее успешными банками. Это даже хорошо — теперь этот инструмент лучше регулируется и несет в себе меньше так называемых неторговых рисков.

ЧТО ИЗ СЕБЯ ПРЕДСТАВЛЯЕТ ПАЕВОЙ ФОНД И КАК ЖЕ НА НЕМ ЗАРАБОТАТЬ ДЕНЬГИ ОБЫВАТЕЛЮ?

Упрощенно принцип работы паевого инвестиционного фонда можно описать так: инвесторы покупают паи, за счет чего формируется сумма под управлением фонда, которая уже на усмотрение управляющего инвестируется в определенные инструменты. По виду приобретаемых инструментов фонды подразделяются на фонды акций, облигаций, индексные и прочие (более подробно о ПИФах вообще и их типах в частности можно почитать в Википедии).

Фонды акций, как следует из названия, занимаются инвестициями в акции государственных и частных компаний. По праву считаются, как одними из самых доходных, так и высокорискованных — именно фонды акций показывали самые выдающиеся результаты, как по уровню доходности, так и по просадкам, если «что-то пошло не так».

Фонды облигаций тоже понятно куда инвестируют — в государственные и частные облигации. Данный тип фондов менее рискован, но и доходностью не блещет. Но для сохранения средств в долгосрочной перспективе этот вариант может быть более выгодным, чем банковский депозит (может быть, но не обязан — про возможные нюансы и рыночную конъюнктуру забывать не следует).

Индексные фонды инвестируют средства инвесторов в биржевые индексы. На длительном отрезке часто превышают доходность фондов облигаций. Так сказать золотая середина между фондами акций и облигаций — индексы менее подвижны, чем акции отдельных компаний (если компания даже входящая в индекс может просесть за одну сессию на проценты и даже десятки процентов, то сам индекс этого может не почувствовать или коррекция будет значительно меньше), но более доходны, чем облигации — суточные колебания сопоставимы с колебаниями акций.

Из прочих фондов обратить внимание еще можно на ипотечные паевые фонды, занимающиеся инвестициями в компании, управляющие недвижимостью либо, как частный случай — созданные специально под определенный набор недвижимости, имеющейся в управлении аффилированной с фондом компании. Недвижимость по праву считается активом, мало подверженным крупным колебаниям и считается «тихой гаванью» (хотя и тут возможно негативное развитие событий, как было в США во время ипотечного кризиса 2008 года) и для обывателя является понятным бизнесом: купил квартиру и сдаешь ее в аренду, что может быть «проще»?

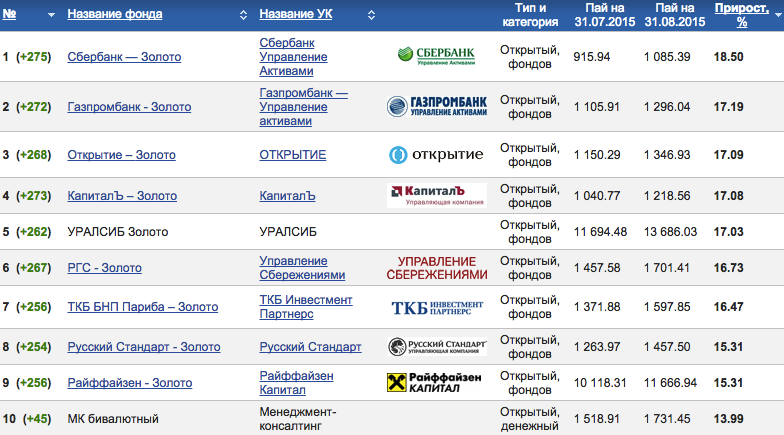

Топ-10 актуального на дату написания статьи рейтинга паевых фондов (полный рейтинг здесь, обратите внимание на прирост цены пая всего за месяц…):

ЧТО ЕЩЕ НУЖНО ЗНАТЬ О ПАЕВЫХ ФОНДАХ?

- ПИФы бывают открытые (ввод-вывод в любой момент), закрытые (ввод — при формировании фонда, вывод — при закрытии и распределении прибыли) и интервальные (ввод и вывод открываются в определенные периоды) — нужно иметь это в виду: если вы хотите разместить свободные средства и иметь к ним доступ на экстренный случай, лучше воспользоваться открытыми фондами

- Кстати, о сроках инвестиций — особенность ПИФов в том, что это долгосрочный тип инвестиций, как правило, на коротком отрезке доходность ПИФов не блещет, а может даже быть отрицательной, потому, горизонт инвестирования в ПИФы исчисляется годами. Конечно, не запрещено инвестировать в паевые фонды на сроки в полгода-год, но доходностью за этот период вы вряд ли останетесь довольны. А вот на отрезке в 3-5 лет некоторые фонды показывают доходность в сотни процентов…

- Фонды взимают 2 типа комиссий за свою работу: скидки и надбавки. Скидка взимается с пая при его погашении (может быть не выше 3% от цены пая), надбавка прибавляется к цене пая при его покупке (не более 1.5%). Что самое интересное — эти комиссии не зависят от результатов деятельности фонда, то есть вы можете заплатить надбавку при покупке паев, получить по итогам деятельности фонда убыток и еще заплатить размер скидки при продаже паев — хорошо так устроились :)

- Как и в любых инвестициях, складывать все яйца в одну корзину — плохая идея. Диверсификацию придумали не для красивого словца: решив инвестировать в ПИФы, подберите несколько разных фондов, идеально, если они будут разных типов. При выборе смотрите на прошлую доходность фондов, хоть это и не гарантирует аналогичного показателя в будущем, но замечательно показывает уровень управления, «планка», которую управляющий фонда может в принципе достичь и превысить.

- В паевые фонды часто можно инвестировать небольшие суммы — от стоимости одного пая, так что этот инструмент вполне подходит для начинающих инвесторов и для инвестиционной стратегии с регулярной «доливкой» (если речь об открытых фондах)

- Инвестиции в ПИФы это не самостоятельная торговля, вам не нужны специальные знания и освоение торгового терминала. Вы доверяете свои деньги профессионалам (правда, степень профессионализма у всех разная), а уже их задача получить доход (это в их же интересах — помимо комиссий управляющая компания получает еще и оговоренный процент от дохода, хотя риски, конечно, с инвесторами не разделяет — свою комиссию, как говорилось выше, они получают при любом исходе)

Собственно, эти основы достаточны для первых шагов. Но как и в любых инвестициях — помните о правиле «инвестировать только те средства, которые можете позволить себе потерять». Если же вас это правило не устраивает — вам прямая дорога в банк, сохранность средств в котором в определенном размере гарантируется государством в лице Агентства по страхованию вкладов. Именно о банковских депозитах, их плюсах и минусах мы поговорим в следующей статье цикла.

Оценили 3 человека

11 кармы