Россия рассматривает Азию, как растущий рынок для экспорта газа, стремясь компенсировать зависимость от европейских покупателей.

По мере того, как спрос со стороны такого традиционного покупателя, как Япония, падает, из-за переориентации страны на возобновляемую и атомную энергетику, производители газа концентрируют внимание на развивающихся рынках и новых импортерах газа. На фоне предложения более низких цен со стороны новых продавцов сжиженного природного газа (СПГ), участники рынка ищут способы создания новых клиентов, поощряя проекты, которые стимулируют использование топлива.

Газпром также не уверен в будущем Японии в качестве растущего потребителя природного газа, что может помешать перспективам прокладки трубопровода между странами. Данная тема становится особенно актуальной в свете предстоящего в этом месяце визита в Москву премьер-министр Японии Синдзо Абэ.

«Ситуация со спросом в Японии на ближайшие 15-25 лет не ясна», - сказал заместитель председателя правления Газпрома Александр Медведев. Перезапуск ядерного реактора, использование угля и повышение энергоэффективности делают прогноз спроса на газ затруднительным, сказал он в интервью на конференции Gastech в Чибе, Япония. Крупнейший в мире экспортер считает китайский рынок более перспективным, а также фокусируется на рынках развивающихся стран, включая Индию, Пакистан, Бангладеш и Вьетнам.

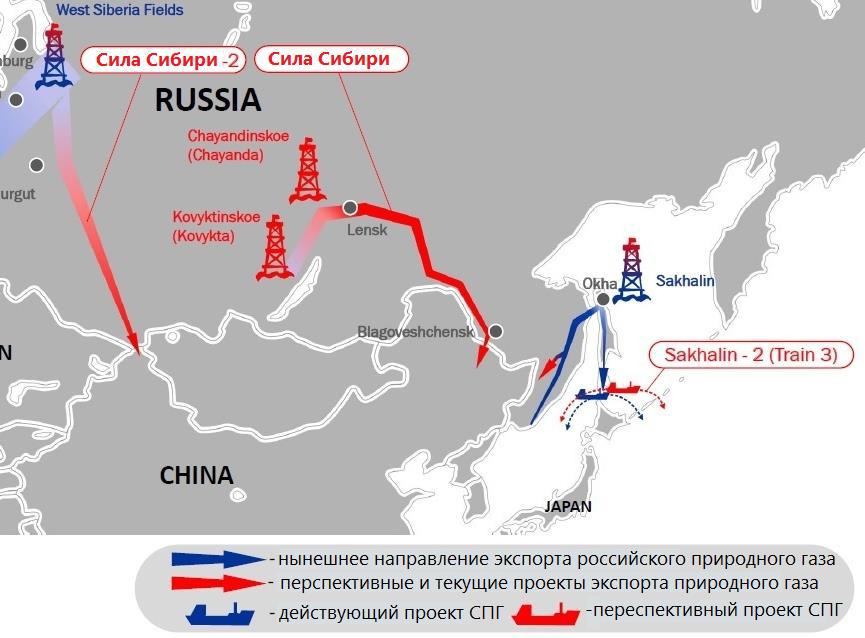

Россия переключилась на Азию, как на растущий рынок для своего экспорта, чтобы компенсировать зависимость от европейских покупателей. Она бросила вызов Саудовской Аравии, крупнейшему экспортеру нефти в Китай, стремясь стать крупнейшим поставщиком газа в страну через трубопровод «Сила Сибири». С другой стороны, на мировом газовом рынке в последние годы произошли существенные изменения. Экспортные мощности СПГ по всему миру за последние несколько лет выросли, достигнув в 2016 году 340 млн т в год (по сравнению с 278,7 млн т в конце 2011 года, увеличившись на 20%). Сейчас появились новые мегапроекты, в том числе Chevron Gorgon LNG в Австралии на колоссальные 879 млн т новых экспортных мощностей в будущем, хотя большая часть этих проектов, вероятно, не будет построена сейчас, когда рынок перенасыщен.

Сильный рост предложения и неутешительный спрос привели к тому, что цены на газ существенно снизились со своих максимумов. Спотовые цены в Восточной Азии достигли $19,42/MMBtu (единица измерения тепловой энергии в английской системе мер) в марте 2014 года. К 2016 году Япония платила в среднем только $7/MMBtu за импортный СПГ, или почти в три раза меньше, чем три года назад. Пятничные цены на поставку в мае 2017 года теперь торгуются ниже $6/MMBtu.

К тому же за последнее десятилетие добыча природного газа в США значительно выросла за счет активной разработки сланцевых месторождений. В 2016 году в США появился первый экспортный терминал СПГ, и, несмотря на снижение цен, Штаты только начинают наращивать обороты. В прошлом году Cheniere Energy запустила первый экспортный терминал СПГ на побережье Мексиканского залива. Другие проекты находятся в стадии строительства, и к концу десятилетия США могут стать третьим крупнейшим экспортером СПГ в мире, вслед за Австралией и Катаром. К 2035 году ожидается, что Штаты станут крупнейшим экспортером СПГ в мире.

На фоне снижения цен на газ потребители, заключившие долгосрочные контракты на ценовом пике, всячески пытаются изменить или расторгнуть их. Новые контракты заключаются на более короткий срок, чтобы потребители могли более гибко реагировать на изменение конъюнктуры рынка.

Чтобы реализовать свои амбициозные планы, Газпрому придется считаться с этой ситуацией. «Перспективы Газпрома, как в Китае, так и в Японии, будут сильно зависеть от цены, которую он готов предложить», - сказал Гордон Кван, глава исследовательской компании Asia Nomura Holdings Inc. в Гонконге. «В Японии есть место для российского газа, но только если Газпром снизит цену, возможно, на 20%, чтобы конкурировать с Катаром и Австралией», - сказал он. То же самое касается Китая, который «не хочет складывать все товары в одну корзину».

У Газпрома есть, по крайней мере, два азиатских проекта на Дальнем Востоке, – газопровод в Китай и совместный с Royal Dutch Shell Plc, японской Mitsui & Co. и Mitsubishi Corp проект СПГ «Сахалин-2».

«Мы видим много возможностей» для сахалинского проекта в будущем, однако «сейчас рынок уже насыщен», - отметил Медведев. По его словам, по-прежнему существует огромный потребительский потенциал в Китае, Индии, Вьетнаме, Бангладеш, Пакистане и Кувейте.

Все запланированные «Газпромом» маршруты в Азию, включая потенциальное подводное сообщение с Японией, могли бы снабжаться морскими месторождениями, которые являются частью проекта «Сахалин-3». По словам Медведева, сейчас Газпром ведет переговоры с Shell о передаче доли в проекте гаагской компании, но пока нет планов приглашать японских партнеров.

«Третья сторона сейчас не входят в повестку дня», - сказал он. «Это наш основополагающий принцип, – приглашать иностранные компании к нашим проектам разведки и добычи только в рамках стратегически важных операций по обмену активами».

«Даже переговоры об обмене активами с Shell – это непростая задача», – сказал Медведев. Одной из ключевых проблем проекта являются технические санкции США.

10.04.2017 «Bloomberg»

Оценили 0 человек

0 кармы