Давно не было статей про Илона Маска и его детище Tesla motors. В преддверии публикации 2 августа отчетности Tesla motors за 2-ой квартал давайте посмотрим, как дела у компании по итогам предыдущего года и 1-ого квартала 2017. И попытается определить стоит ли игра свеч и так ли обоснована любовь частных инвесторов к этой компании.

Для этого мы будем использовать информацию из Tesla motors Annual report за период 2012 – 2017 по году и проведем анализ показателей из Consolidated Balance Sheets, Consolidated Statements of Operations, Consolidated Statements of Cash Flows.

Структура статьи будет разбита на 5 частей:

1. Анализ Бухгалтерского баланса (Balance Sheet). Аналитический отчет. Показывает, каковы активы и пассивы компании на дату составления отчета.

2. Анализ Отчета о прибылях и убытках (Income Statement). Описательный отчет. Показывает, как и почему изменялась нераспределенная прибыль компании.

3. Анализ Отчета о движении денежных средств (Cash Flow Statement). Описательный отчет. Показывает, как и почему изменялись денежные средства компании.

4. Сравнение с лидерами отрасли. Итоги.

5. Общие выводы по итогам анализа.

Часть 1. Анализ Бухгалтерского баланса (Balance Sheet).

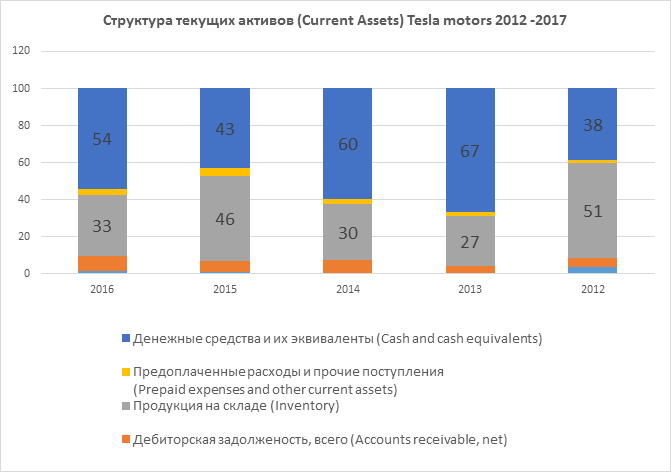

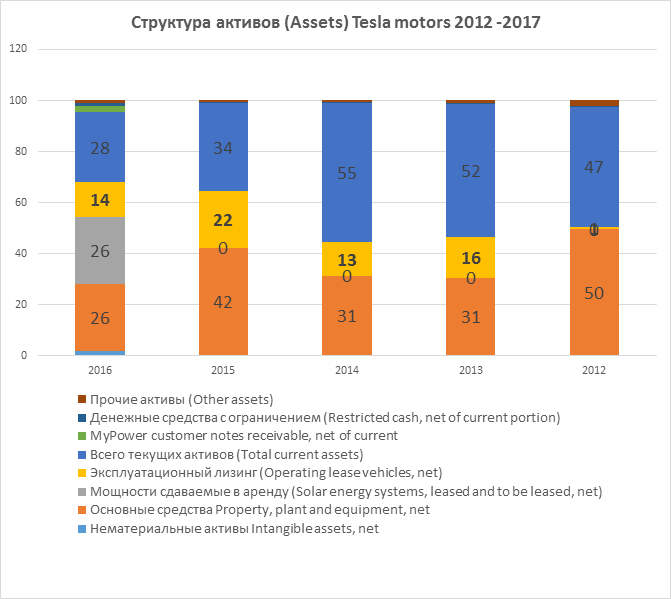

Анализ баланса начнем с того, что проанализируем его структуру, а говоря проще, смотрим, из чего состоят его активы и пассивы и из каких источников (собственных или заемных) они сформированы. Такой подход еще называют вертикальным анализом. Для этого я беру итог раздела баланса, например, текущих активов (Total Current Assets), принимаю его за 100% и определяю удельный вес (долю) каждой статьи в данном разделе.

Итак, из анализа текущих и общих активов компании мы видим, что основную долю (~90%) составляет 2 вида текущих активов – денежные средства и их эквиваленты и складские запасы. А также основные средства (здания, машины и механизмы) что в принципе не плохо для производственной компании. В первом приближении это говорит о том, что компания имеет средства на финансирование своей деятельности и поддержание обязательств. Большие складские запасы (inventory) могут говорить о том, что реализация товара тормозится, что ведет к затовариванию складов и уменьшению оборачиваемости капитала. Частное значение каждого из показателей мы рассмотрим при расчете коэффициентов.

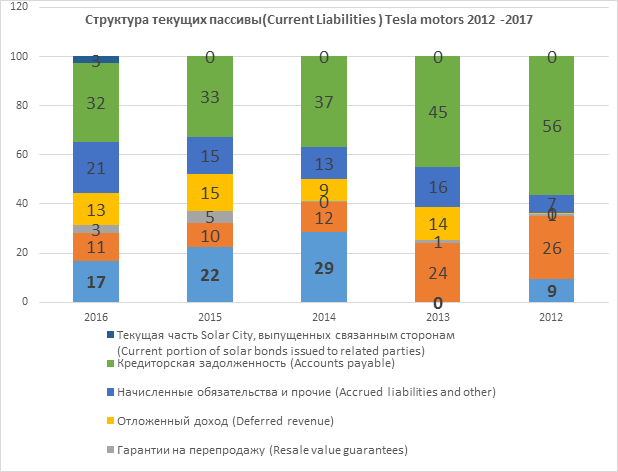

Структура текущих пассивов показывает нам что основная их доля приходится на краткосрочную кредиторскую задолженность (~35%) и обязательства компании (17%) за услуги и товары фактически полученные, но не отраженные документально (например, зарплата или поставка товара с отсрочкой платежа), то есть по сути является обязательствами компании по уплате части своих долгов в текущем периоде.

Так же еще 2 показателя могут быть интересны - Отложенный доход (Deferred revenue) и Депозиты клиентов (Customer deposits).

Депозиты клиентов (Customer deposits) - может быть сумма, выплаченная клиентом компании до того, как компания предоставит ему товары или услуги. Другими словами, компания получает деньги до их получения. В данном случаи это предзаказы на автомобили Тесла

Отложенный доход (Deferred revenue) - Когда компания начисляет отложенный доход, это происходит потому, что покупатель или клиент заранее заплатили за товар или услугу, которая должна быть доставлена в будущем. В нашем случаи это остаток стоимости пред заказанных автомобилей еще не доставленных покупателю.

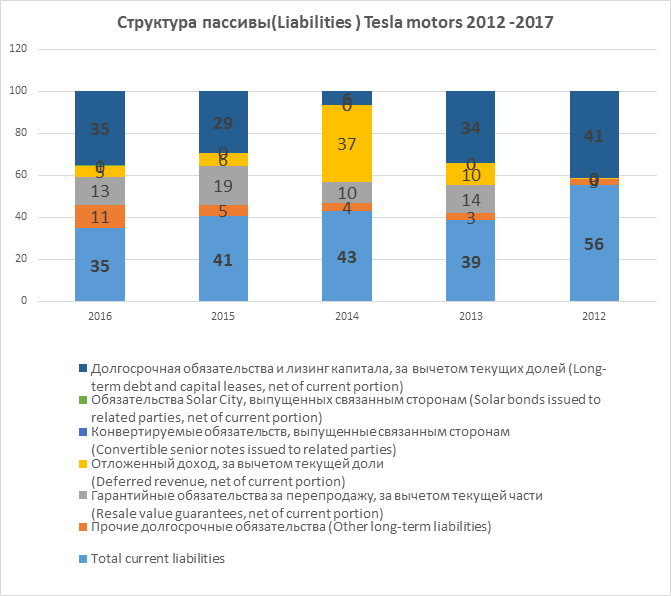

В общем сумме пассивов (обязательств) сумма текущих краткосрочных и долгосрочных обязательства компании Тесла приближается к 81%.

Расчёты и значение коэффициентов.

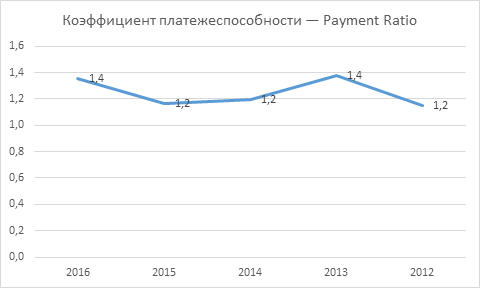

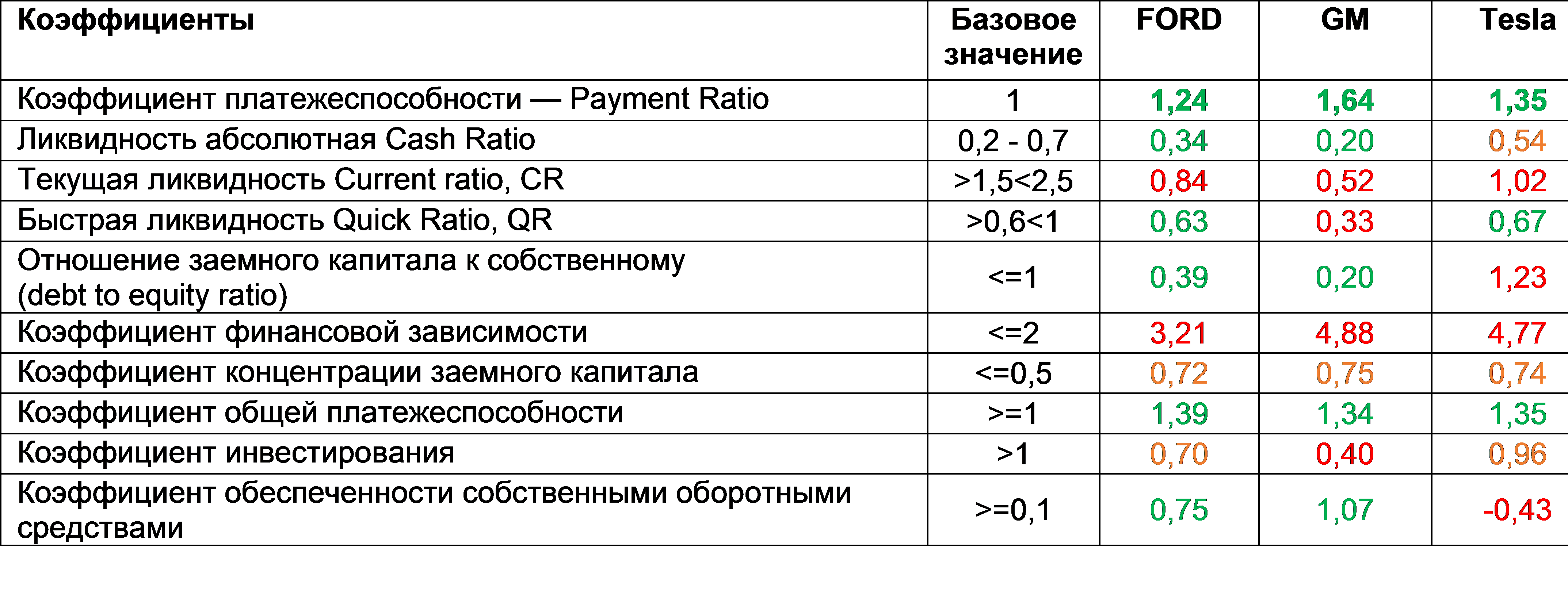

Коэффициент платежеспособности (Payment Ratio) - предприятие считается платежеспособным, если его общие активы (Total Assets) больше, чем долгосрочные и краткосрочные обязательства (Total Liabilities). Как мы видим Тесла платежеспособна показатель 1,4, но, если отбросить активы и пассивы, привнесенные в фирму Маска при выкупе компании его брата Solar system и проводить оценку лишь по "чистому" бизнесу Теслы – значение платежеспособности упадет до показателя 0,98 – то есть только при учете прямой деятельности компании, она не может отвечать по своим долгам.

Коэффициент абсолютной ликвидности (Cash Ratio) показывает, какая часть краткосрочных заемных средств компании может быть погашена немедленно за счет денежный средств. Показатель Тесла находится в приемлемом диапазоне от 0,2 до 0,7 и составляет – 0,54.

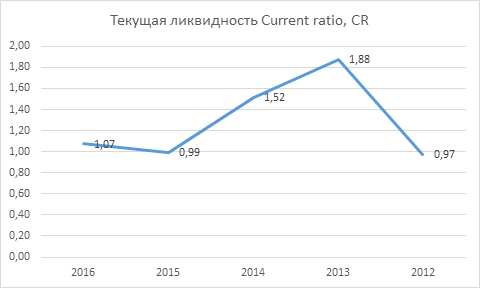

Коэффициент текущей ликвидности (Current Ratio) показывает, какая часть задолженности (текущих обязательств — Current Liabilities) компании может быть оплачена за счет ее оборотных средств (текущих активов — Current Assets) при условии погашения дебиторской задолженности (Net Receivables) и реализации запасов (Inventory). Нормативное значение Current Ratio ≥ 2. Current Ratio < 1 говорит о возможных проблемах с погашением текущих обязательств (следует соотносить с потоком денежных средств от операций. Current Ratio > 2 говорит о недостаточно эффективном использовании оборотных активов либо краткосрочного финансирования. Коэффициент у компании Тесла - 1,02 находится на нижней границе. Компания справляется со своими обязательствами с трудом и при незначительном ухудшении показателей продаж, компания может столкнутся с проблемами.

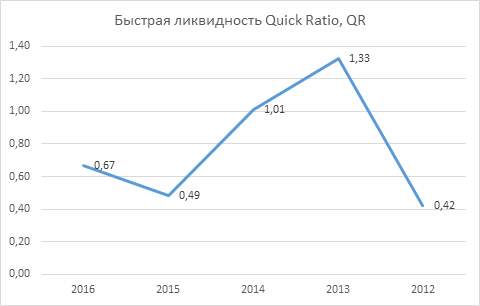

Коэффициент быстрой (срочной) ликвидности — Quick Ratio (также известен как кислотный тест — Acid-Test Ratio) показывает, насколько текущие обязательства (Current Liabilities) компании покрываются наиболее ликвидными активами. Низкое нормативное значение Quick Ratio >0,6<1 говорит о том, что у компании может возникнуть дефицит ликвидных средств. Показатель Тесла не ниже нормативного - 0,67, что говорит об отсутствии проблем в покрытии текущих обязательств.

Отношение собственного капитала к заемному (Debt to equity Ratio, QR) - Оптимальным считается значение коэффициента в пределах 0,5-0,7. При высоких показателях Debt to Equity компания теряет финансовую независимость и ей сложнее привлекать дополнительные займы. Этот показатель у Тесла равен - 1,23 говорит нам, что компания Маска в значительной степени не обладает собственными свободными средствами, и не может за свой счет осуществлять производственную деятельность без значительного привлечения денежных средств со стороны.

Коэффициент концентрации заемного капитала - Этот коэффициент имеет почти тот же смысл что и предыдущий, но показывает какая величина заемных средств используется в прямой производственной деятельности на 1 доллар. Для компании Маска этот показатель составляет 74%, при нормальном значении 50%.

Коэффициент общей платежеспособности - относится к группе коэффициентов ликвидности. Показывает способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми его активами. У компании Маска показатель очень хороший (1,35) и не падал ниже критического значения в течение 5 лет. Но если убрать отраженные в балансе 2016 года все связанные с Solar system активы и пассивы для более правильной картины, то получится что этот коэффициент равен - 0,99 то есть формально перешел за границу возможного минимального значения.

Промежуточные выводы по 1 части статьи.

1. Показатели Тесла находятся в большинстве своем в средних диапазонах для отрасли;

2. У компании наблюдается катастрофическая нехватка свободных оборотных средств для финансирования текущей деятельности. Причиной этого может служить политика компании Маска по взиманию предоплаты за свои автомобили, что формирует в разделе пассивов значительную в 24% от суммы текущих пассивов сумму обязательств компании перед клиентами по статьям отложенный доход (Deferred revenue) и депозиты клиентов (Customer deposits).

3. Так же у компании наблюдаются значительное отклонение по соотношению заемного капитала к собственному, это может быть обусловлено изначальной экономической моделью компании, рассчитанной исходя из стратегии непрерывного роста рынка электромобилей и масштабного строительства мощностей. При большом соотношении заемного капитала к собственному (1,23) отрицательное значение эффекта финансового левериджа (-51%) показывает, что рентабельность собственного капитала за счет привлечения заемных средств уменьшилась. Создался отрицательный финансовый рычаг, в результате чего происходит "проедание" собственного капитала и это может стать причиной банкротства предприятия. Причинами может быть финансирование Теслой своей операционной деятельности (Operating expenses) за счет заемных средств. Но точные причины возникновения такого «проедания» можно будет уточнить при анализе Income Statement’а во второй части статьи.

Оценили 12 человек

15 кармы