Автор анализа – Матвей Гафанович. Далее текст автора, последний блок с выводами – комментарий LTI

Summary

Урановые ресурсы. Их – много, при текущем уровне потребления АЭС разведанных ресурсов хватит на 100+ лет. Распределены очень неравномерно, 3 страны владеют более 50% всех разведанных запасов.

Историческое наследие урановой отрасли. В 20 веке было сильное перепроизводство, поэтому сейчас на рынке кроме первичного предложения 15-20% приходится на вторичные источники, что негативно сказывается на бизнесе добытчиков урана.

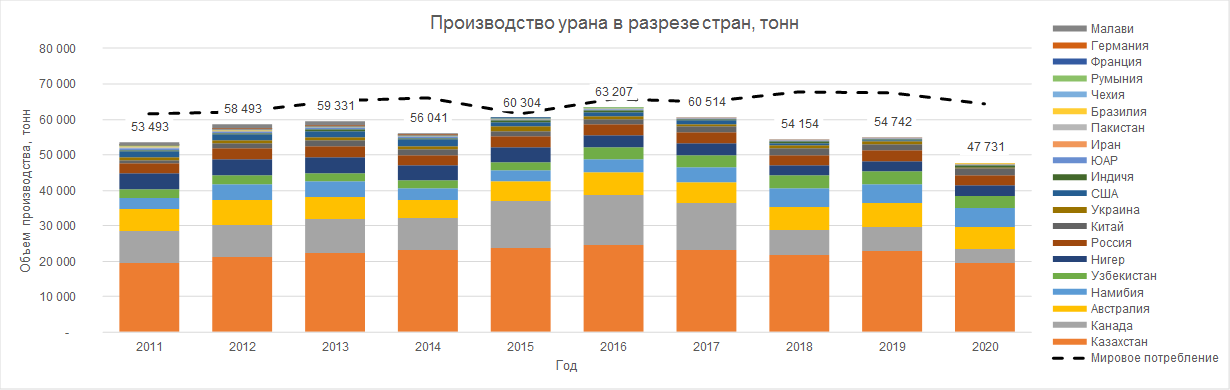

Предложение. В мире 14 действующих производителей, Казатомпром производит более 40% совокупного выпуска и сильно влияет на рыночное равновесие. Многие производители после 2016 года сократили или заморозили производство, так как долгосрочные контракты поставки 2005-2012 гг. подошли к концу, а спотовые цены на уран упали ниже себестоимости добычи. Производство урана последние 10 лет ниже потребности АЭС – основного потребителя.

Спрос. Урановое топливо используется на ядерных электростанциях. Спрос очень стабильный, потому что АЭС, как правило, работают с полной утилизацией. Мировая тенденция на декарбонизацию электроэнергетики и рост энергопотребления служат хорошим сигналом для урановой отрасли в долгосрочной перспективе.

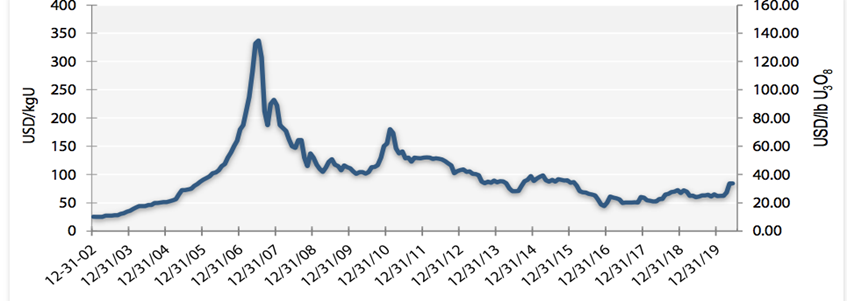

Рынок и ценообразование. 80% урана на рынке продается через долгосрочные договора поставки, доля спотового рынка невелика. Сама отрасль – циклическая, периоды низких цен на уран вызывают сокращение производства, возникает дефицит и цена несколько лет растет. Динамика последних лет, а именно затяжной период низких цен на уран и сокращение производства на 20%, говорит о том, что с высокой вероятностью цены на уран в ближайшие годы будут расти.

Историческое наследие урановой отрасли

Производство урана в период 1945-2020 гг. можно разделить на четыре отдельных этапа:

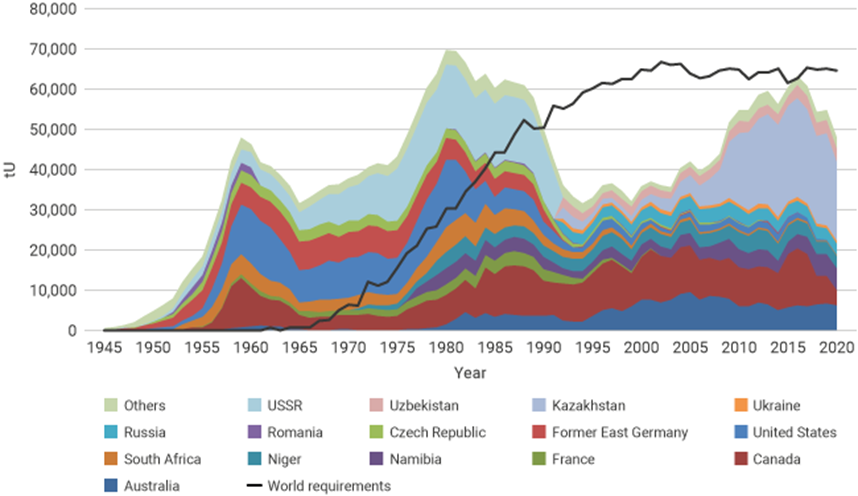

1. Военная эпоха, с 1945 до середины 1960-х годов. Производство электроэнергии из ядерного топлива было побочным явлением в гонке ядерных вооружений. Производство быстро росло в 1950-х годах (см. Рисунок 1), чтобы удовлетворить потребности в высокообогащенном уране и плутонии.

Рисунок 1. Производство и потребление урана в 1945-2020гг., тонн

3. С середины 1980-х до примерно 2002 года. Договоры ограничения накопления ядерных вооружений ОСВ-1 (1972 г.) 2 и ОСВ-2 (1979 г.) и сокращение программы строительства атомных электростанций в связи с трагедией на Чернобыльской АЭС (1985 г.) привели к падению цен и резкому сокращению производства урана, а месторождения с более высокой себестоимостью оказались в бедственном положении/ были закрыты. Объем производства к 1995 году от пиковых значений конца 70-ых сократился почти вдвое.

Рисунок 2. Динамика спотовой цены на уран в 2002-2019 гг.

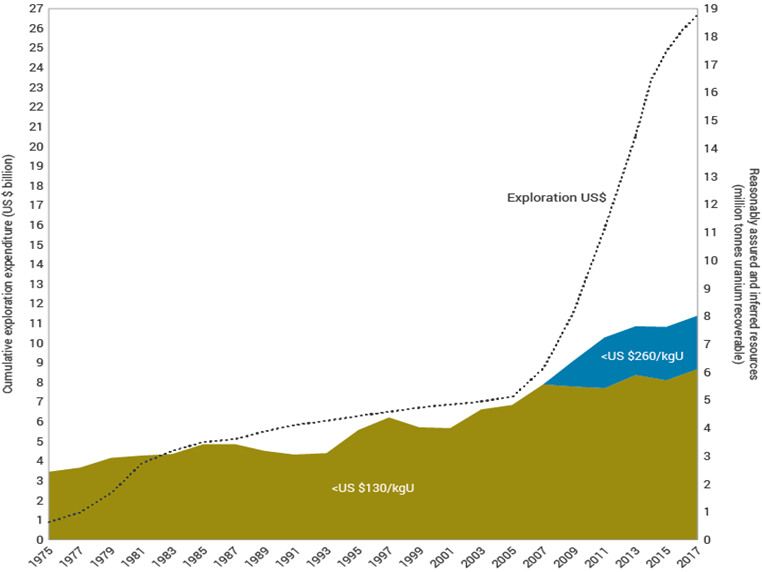

4. Начало 2000-х годов по н.в. Начиная с 2003 г. рынок отреагировал на растущее потребления урана и ожидаемое возрождение роста ядерной энергетики сильным ростом цен (см. Рисунок 2), который продолжался до 2007 года. Вместе с этим начался возобновился рост добычи урана и инвестиций в разведку новых месторождений (см. Рисунок 3). После 2007 года цены на уран перешли в нисходящую коррекцию, усугубленную аварией на Фукусиме в 2011 году и впоследствии упали до одного из самых низких уровней в истории.

Рисунок 3. Инвестиции в разведку новых месторождений, накоп. итогом

Выводы: наследие 20 века для урановой промышленности заключается в 2 вещах:

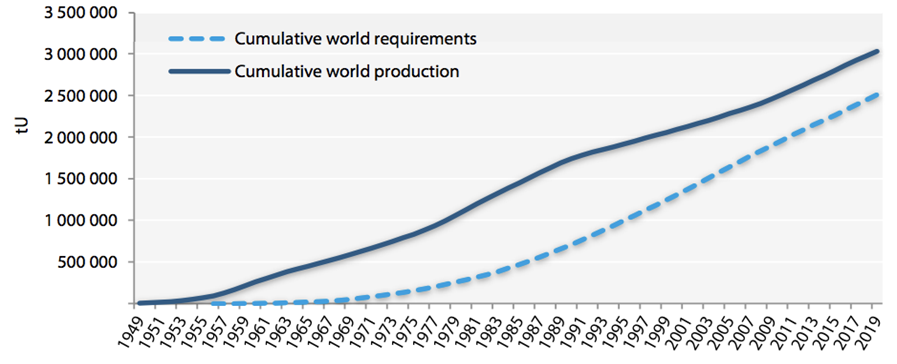

1. Высокий объем перепроизводства (см. Рисунок 4) и накопленных запасов урана;

2. Большое количество производственных мощностей с высокой себестоимостью, которые оказались нерентабельны в новых реалиях, то есть при ценах ниже 130 долл. США/ кг (см. Рисунок 3) или 50 долл./ фунт.

Рисунок 4. Спрос и предложение урана накоп. итогом, тонн

Предложение

Ресурсы

На 01.01.2019 разведано более 6.1 млн тонн запасов урана с себестоимостью добычи ниже 130 долл./ кг (50 долл./фунт) , что достаточно для обеспечения ядерной энергетики ураном на срок 103 лет при сохранении потребления на уровне 2020 г. Еще 2.0 млн тонн запасов имеют себестоимость добычи ниже 80 долл./кг (30.8 долл./фунт), то потенциал обеспечения ядерной энергетики на срок до 33 лет. Более 50% общего числа разведанных запасов сосредоточены в 3 странах: Австралии (28%), Казахстане (15%) и Канаде (9%).

Рисунок 5. Распределение разведанных запасов с себестоимостью добычи <130 долл./кг. на 01.01.2019

Выводы: Разведанные ресурсы достаточно велики, чтобы в перспективе обеспечить спрос даже в наиболее агрессивных сценариях развития ядерной энергетики. Тем не менее, для освоения и разработки новых месторождений необходимы временные и кап. затраты.

Динамика производства

Общее число стран-производителей урана по состоянию на 2021 г. составляет 15 шт., на 4 страны, включающие Казахстан, Канаду, Австралию и Намибию приходится 73% мирового производства, а крупнейший производитель в мире с долей 41% мирового производства – Казахстан.

Последнее десятилетие производство урана стабильно находится ниже уровня мирового потребления. В 2020 году совокупный выпуск урана составил 47 731 тонну, а спрос со стороны ядерной энергетики был покрыт выпуском производителей лишь на 76%. Непокрытая часть спроса исторически компенсируется через вторичные источники урана.

После своего пика в 2016 г. (63.2 тыс. тонн), объем производства пошел на спад в связи с низким уровнем цен. Общее падение производства в период 2016-2020 г. составило 24%.

Рисунок 6. Динамика производства урана, тонн

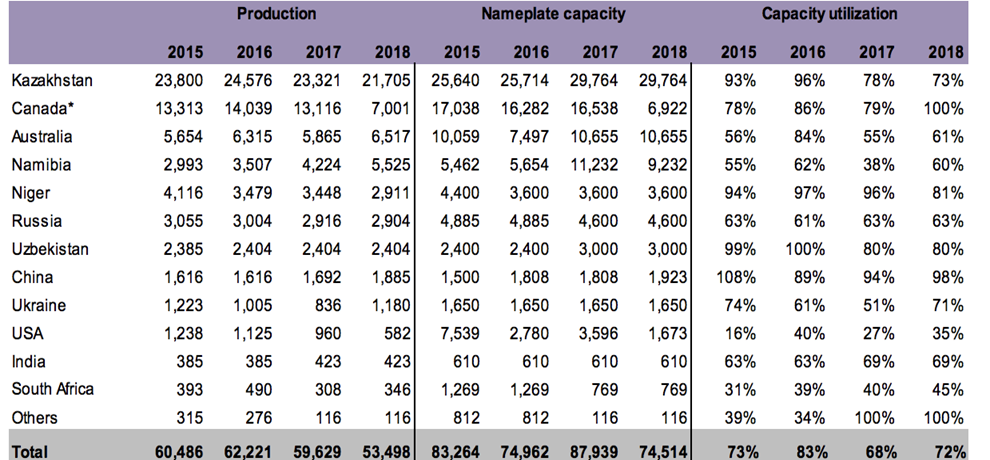

Утилизация производственных площадок в последние годы поддерживается на уровне ~70% (см. Рисунок 7).

Рисунок 7. Утилизация производственных площадок 2018 vs 2016

Реакция производителей на низкие цены:

1. В период с 2013 г. были заморожены производственные площадки с совокупным выпуском свыше 27.6 тыс. тонн. Из них 22.0 тыс. тонн. относятся к площадкам, замороженным после 2016 года. Крупнейшие замороженные площадки расположены в Канаде (-72% выпуска с 2016 г.) – канадский производитель «Cameco» приостановил добычу на McArthur River/Key Lake и Rabbit Lake c общей мощностью свыше 16.1 тыс. тонн. Подробнее см. Рисунок 8.

2. Добыча урановой руды в США по итогам 2020 г. составила 6 тонн против 1125 тонн в 2016 г.

3.Украина и ЮАР в 2020 г. сократили объем выпуска на 50% относительно 2016 г.

4. Крупнейший в мире производитель «Казатомпром» в 2018 г. целенаправленно сократил добычу урана на 20% сроком на 3 года в рамках ответа на неблагоприятные ценовые условия.

Пандемия коронавируса и локдауны в 2020 году вызвали приостановки и сокращение объемов по многим производителям, например: приостановка работы Cigar Lake (Cameco) и McClean Lake (Orano) с марта по сентябрь, сокращение операций Казатомпром с апреля по август 2020 г., ковидные ограничения в Намибии и Австралии.

Рисунок 8. Замороженные рудники по состоянию на 1 мая 2020 г.

Выводы:

1. При текущих ценах утилизация производственных мощностей находится на уровне ~ 70%, 27.6 тыс. тонн производственных мощностей заморожены на неопределенный срок. При стабилизации более высоких цен, можно ожидать довольно быстрое восстановление предложения со стороны производителей.

2. Казахстан, сосредоточивший в своих руках 41% мирового производства урана, имеет сильные рычаги давления на цены и объем выпуска других игроков отрасли.

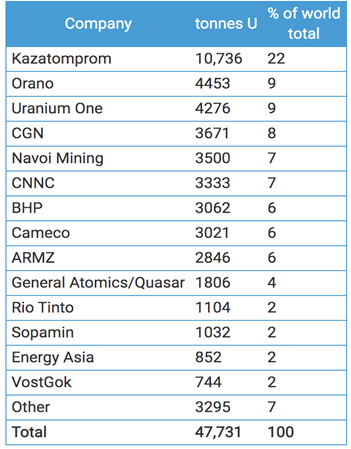

Уранодобывающие компании

По состоянию на 2020 г. крупнейшим производителем в мире с долей 22% является “Казатомпром” (см. Рисунок 10). На топ 10 производителей приходится 85% мирового производства. Основная часть компаний находится в собственности государств или в частной собственности. 4 компании из списка, включающие Казатомпром, BHP Billiton, Cameco и Rio Tino являются публичными и имеют листинг на бирже. Среди перечисленных компаний только два публичных pure-play производителя урана – Казатомпром и Cameco. У BHP Billiton и Rio Tinto уран занимает очень маленькую долю в бизнесе и почти не влияет на показатели.

Справка по компаниям:

• Kазатомпром (KAP) – казахстанская компания, листинг на Лондонской бирже, IPO в 2018 г.

• Orano – частная компания, базирующаяся во Франции, мажоритарный акционер – государство Франции (в т.ч. через государственную энергетическую компанию Areva)

• Uranium One – частная компания, базирующаяся в Канаде, с 2013 года входит в контур управления группы компаний TENEX Госкорпорации «Росатом»

• China General Nuclear Power Group (CGN) – государственная компания Китая

• Навоийский горно-металлургический комбинат – государственная компания Узбекистана

• China National Nuclear Corporation (CNNC) – государственная компания Китая

• BHP Billiton – англо-австралийкая компания с двойным листингом на LSE (BHPL) и ASX (BHP)

• Cameco (CCJ) – канадская компания, однажды крупнейшая уранодобывающая компания мира, листинг на NYSE

• АО “Атомредметзолото” – российская компания во владении Атомэнергопрома, периметр Росатома

• General Atomics – американская частная компания, дочка General Dynamics Corporation

• Rio Tinto – англо-австралийкая компания с двойным листингом на LSE (RIO) и ASX (RIO)

Рисунок 9. Крупнейшие производители урана, 2020 г.

Текущие и перспективные проекты

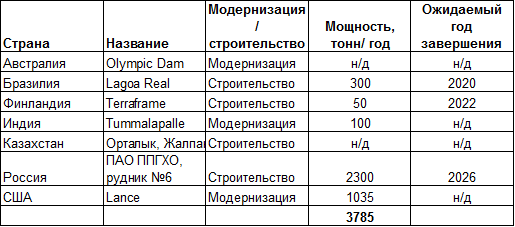

Текущие проекты (см. Рисунок 10). В условиях низких рыночных цен и целенаправленного сокращения производства на существующих месторождениях, количество текущих проектов сейчас очень ограничено. Общий потенциал увеличения мощностей по этим проектам составляет 3.8 тыс. тонн руды в год. Самым крупным из текущих проектов является разработка рудника №6 на Приаргунским комбинате (ПАО ППГХО, входящее в урановый холдинг «Росатома» АРМЗ). На текущий момент инвестировано 6 из 18 млрд руб. проектных денег, завершение строительство запланировано на 2026 год, запасы урана – 40.9 тыс. тонн, плановая мощность – 2300 тонн руды в год. Помимо этого стоит отметить проект по развитию месторождения Lance австралийской публичной компании Peninsula Energy (PEN) с потенциалом свыше 1 тыс. тонн/ год.

Рисунок 10. Перечень текущих проектов по развитию/ строительству урановых рудников

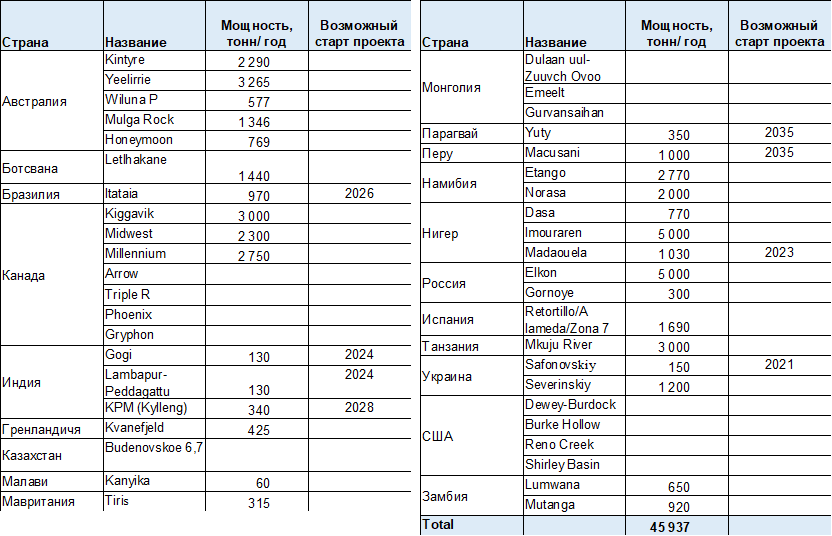

Потенциальные проекты (см. Рисунок 11). Перечень потенциальных и перспективных (неутвержденных) проектов, которые могут быть начаты в период 2021-2035 гг. насчитывает суммарный потенциал до 46 тыс. тонн в год.

Рисунок 11. Потенциальные и перспективные проекты по развитию/строительству урановых рудников

Выводы: Уранодобывающая отрасль имеет существенный потенциал наращивания производственных мощностей для обеспечения растущего спроса на со стороны ядерной энергетики, однако реализация проектов требует длительного времени и высоких капитальных вложений, и эти проекты не реализуемы при сохранении низких цен на уран.

Вторичные источники урана

Спрос на уран много лет превышает производство добывающих компаний. Такая ситуация возможна благодаря перепроизводству урана в 20 веке и накопленным источникам вторичного урана. В широком смысле под вторичными источниками понимают произведенный ранее уран в разных формах, который сейчас проникает на рынок и используется для покрытия дефицита предложения со стороны добывающих компаний. К ним относятся коммерческие запасы у энергопредприятий и правительств, регенерированный уран и плутоний или обедненный уран, прошедший повторное обогащение.

По состоянию на конец 2018 года общий объем вторичных запасов энергопредприятий был оценен в 279 тыс. тонн : США – 43 тыс. тонн, ЕС – 45 тыс. тонн, Китай – 120 тыс. тонн, другие страны Восточной Азии и Индия – 71 тыс. тонн (Отчет о ядерном топливе за 2019 год, Всемирная ядерная ассоциация). Ожидается, что эти резервы будут поддерживаться на достаточно высоком уровне для обеспечения энергетической безопасности электростанций и правительств.

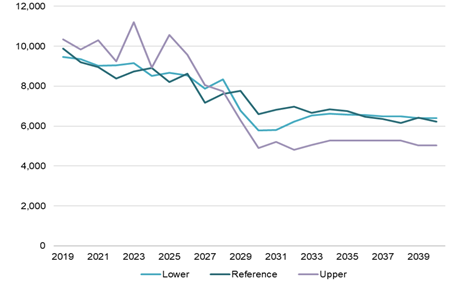

Существенная часть вторичных источников урана является неидентифицируемой, к ним относятся: списанные военные боеголовки, переработанный уран и плутоний, дообогащенный уран, уран в международных энергетических резервах (российский международный резерв низкообогащенного урана, резерв международного агентства по атомной энергии IAEA). Прогнозируется, что уровень вторичного предложения будет сохраняться на высоком уровне, но его относительный вклад в общие поставки урана постепенно снизится с нынешнего уровня примерно 10000 тонн урана в год до 5000-7000 в начале 2030-х гг. (см. Рисунок 12)

Рисунок 12. Прогноз предложения урана из вторичных источников, тонн

Спрос

Потребность ядерной электроэнергетики

Спрос на урановую руду в основном определяется количеством действующих ядерных реакторов. Производимое АЭС электричество имеет низкую себестоимость. Топливные затраты (включая урановую руду, конверсию, обогащение и производство) обычно составляют менее 20% от общих расходов современной АЭС. По этой причине атомные электростанции вне зависимости от цен на сырье стремятся работать с полной утилизацией, а спрос на уран является стабильным и легко прогнозируемым на базе установленных мощностей АЭС.

Мировое потребление электроэнергии показывает существенную положительную динамику в связи с ростом энергопотребления (+72% c 2000 по 2018 гг.). К 2040 году прогнозируется дополнительный рост на 55% относительно уровней 2018 г. (см. Рисунок 13)

Рисунок 13. Объем мировой электрогенерации, тыс. ГВт

В последние годы наблюдается сильный тренд на декарбонизацию энергетики, поэтому многие страны делают ставку на атомную энергетику как один из самых экологичных методов производства электроэнергии (наряду с солнечной и ветроэнергетикой). По данным международного агентства по ядерной энергетике (IAEA) по состоянию на 01.01.2019 в мире функционировало 450 ядерных реакторов с общей мощностью 396 ГВт (см. Рисунок 14). Суммарная годовая потребность в уране оценивается в 59.2 тыс. тонн.

Более 50% мировой потребности в урановой руде приходится на 3 страны: США (33%), Франция (12%), Китай (12%). При этом лишь у Китая есть собственная добыча урана, покрывающая менее 20% потребности уже имеющихся АЭС; США и Франция являются чистыми покупателями (импортерами) на рынке урана. По данным международного агентства по ядерной энергетике (IAEA) по состоянию на 01.01.2019 на этапе строительства находится 55 ядерных реакторов, в том числе: Китай (13 шт.), Индия (7 шт.), Россия (6 шт.), Корея (5 шт.), ОАЭ (4 шт.), прочие страны (20 шт.)

Рисунок 14. Потребность реакторов в урановой руде на 01.01.2019, тонн

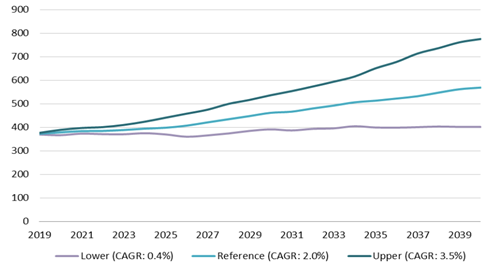

Сценарии развития ядерных генерирующих мощностей World Nuclear Ogranization от июня 2020 г.:

В базовом сценарии ожидается увеличение до 462 ГВт к 2030 году и до 569 ГВт к 2040 году, а потребность в уране составит 84.85 тыс. тонн и 100 тыс. тонн соответственно

В оптимистичном сценарии эквивалентные цифры составляют 537 ГВт в 2030 году и 776 ГВт в 2040 году, потребность в уране 103.5 тыс. тонн в 2030 году, 137.6 тыс. тонн – в 2040 году

В негативном сценарии мощность ядерной энергетики практически не меняется в течение всего прогнозного периода (см. Рисунок 15).

Рисунок 15. Прогнозная мощность ядерных реакторов, ГВт

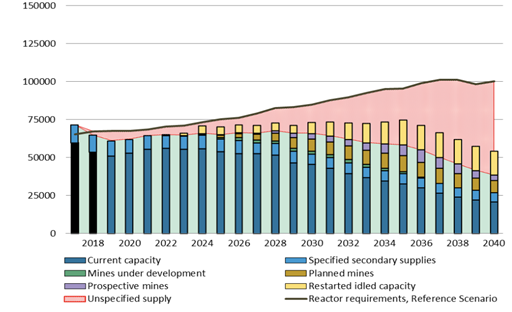

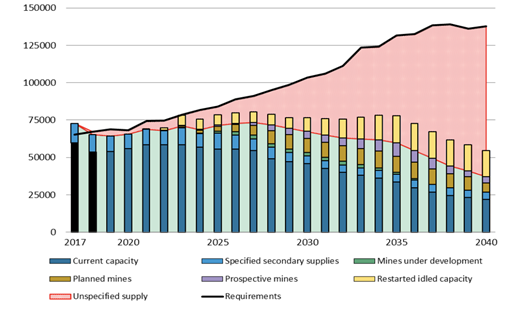

Прогноз спроса и предложения в 2020-2040 гг.

WNO прогнозирует, что объемы производства урана будет оставаться достаточно стабильными до конца 2020-х годов во всех трех сценариях, а затем резко снизятся в последние пять лет прогнозного периода из-за истощения четверти ныне функционирующих месторождений – ожидается 30% снижение за пятилетний период. В базовом сценарии ожидается, что мировая добыча урана в 2030 году составит 66,400 тонн, а затем снизится до 48,100 тонн 2040 году. В оптимистичном сценарии эквивалентные цифры составят 71,500 тонн и 49,400 тонн, соответственно (см. Рисунки 16-18).

Рисунок 16. Прогноз спроса и предложения на уран 2020-2040 гг., оптимистичный

Рисунок 17. Прогноз спроса и предложения на уран 2020-2040 гг., негативный

Также прогнозируется частичный возврат простаивающих рудников к производству начиная с 2022 году в оптимистичном сценарии, 2023 года в базовом сценарии и 2026 года в негативном сценарии.

Рынок и ценообразование

Основные участники рынка, роли и механика взаимодействия

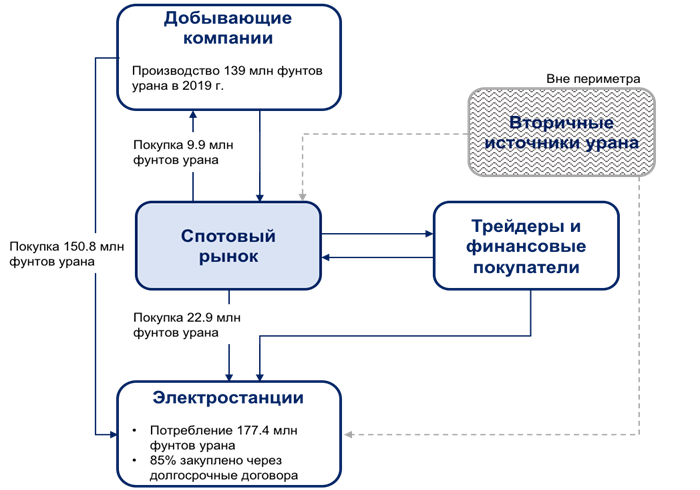

Можно выделить 3 основным группы игроков на рынке урана: 1) уранодобывающие компании, 2) электроэнергетические компании и 3) трейдеры и финансовые покупатели. Эти игроки проводят большое количество ежедневных транзакций, заключая краткосрочные (спот) или долгосрочные контракты на покупку или продажу урановой руды (см. Рисунок 18).

Рисунок 18. Механика взаимодействия игроков на рынке урана на примере 2019 г.

Электроэнергетические компании закупают уран в основном по долгосрочным договорам поставки. Эти контракты предусматривают начало поставок через 2-4 года после их подписания со сроком 4-10 лет. Цены в таких договорах устанавливаются рядом методов, включая 1) фиксацию цены с индексацией на уровне инфляции, 2) формульное ценообразование на базе спотовых цен на уран и реже 3) “гибкие” условия с ежегодным согласованием цены. Контракты также могут содержать гибкость годового объема закупки, предусматривать минимальный и максимальный уровень цен и другие согласованные положения. Условия долгосрочных договоров и механизмы ценообразования обычно сохраняются в тайне.

Возможен ряд случаев, когда добывающие компании сами выступают покупателем на спотовом рынке урана, включая, но не ограничиваясь следующими:

1) когда текущие объемы производства не обеспечивают обязательства по заключенным долгосрочным договорам поставки;

2) в периоды низких цен на уран, когда себестоимость производства оказывается выше спотовой цены – в таких случаях производителю целесообразно сократить утилизацию/ заморозить часть своих мощностей и произвести закупку урана у других производителей с более низкой себестоимостью;

3) в целях формирования дополнительных резервов.

К финансовым покупателям относятся инвестиционные фонды (Yellow Cake, Sprott Physical Uranium Trust, Uranium Participation Corporation, Tribbeca Nuclear Opportunities Fund и пр.), которые применяют стратегию “buy and hold” – скупают большое количество урана с рынка по спотовым ценам/через прямые договора с добывающими компаниями с целью последующей перепродажи. На баланс спроса и предложения также оказывают влияние вторичные источники урана, к котором относятся как коммерческие запасы самих энергодобывающих компаний, так и прочие неидентифцируемые источники.

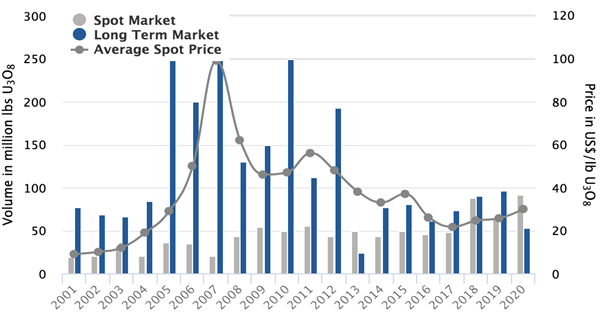

Объемы спотовых и долгосрочных контрактов в 2001-2020 гг.

Спотовые контракты для немедленной или краткосрочной поставки (менее одного года) исторически составляют от 15% до 25% всех годовых сделок с ураном, информация об объеме и средней цене таких сделок собирается и публикуется компаниями TradeTech и Ux Consulting Company LLC (UxC).

Урановая промышленность является циклической:

– В последние 20 лет пик заключения долгосрочных договоров пришелся на период высоких цен в 2005-2012 гг. (см. рисунок 19), когда уран воспринимался как дефицитный.

– Крупные договора, заключенные в периоды высоких цен, стимулируют инвестиции в рудники с более высокой себестоимостью. По мере насыщения рынка цены на уран снижаются, а доля закупок урана на спотовом рынке возрастает.

– Нерентабельные производства остаются на рынке дольше, чем это экономически целесообразно, обслуживая старые договоров поставки по фиксированным высоким ценам. В связи с этим цены на уран могут оставаться низкими продолжительное время.

– По мере истечения старых договоров и в условиях низких спотовых цен производители сокращают утилизацию производства, происходит заморозка части месторождений, а энергетические компании снова выходят на рынок долгосрочного контрактирования, вызывая очередную волну роста цен.

Рисунок 19. Объемы спотовых и долгосрочных контрактов в 2001-2020 гг.

По данным UxC, за последние пять лет только около 390 млн фунтов урана было законтрактировано на долгосрочном рынке, в то время как примерно 815 миллионов фунтов урана было израсходовано в реакторах. Это сигнализирует о том, что 1) все большая часть выпуска производителей остается непокрытой долгосрочными контрактами, 2) вскоре можно ожидать новую волну роста цен и заключения долгосрочных договоров.

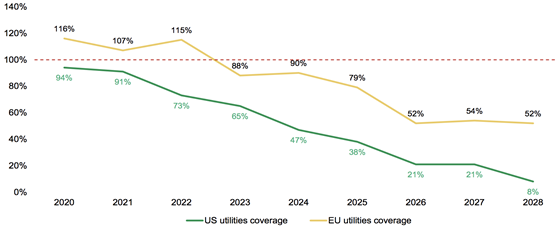

Покрытие спроса США и Европы долгосрочными контрактами в 2020-2028 гг.

Подкрепляя тезис из Раздела 4.2., на Рисунке 20 приводится инфографика по покрытию потребности ядерных реакторов в США и странах ЕС долгосрочными договорами поставки. Из графика видно, что начиная с 2022 и 2023 гг. в Америке и странах ЕС соответственно, существенная часть потребности на уран оказывается необеспеченной долгосрочными контрактами.

Рисунок 20. Объемы спотовых и долгосрочных контрактов в 2001-2020 гг.

Выводы LTI

Рынок урана, безусловно, выглядит интересно как потенциальная долгосрочная инвестиция. Хотя разговоры про будущий дефицит при сохранении низких цен были уже достаточно давно, для переоценки долгое время не хватало драйверов. Но за последние месяцы, кажется, ситуация начала значительно меняться.

Во-первых, в развитых странах постепенно начинает меняться риторика по отношению к урану – все больше людей понимает, что достижение амбициозных Net Zero целей по выбросам без атомной энергетики маловероятно. Во-вторых, Китай недавно объявил о планах построить 150 атомных реакторов за ближайшие 15 лет – для сравнения, во всем мире сейчас активно 440-450 реакторов, т.е. это означает увеличение спроса на треть только за счет Китая, больше, чем ожидалось ранее в базовом сценарии. В-третьих, недавно появился локальный драйвер в виде Sprott Physical Uranium Trust, который достаточно агрессивно скупает уран на спотовом рынке. В-четвертых, цена долгосрочных контрактов, которая долгое время стояла на месте, недавно впервые с 2016 года превысила $40, т.е. новые контракты начинают перезаключаться по более высоким ценам, а спотовые цены выросли еще сильнее.

Как это часто бывает, акции Казатомпрома и Cameco уже в значительной степени отыграли позитивные изменения на рынке и значительно выросли, из-за чего компании стоят достаточно дорого – я уже несколько раз смотрел на Казатомпром в течение года, но не брал акции, так как они выглядели как минимум недешево. Здесь логичный вопрос – какие цены на уран уже закладывают котировки (по ощущениям выше текущего спота, но стоит проверить) и при каких сохраняется апсайд. Можно также рассмотреть вариант покупки физического урана через Sprott Physical Uranium Trust, хотя здесь тоже есть риски – спотовая цена, от которой зависят котировки, может быть волатильна и опускаться значительно ниже долгосрочных контрактов, как было в последние годы. Но после такого подробного анализа, когда есть основная фактура по рынку, вероятно, стоит сделать еще один подход и более внимательно проанализировать доступные варианты инвестиций.

Оценил 1 человек

3 кармы