Несмотря на все количественные ужесточения-ослабления и прочие телодвижения ФРС и остальных центробанков, глобальный экономический кризис и не думает ослабевать. Более того, большинство показателей продолжает идти вниз, показывая на общую деградацию ситуации в странах «коллективного Запада». Настолько, что многие тамошние «гуру» видят, к чему идет дело и бьют тревогу, хотя и безуспешно.

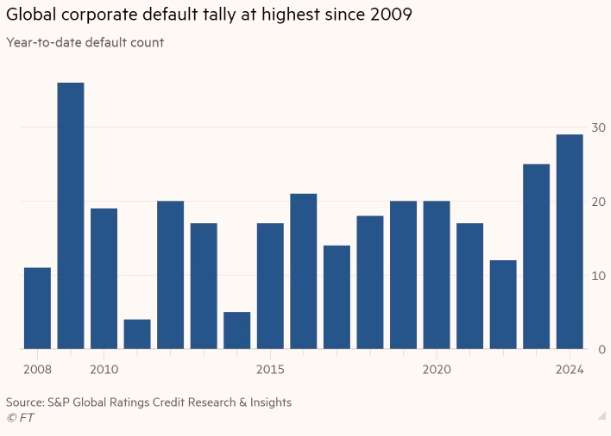

Корпоративные дефолты достигли самого высокого уровня со времен мирового финансового кризиса

По данным рейтингового агентства S&P Global, с января в мире объявили дефолт больше компаний, чем в любое начало года после финансового кризиса.

По данным S&P, в этом году число корпоративных дефолтов составило 29, что является самым высоким показателем с начала года после 36, зарегистрированных за тот же период в 2009 году. В США произошло 17 дефолтов, восемь – в Европе.

По данным S&P, среднее количество дефолтов за тот же период в 2010–2023 годах составило чуть более 16.

По данным S&P, основными причинами роста показателя являются сдержанный потребительский спрос, более высокие зарплаты на ограниченных рынках труда и высокие процентные ставки, которые наносят ущерб большему количеству компаний с задолженностью.

Угу, они просто не вписались в рыночег, который так порешал. Вот только этот самый рыночег постепенно становится все более злобным и кусачим.

В целом же Ситуация на рынке напоминает приближение катастрофы 1929 года — легендарный инвестор

По мнению Джона Хассмана, оценки стоимости акций выглядят такими же экстремальными, как в 1929 и 2021 годах, когда рынки потерпели крах, и инвесторы рискуют столкнуться с резким обвалом. Легендарный инвестор, предсказавший крах рынков в 2000 и 2008 годах, сделал еще одно предупреждение для акций на этой неделе, когда инвесторы отправили рынок к историческим максимумам на фоне последнего обновления политики ФРС, подтвердившего перспективы снижения ставок в 2024 году.

Однако такой энтузиазм ставит рынок в опасное положение, подобное тому, что наблюдалось перед крахом 1929 года, или пику рынка в 2021 году перед медвежьим рынком следующего года.

Этот прогноз подтверждается рядом оценочных показателей, отметил Хассман в своей записке. Самый надежный показатель его инвестиционной компании - отношение капитализации нефинансового рынка к валовой добавленной стоимости - находится на самом высоком уровне со времен пика фондового рынка 1929 года, как раз перед тем, как рынок рухнул, и Dow упал на 89% от пика.

"У меня сложилось впечатление, что инвесторы в настоящее время наслаждаются двойной вершиной самого экстремального спекулятивного пузыря в финансовой истории США", - написал Хассман.

Ага, после таких вот «рекордным максимумов» спады тоже бывают рекордными. Причем порой настолько, что переходят сразу в Великие и не очень депрессии.

«В последний раз долг в процентах от ВВП был таким большим в 1945–1946 годах, в конце Второй мировой войны», — пишут Дэниел Уилсон (Daniel Wilson) и Бриджит Мейзенбахерат (Brigid Meisenbacherat) из Департамента экономических исследований Федерального резервного банка Сан-Франциско. Я перебирал свою стопку, заваленную отчетами. «В течение следующих трех десятилетий соотношение долга к ВВП неуклонно снижалось, достигнув примерно 25% к 1975 году», — продолжает отчет ФРБ Сан-Франциско.

У меня растет убежденность в том, что в ближайшие 2–5 лет мы столкнемся с кризисом жизнеспособности государственного долга США, что спровоцирует крупное событие на мировом рынке. Я заметил, что когда люди из наших государственных учреждений поднимают тревогу, зная, что им будет гораздо легче хранить молчание, то это значит, что события приближаются.

Угу, так вот изящно сформулировано Явление Песца — «крупное событие». Впрочем, оно-таки будет именно таким, да.

«Такое 30-летнее снижение резко контрастирует с прогнозируемым 30-летним увеличением отношения долга к ВВП, которое достигнет 172% в период с 2024 по 2054 гг, по последним текущим прогнозам Бюджетного управления Конгресса». Уилсон и Мейзенбахерат отмечают, что ФРС прогнозирует долгосрочную реальную ставку по федеральным фондам на уровне 0,50%.

Как считает Питер Шифф: Мы на грани катастрофы. Причем, уже в недалеком будущем — жить за счет будущего бесконечно невозможно.

Речь Джерома Пауэлла в шоу 60 минут о национальном долговом кризисе, как отдалённой проблемы резко контрастирует с насущной реальностью, с которой мы сталкиваемся. Питер Шифф не стесняется в выражениях в своем последнем подкасте, когда он подчёркивает непосредственную угрозу: "Это проблема не будущего. Это больше не долгосрочная проблема - это краткосрочная проблема, которая может взорваться в любую минуту. Это поколение заплатит по счетам, а не какое-то будущее поколение. Это происходит прямо сейчас”.

В своём последнем подкасте Питер отметил, что США ежегодно вынуждены выплачивать более 1 триллиона долларов по долгам.

Несмотря на успокаивающие заверения Пауэлла, Шифф указывает на мрачные перспективы для будущих поколений. Денежно-кредитная политика ФРС также дорого обойдётся вашим внукам:

Это будет проблемой для будущих поколений. Мы взимаем налоги, занимаем у будущих поколений. Это неустойчиво, и это будет проблемой в будущем… По сути, это способ сказать, что сейчас это не проблема, поэтому никому из вас, кто смотрит "60 минут сегодня вечером", не стоит беспокоиться. Это ваши внуки правы, что им стоит беспокоиться. Так что кого это волнует, верно ? Они разберутся.”

Угу, САСШ уже более 40 лет живут в долг, за счет будущего — начиная с «рейганомики». И вот через два поколения приходит время расплачиваться за столь длительную жизнь в кредит.

Что же, поделом ( и по делам) им.

Оценили 11 человек

15 кармы