Прежде, чем мы перейдем к описанию проблемы, затрагивающего любого инвестора или спекулянта вне зависимости от размера его капитала, стратегии управления капиталом, точки зрения на новости и геополитические события, а также прогнозов развития ситуации в будущем, предлагаю прочесть 3 интересных статьи, недавно опубликованные на Walletinvestments.ru:

МАЙКЛ БАРРИ ИЗ «ИГРЫ НА ПОНИЖЕНИЕ» ОБЪЯСНЯЕТ, ПОЧЕМУ ИНДЕКСНЫЕ ФОНДЫ ПОДОБНЫ СУБСТАНДАРТНЫМ CDO

РАЗОБЛАЧЕНИЕ ГЛУПОГО МИФА «ПАССИВНЫЕ ИНВЕСТИЦИИ – ПУЗЫРЬ»

8 ПРИЧИН ДЕРЖАТЬ БОЛЬШЕ НАЛИЧКИ

Первые 2 статьи касаются самой популярной темы в финансовой сфере в США – это пузырь ETF.

Фондовый рынок США переживает тектонические сдвиги в своей структуре (российский начинает двигаться в том же направлении, но сильно опаздывает), поэтому любые изменения происходят очень болезненно. Ведь деньги из одних карманов перетекают в другие.

Поэтому нам предстоит разобраться со многими вопросами: есть ли пузырь на фондовом рынке США? Есть ли пузырь в ETF?

От себя добавлю еще вопросы: кто виновник пузыря? Кому выгодно отвлекать публику от настоящих проблем? И самый главный: что делать простому инвестору в текущей ситуации?

И всё это мы сделаем в одном посту.

А есть ли Пузырь?

В финансовом мире есть шутка, что финансовый пузырь нельзя констатировать, пока он не лопнул) Очень злая шутка, на мой взгляд, но, к сожалению, жизненная.

Люди отказываются верить, что растущие цены на акции в какой-то момент теряют связь с экономическими реалиями и фундаменталиями и начинают жизнь по принципу психологии: жадность – найди дурака, который купит еще дороже. В этот момент никакие цифры и деятельность компании (обычно убытки) роли не играют – главное хайп.

Есть ли хайп на американском фондовом рынке? Ответ на этот вопрос даст Нобелевский лауреат Роберт Шиллер со своим графиком CAPE:

Текущее значение 30,13 уже немного ниже недавнего пика, но в 2 раза выше среднего значения. Все предыдущие разы, когда показатель достигал таких значений, заканчивался кризисом без исключений.

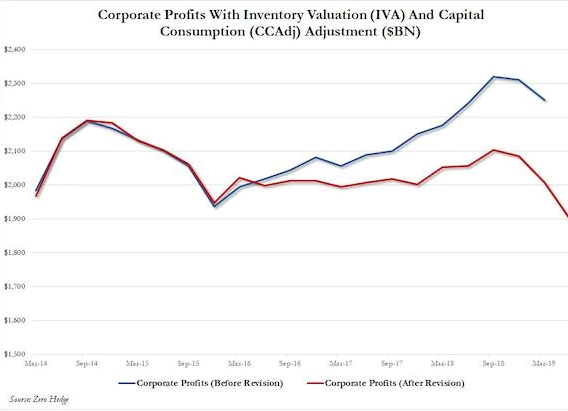

Как наглядно оценить данный график? Очень просто – разбить на 2 составляющие цену и прибыль корпораций:

Индекс S&P 500 превысил рекорд 2007 года (предыдущий пик) ровно в 2 раза. Более того, с 2014 года он вырос на 78%. А что с прибылью? А она по данным «американского Росстата», который недавно корректно пересчитал предыдущие значения (синяя линия) упала ниже, чем в 2014 году (красная линия). В настоящее время в США наблюдается рекордный рост банкротств магазинов и моллов, падения продаж автомобилей, оборудования и домов, падение всевозможных индексов настроения/заказов менеджеров, оборот торговли и рост долгов у населения.

Таким образом, при падении прибыли компаний цена взлетела почти в 2 раза. Разве это не пузырь?

Конечно, пузырь! А кто виновник?

Ответ на этот вопрос зависит от того, кто говорит и кому это выгодно. Настоящих зачинщиков кризиса не разглашают, а показывают публике козлов отпущения.

И это козёл… ETF !

Эту легенду «Пузырь в пассивных фондах ETF» очень активно распространяют в СМИ менеджеры активно управляемых фондов, например, Майкл Барри по одной простой причине: они теряют деньги каждый божий день и уже проиграли эту схватку. Поэтому остается последняя надежда, что когда пузырь на фондовом рынке США лопнет (не по вине ETF), инвесторы побегут обратно в их взаимные фонды.

Что касается страха насчет снижение ликвидности рынка из-за ETF есть множество исследований и высказываний, как в пользу снижения ликвидности, так и отсутствия влияния на рынок.

На мой взгляд, этот страх преувеличен намеренно и имеет мало общего с реальностью. Да, ликвидность действительно снижается из-за ETF – ведь теперь количество операций на рынке снижается. В активно управляемых фондах производится очень много и зачастую бесполезных операций по покупке/продаже бумаг, а в ETF только для поддержания доли в индексе.

Самое страшное в этой истории – остается человеческая психология. За последние 10 лет люди привыкли, что рынок может только расти, а они еще и экономят на налогах и издержках. Но как только рынок изменит курс, возникает вопрос: останутся ли эти инвесторы на рынке или побегут, как обычно, во все предыдущие разы.

Как справедливо заметил Бен Карлсон пузыри и кризисы были еще 200-400 лет назад, и тогда точно не было ETF.

Ответил на вопросы, касающегося пузыря и ETF, а теперь переходим к настоящим виновникам-зачинщикам кризиса.

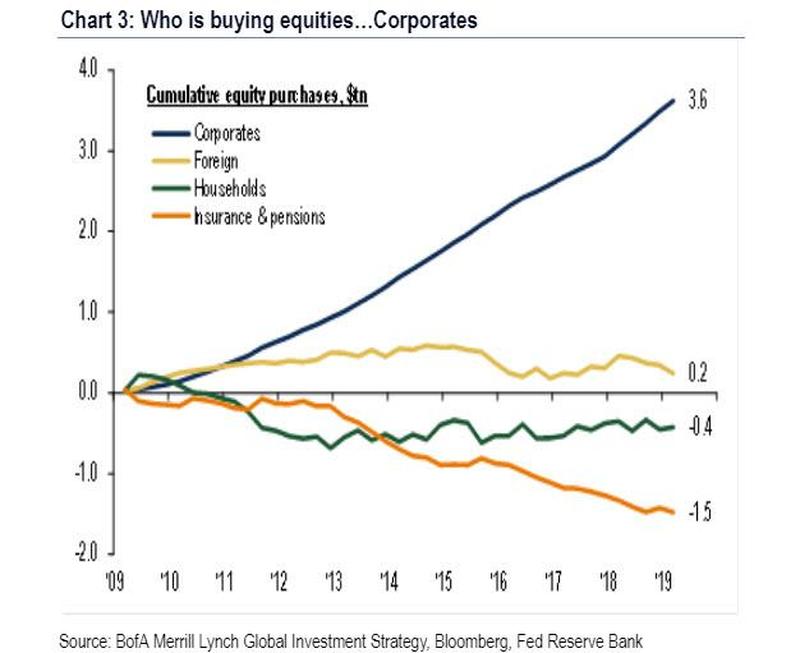

Но в голове у читателя может созрел вопрос: а как при падающей прибыли может расти цена акций, значит акции кто-то покупает? И надо смотреть на основных покупателей на рынке!

Основными покупателями акций на рынке являются сами корпорации. И немного иностранцы. А что касается самих американцев и пенсионных фондов, наблюдается отток. Но данный отток связан не с тем, что они всё продают, а скорее с перераспределением средств в своём портфеле.

В настоящее время самое многочисленное поколение бэйби бумеров выходит на пенсию, а автоматические пенсионные планы предусматривают снижение доли акций в портфеле (рисковых активов) и увеличение облигаций. Вот и весь фокус.

Кстати, 60% американцев верит в наступление рецессии в экономике в течение ближайших 12 месяцев, но сделать ничего не могут. Продолжают влезать в долги рекордными темпами.

А что же корпорации? Менеджмент компании на фоне падающей прибыли скупает собственные акции с рынка, уменьшая тем самым их количество, и увеличивая прибыль на акцию, и, конечно же, бонусы себе любимым.

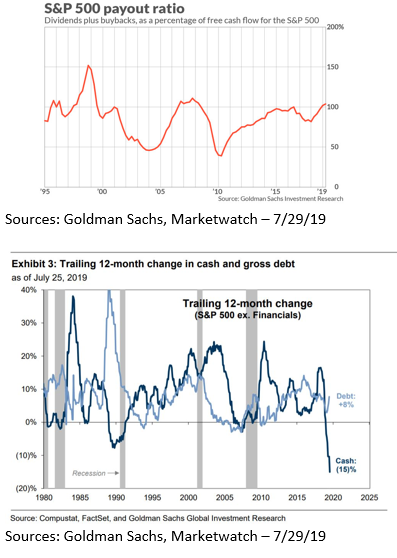

Красноречивее любых слов нижеуказанный график:

Причем аппетит настолько большой, что компании даже влезают в долги, чтобы купить собственные акции.

Только на минуту вдумайтесь! Влезают в долги на выплату дивиденды и покупку собственных акций! По данным Goldman Sachs выплаты составляют уже 103%!

Жажда бонусов – это всё. Уменьшение количества акций в обращении ведет к … уменьшению ликвидности… + добавьте сюда ETF с замедление оборотов торговли и получаем реальную потерю ликвидности.

Кто помогает корпорациям в этой вакханалии?

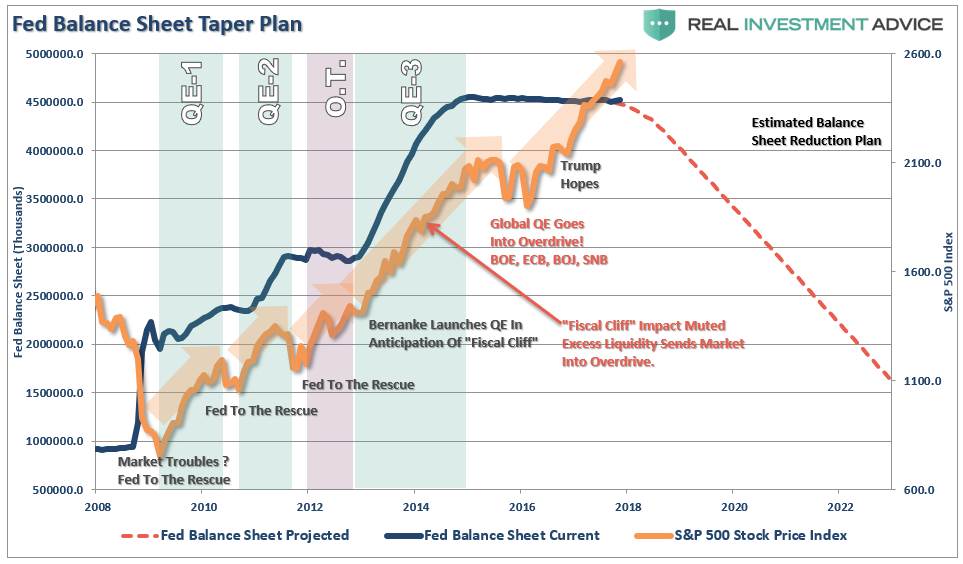

Самый главный финансовый институт – ФРС:

Мало того, что ФРС раздул баланс и выбросил на рынок триллионы долларов, так еще и опустил процентную ставку до нуля.

Как можно не занимать под такие низкие проценты и не платить себе бонусы? Никак. Поэтому менеджмент компаний занимает деньги, выпуская облигации на рынок, и платит себе многомиллионные бонусы. И пока конца этого заколдованного круга не видно.

Но он не может продолжаться вечно. Когда-нибудь да рванет.

Только на этот раз в отличие от кризиса в 2008 году, Китай не вытянет мировую экономику на своих плечах. Он сам в долгах, как в шелках.

Что остается делать финансовым воротилам при виде приближающего конца? Заранее искать виноватого! В мире должны происходить события, которые будут всех отвлекать! Это может быть рост цен на сырье, война, теракты и прочие громкие и болезненные события, на которые можно всё списать.

Замечу только, что в июле 2008 года нефть достигла своего пика, в августе началась война с Грузией, а в сентябре уже всё посыпалось…

В сентябре 2019 пик цен на нефть из-за проблем в Саудовской Аравии. Трамп угрожает Ирану войной и обвиняет его в атаке, хотя никаких фактов нет. Никто, даже в Европе не может подтвердить вину Ирана, а также почему американские системы ПВО в момент атаки бездействовали. Будет ли продолжение истории: война и кризис, поживем, увидим.

Но можно утверждать смело только одно: кризис придет, с войной или без нее. Законы экономики не изменились, осталось только закончить вечеринку на рынке и найти виновных.

Что делать?!

Поэтому я предлагаю ниже список действий, которые нужно сделать каждому инвестору, спекулянту и даже человеку, который не инвестирует, а держит деньги в банке/под подушкой.

Пункты будут идти в порядке от самых необходимых - обязательных до рекомендуемых.

Каждый выбирает сам, где ему остановиться и стоит ли останавливаться.

1) Погасите все долги, как можно скорее. Многие имеют долги под 20-30%, и в то же время депозиты под 6% для «спокойствия». В настоящее время потребительские долги – это проблема, о которой уже говорят на правительственном уровне. В настоящий кризис – эти долги будут, как домоклав меч. Если сейчас вы еще наплаву, в кризис долг отрубит вам голову. Понятно, что ипотеку быстро не погасишь, но все остальные долги – обязательно.

Даже за машину: погасите или купите попроще. Время понтоваться будет после кризиса, а не до него (если переживете его).

2) Накопите резервный фонд. У многих моих читателей долгов нет, или они их погасили, прочитав мои статьи. И даже накопили резервы на 3 месяца, ринувшись в инвестирование.

Но в данный момент, прошу каждого увеличить размер резервного фонда размеров до 1 года ваших расходов. Сейчас это самый важный пункт после 1-го. Ведь кризис – это не только падение цен на графиках, но и безработица, снижение доходов, банкротство и прочие неприятности. Поэтому даже, если вы не верите в наступление кризиса и не хотите ни в коем случае менять свою стратегию инвестирования, увеличьте резервный фонд. Чтобы не пришлось в самый нужный момент вынужденно вынимать деньги из портфеля по самым невыгодным ценам. Это будет самый обидный момент, когда вы были дисциплинированы и всё понимали, но вынуждены забирать деньги на кредиты, ипотеку и прочие расходы в отсутствии резервного фонда необходимого размера.

Запомните! Самое страшное в кризисе – это не глубина, а долгота. Кризис 2008-2009года был менее 1 года. А что если будет мировая великая депрессия на 3-4 года, как в 1929-1933 года? Тогда на рынке инвесторов не осталось… Кроме олигархов.

Кстати, рынок США падал 2 года в начале нулевых.

Маленькое замечание: этот фонд не обязательно держать в банке депозите. Часть денег лучше держать в наличности в надежном месте.

3) Снизьте долю акций в портфеле.

Как пишет Ланс Робертс, если я не вижу доходности впереди, зачем брать на себя дополнительный риск. Почитайте его 8 причин держат наличку в портфеле и поймете очень многое.

Необходимо снизить долю рисковых активов (акций) до минимума согласно вашей инвестиционной стратегии. Если в вашей стратегии допускается диапазон доли акций 40%-60%, то сейчас лучше снизить до 40%.

Продавать ли все? Это сугубо личное дело и зависит от вашей терпимости к риску. Сколько вы готовы ждать кризис? Год-два? Если да, то можете попробовать.

4) Увеличьте долю облигаций/депозита.

При снижении доли акций появляются свободные активы, которые нужно вложить в менее рисковые, а именно облигации и депозиты. Причем важно соблюдать следующие условия:

Облигации должны быть короткими, то есть со сроком погашения 1-2 года,

Депозиты только в ТОП-10 банков, а лучше всего в Сбербанке. Погоня за лишними 1-2% в доходности ни к чему хорошему не приведет при массовом банкротстве банков. У Сбербанка есть прибыль и возможность выстоять в кризис (по крайней мере 1-2 года).

5) Купите Драгоценные металлы

Сейчас в рамках диверсификации портфеля все ведущие американские компании советуют держать по крайней мере хотя бы 10% портфеля в золоте. Не обязательно покупать драгоценные металлы, включая серебро, на все. Но иметь их в портфеле в кризис – обязательно.

6) Максимальная диверсификация

В данном пункте даже не указываю, что инвесторам не стоит покупать отдельные акции, или если покупать, то несколько. У инвесторов должен быть очень диверсифицированный портфель из разных акций и облигаций. Ведь в кризис, независимо от того, как идут дела у компании 80% акций двигаются в одном направлении.

Мой тезис, что необходимо диверсифицировать не только активы на российском рынке, но и приобретать активы других стран. Стоит диверсифицировать активы, как по странам, так и по валютам.

Так, например, в кризис 2008 года рынок США упал на 50%, но доллар вырос на 30%. Итого падение американских акций в рублях составило всего 20%, против 70% у российских. Поэтому диверсификация (особенно в долларах США) крайне необходима.

Тоже самое касается у ваших резервов – они должны в разных валютах, а не только рублях. Лучше всего доллар США, фунт, швейцарский франк. Евро и юаню не доверяю ввиду того, что проблем и долгов в ЕС и Китае больше, чем у США.

Просмотрите эти шаги и действуйте согласно плану по пунктам. Потом скажите спасибо)

Ведь самое главное в инвестировании согласно заветам Баффетта: не терять деньги. Есть еще правило №2: это никогда не забывать правило №1.

P.S. Учитесь у Уоррена Баффетта у него $130 млрд. в наличке и коротких облигациях. Это рекорд за всю историю его фонда. Думаете это случайно, или он не знает, что с ними делать?)

Оценили 0 человек

0 кармы