В этой серии постов я поделюсь с Вами моими опасениями, которые меня немного настораживают. Из-за них у меня закрадываются сомнения, что США может быть одним из мировых локомотивов в ближайшем будущем. Если вдруг Китай не потянет…

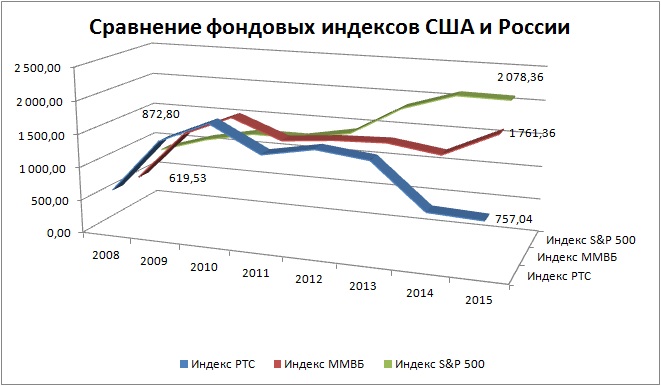

На первый взгляд дела в США идут прекрасно после кризиса в 2008 году, особенно по сравнению с Россией.

Индекс S&P 500 с 2008 года вырос с 872,8 пункта до 2078,36 или 2,38 раза! Вы скажете: «У нас есть чем ответить!» Индекс ММВБ вырос с 619,53 до 1761,36 пункта или в 2,84 раза!

Но если сравнивать корректно в долларах, то надо смотреть индекс РТС (там состав почти такой же, только измеряется цены в долларах). Индекс РТС взлетел с 631,89 в 2008 до 1770,28 в и упал до 757,04 в 2015. Это почти как в 2008 кризисном году!

Так что США впереди нас. Но и не только, они впереди планеты всей по фондовым индексам из-за укрепления доллара.

А теперь переходим к моим опасениям:

Высокий маржинальный долг.

Маржинальный долг образуется, когда инвесторы пользуются финансовым рычагом и совершают сделки на суммы, превосходящие их собственные средства. Т.е. у вас есть 100.000 руб., но хотите купить акций на 200.000 руб., вы берете кредит у брокера (маржинальные сделки) и покупаете акции. Если акции растут в цене, то Ваша прибыль в 2 раза больше, чем была бы без кредита. Но за кредит надо платить. Вот так богатеют спекулянты. Более того, можно взять кредит превосходящий ваш счет в 3 раза. Но, это все хорошо, если акции движутся в угаданном вами направлении. Если нет, то вы теряете деньги в 3 раза быстрее, и вам могут прислать маржин колл (необходимость довнести деньги, т.к. ваших уже не хватает).

Например, сумма залога должна быть 50% или 50.000 руб. от вашего счета в 100.000 руб. Вы взяли кредит еще 200.000 руб. и купили на 300.000 (100 ваши + 200 кредит) акции компании. Допустим, акции упали на 20% за месяц из-за ужасных новостей по на рынке по нефти. И что же выходит? 300.000 – 20% = 240.000 руб. Ваш убыток в 20% от 300.000 руб. составил 60.000 руб. Эти 60.000 руб. вычитают из ваших реальных денег в 100.000 руб. и получается 40.000 руб. «живыми деньгами». НО! Необходимый залог 50.000 руб.

Вас просят срочно довнести 10.000 руб. (50-40), иначе счет закроют в течение дня. Вы довносите 10.000 руб. на счет и ОК.

Но если акция падает опять, вас просят опять довнести деньги, и так до бесконечности пока у вас не останется денег на счету. Вот, что такое маржинальная торговля.

Маржинальная торговля хорошо, когда всё идет по плану: вы покупаете акции, а рынок растет, и все в плюсе. Это очень часто создает «бычьи» настроения на рынке и эйфорию у всех. Все думают, что это будет бесконечно. До следующего кризиса…

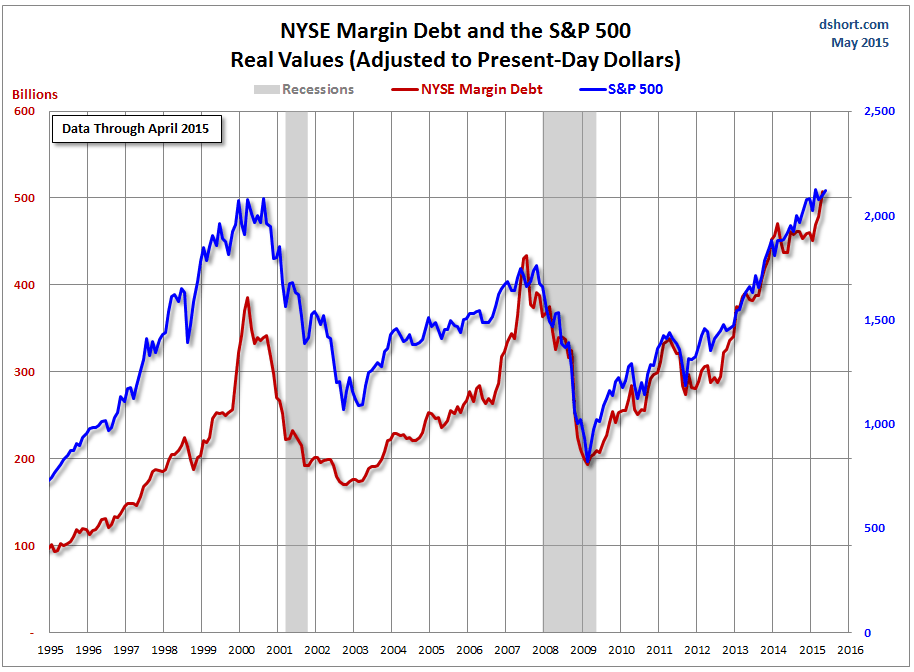

Итак, ниже график американского фондового индекса S&P 500 и уровень маржинальных счетов.

Как Вы видите, при достижении маржинальных счетов планки 400 млрд. долларов случается кризис в 2000-м году, в 2008-м. Сейчас абсолютный рекорд, но кризиса пока нет.

Серым цветом выделены периоды рецессии.

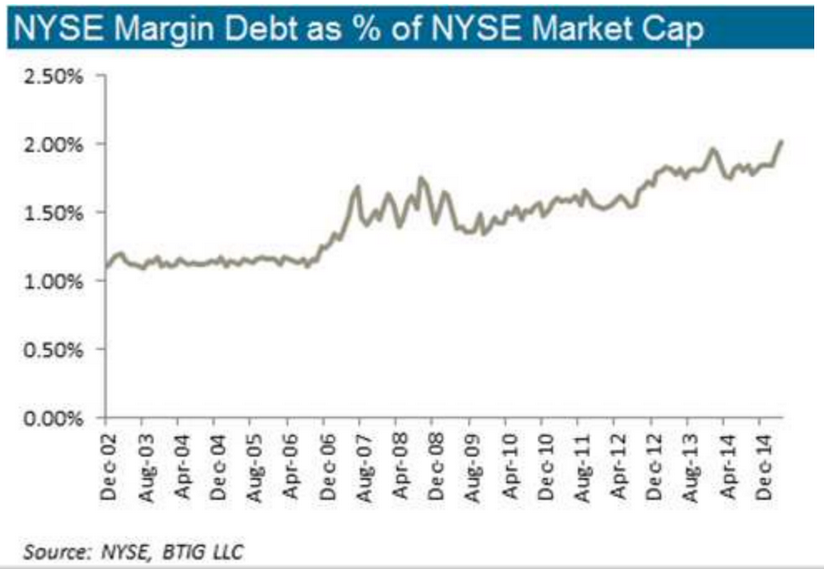

Но некоторые экономисты улыбаются и говорят, что это ничего не значит, потому что:

Маржинальные сделки составляют всего 1,5-2% от рыночной капитализации. Поэтому эти 2% ничего не решают.

В чем-то они правы, но не совсем. Почему?

Да потому что на бирже торгуются не все 100% акций компаний, а только их часть, в основном, 5-50%. Т.е. цена на этот кусок и определяет цену всей компании. Поэтому очень часто бывают неоправданные резки скачки цен акций.

Бывает, что на рынке в «свободном доступе», т.к. называемый free float составляет всего 15%. И кто-то решил скупить эту компанию, но никто не продает акции. Остается покупать на рынке, и покупая эти 15%, вы отбираете все акции и спекулянтов, покупая по все более высокой цене каждый раз. И тогда цена взлетает до небес, неоправданно. Хотя сама компания столько не стоит.

Так было, например с VW, когда его Porche скупала в 2009 году. VW тогда стала самой дорогой компанией (неоправданно) в мире на какой-то момент. И это при том, что в свободном обращении было около 50% акций.

Поэтому объемы маржинальных сделок нужно сравнивать не с капитализацией рынка, а с объемом акций в обращении, торгуемых участниками фондового рынка.

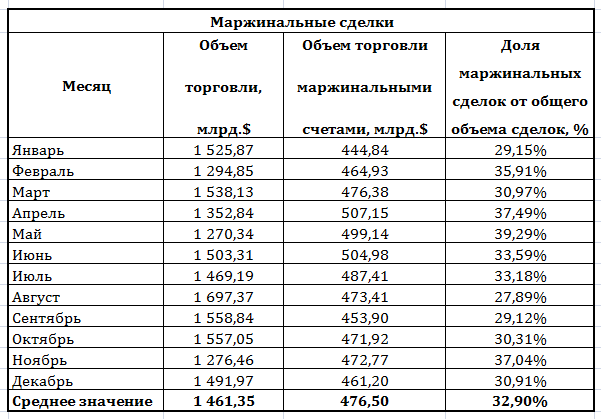

Порылся в данных NYSE и свёл в табличку:

Т.е. в среднем за 2015 год доля маржинальных сделок 32,90%. А это не мало! Треть рынка в кредите.

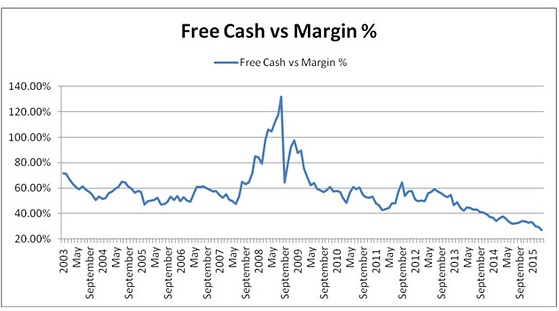

Еще одно опасение по этому же вопросу – это доля собственных средств в маржинальных сделках. Из примера выше – 100.000 руб. из 300.000 это соотношение 50% = 100.000 своих / 200.000 кредита.

Что мы видим?

А то, что доля собственных средств участников постоянно снижается с нормального-среднего уровня в 60% до 25-30% сейчас, что в 2 раза ниже. Это говорит об увеличении риска в 2 раза. Поэтому мы постоянно видим в последнее время однодневное падение американского рынка в 5%, хотя обычно не более 2,5%.

И пусть Вас не смущает рост собственных средств в прошлый кризис в мае-сентябре 2008 года. Это означало не рост собственных средств участников, а рост «маржин коллов», когда участникам приходилось постоянно довносить средства из-за постоянно падающего рынка.

Выводы:

• Объемы маржинальной торговли превысили критический уровень, характерный для кризисов,

• Объем маржинальной торговли составляет 32,90% от общего объема торговли,

• Объем собственных средств у участников маржинальной торговли падает и снизился в 2 раза по сравнению с обычным значением. Риски увеличились в 2 раза.

Все эти факторы увеличивают риск рыночных колебаний или волантильности. Если вдруг какая-либо новость «уронит» рынок на 5-10%, это может вызвать цепную реакцию маржин коллов, и тогда падение будет не остановить. Возможно падение рынка на 30-50%.

Оценили 23 человека

24 кармы