Переходим сразу ко второй части этого романса сразу без прелюдии.

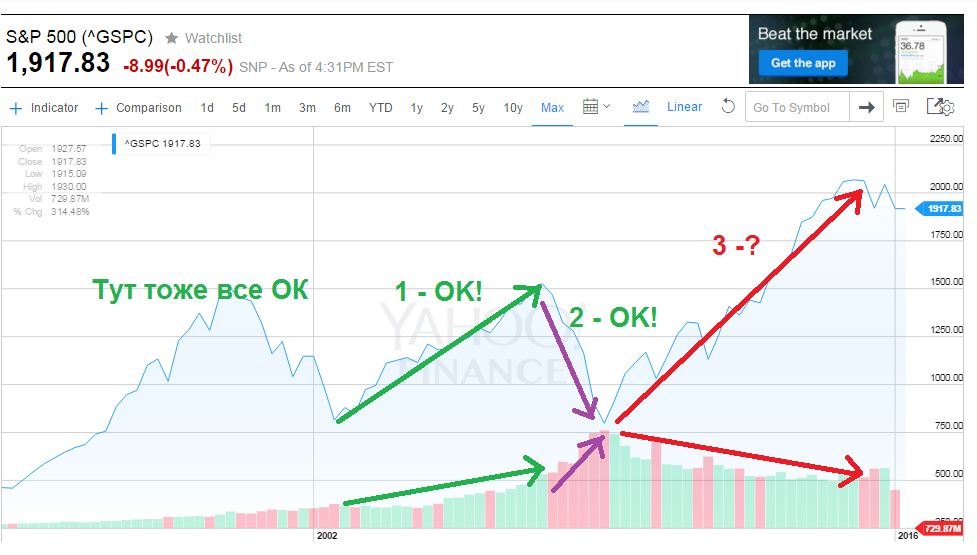

И вот она: график индекса акций S&P500 и объемы торговли:

Для наглядности я разбил график на 4 части: 1994 год – 2000, (Тут тоже все ОК), 1-й, 2-й и 3-й.

Начнем с отрезка «1 – ОК!»: с 2002 года по 2008 год. На карте не видно года, т.к. она очень крупная. Но это отрезок времени, когда фондовый рынок США рост после падения – кризиса «доткомов», когда акции технологичных компаний стоили неоправданно дорого. Рост рынка я обозначил зеленой стрелкой. Как Вы можете увидеть, что рос и объемов торгов – внизу графика зеленые и красные столбики. Зеленые столбики, если идут заказы на покупку, а красные на продажу. Как мы видим, что первому периоду в основном соответствуют зеленые столбики. Это логично, т.к. все покупают дешевые акции. Более того, высота столбиков (показывает объем покупок) постоянно увеличивается, что показывает, что желающих купить акций больше, чем продать.

Далее, смотрим на 2-й период с 2008 по 2009 год «2 – OK!». Падение рынка соответствовало росту заказов на продажу: красные столбики и рост объемов.

Более того, с 1994 года по 2000-й год всё было также – период «Тут тоже все ОК» - рост рынка, рост и заказов на покупку, падение рынка – рост заказов на продажу.

Но после 2009 года происходит, что-то необъяснимое:

Рынок растет небывалыми темпами с 750 до 2000 пунктов и ставит исторический рекорд. Казалось бы, объемы должны зашкаливать, а они вместо этого падают. Заметьте, что с 1994 года по 2000 рынок вырос до 1500 пунктов, потом упал, потом он снова вырос до этой же величины в 2008 году, но объемы уже были значительно выше! И с тех пор объемы только падают, а рынок растет сам по себе.

Это как так?

Чтоб так ММВБ и РТС рос! Сам по себе без объемов!

Вот так наплевать на фундаментальные факторы и устроить уроки «financial engineering» или финансовый инжиниринг.

Посмотрите, какие заумные и красивые слова:

Финансовый инжиниринг — комбинирование финансовых инструментов с различными параметрами риска и доходности для реализации инвестиционной стратегии бизнеса. Примерами являются структурированные финансовые продукты, секьюритизация, SPE, SPV. Дополнительное определение финансового инжиниринга — комплекс мер финансового воздействия, в том числе, но не ограничиваясь, процессом целенаправленной разработки новых финансовых инструментов или новых схем осуществления финансовых операций, разработкой системы финансового управления и минимизации финансовых рисков, разработкой новых финансовых инструментов и операционных схем, пригодных при осуществлении финансово-кредитных операций.

Но очень часто экономисты и я, в том числе, использую этот термин для обозначения финансовых махинаций, что и этот процесс по сути им и является.

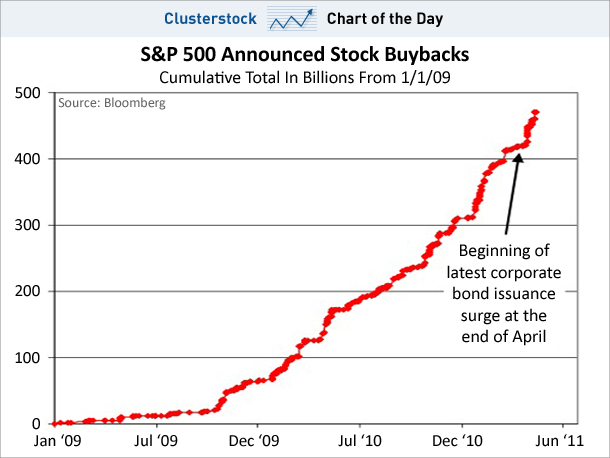

Этот процесс финансовых махинаций начался сразу после кризиса (когда начался падение объема) и отражен на графике:

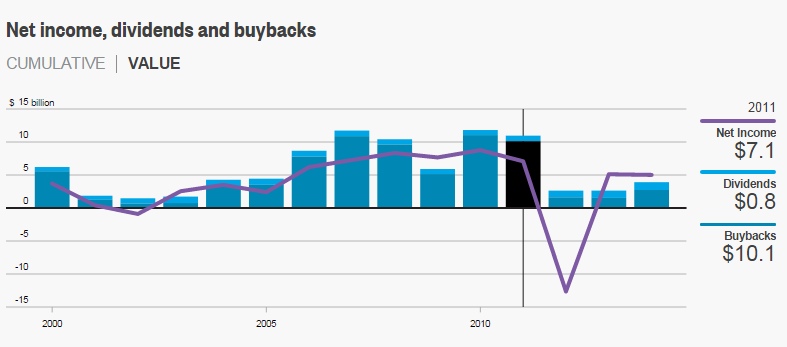

Что показывает этот график?

Этот график показывает, что сами компании покупают свои же акции. Т.е. они не вкладывают деньги в развитие компании, покупку других, и прочее, а просто сами скупают свои же акции.

Ну и что из этого? Почему акции должны расти?

А расти они будут потому, что компании скупая свои акции и не продавая их, уменьшают количество свободных акций на рынке. Потом опять появляются деньги, они опять скупают, опять уменьшают количество доступных бумаг. Таким образом, количество бумаг постоянно уменьшается, и их постоянно покупают – акциям просто некуда деваться кроме как расти, т.к. нет продавцов, а есть одни покупатели.

Я почитал западную прессу по этому поводу, и волосы дыбом стали, когда я увидел цифры.

Reuters пишет про каннибалов (компании): (перевод Google)

Почти 60 процентов 3,297 публичных нефинансовых компаний США рассмотренных Reuters купили обратно свои акции с 2010 года. В финансовом 2014 году расходы на выкуп акций и дивидендов превзошел объединенный чистый доход компаний впервые за пределами период рецессии, и продолжали расти в течение 613 компаний, которые уже сообщали фискальной 2015.

В самом последнем отчетном году, объем обратных покупок достиг рекордного $ 520 миллиардов долларов. Всплеск в 2015 году $ 365 млрд в виде дивидендов, а общая сумма возвращается акционерам достигает 885 $ млрд, более чем комбинированного чистой прибыли этих компаний 847 млрд $.

Анализ показывает, что расходы на выкуп акций и дивидендов выросли по отношению к инвестиции в бизнес. Среди 1900 компаний, которые выкупали свои акции с 2010 года, выкуп и дивиденды составили 113 процентов от их капитальных расходов, по сравнению с 60 процентами в 2000 году и 38 процентов в 1990 году.

И среди приблизительно 1000 фирм, которые покупают свои акции, и сообщают R & D расходов, доля чистого дохода, потраченного на инновации в среднем менее чем на 50 процентов с 2009 года, с увеличением до 56 процентов только в самый последний год, как упали чистый доход. 1990-е годы он был более 60 процентов.

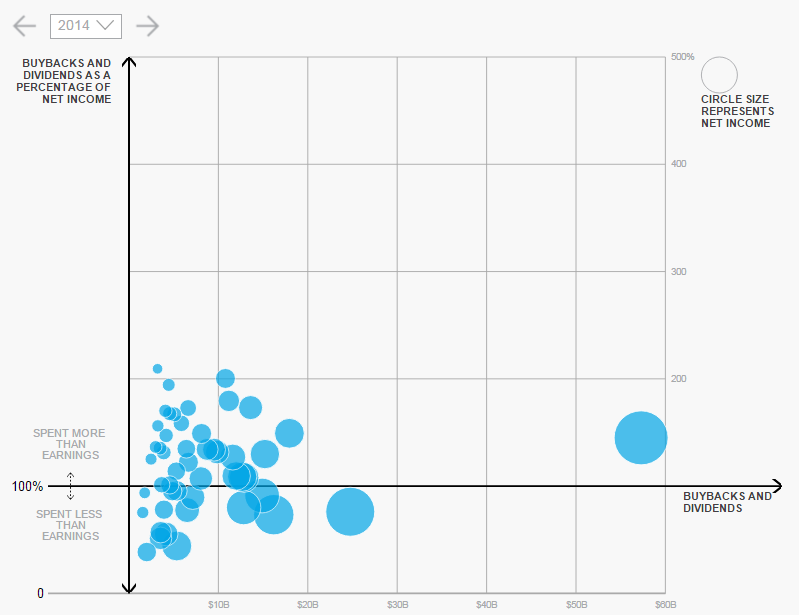

Далее идут графики:

Это график за 2014 год. Посмотрите, как много компаний, тратящих средства в размерах больших 100% доходов на дивиденды и обратную покупку акций. Посмотрите на круг в 500 млрд.$! А также большое количество около 100% и в размерах 250 и 150 млрд.$!

Т.е. за один год больше триллиона долларов на обратный выкуп и дивиденды!

Не удивлюсь, что и дивиденды идут на обратный выкуп тоже.

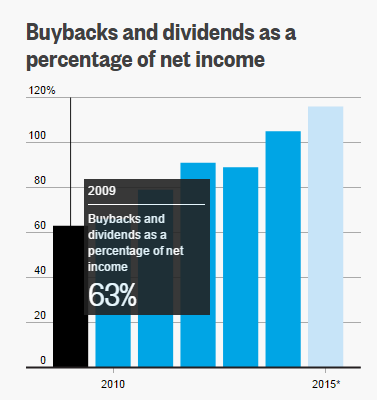

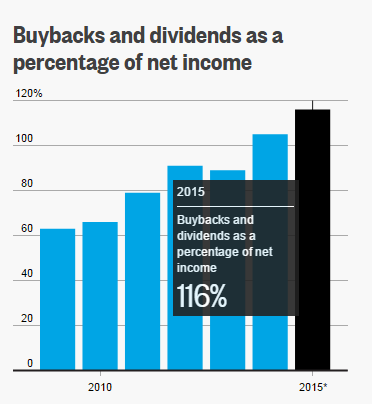

А теперь смотрите на этот каннибализм в динамике с 2009 года:

Если в 2009 году компании потратили 63% своих доходов на обратный выкуп и дивиденды, то в 2015 уже 116%! Это как вообще? Взяли кредит, чтобы купить свои же акции?

В этой статье можно повыбирать среди 50 самых больших компаний и посмотреть результаты «байбека».

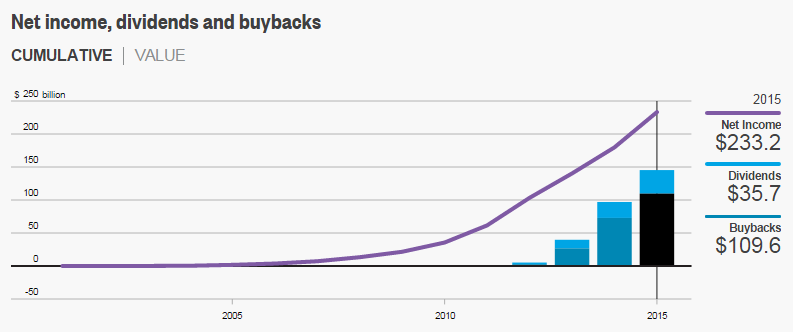

Итак, APPLE кумулятивным итогом:

В 2015 году заработали 233,2 млрд.$, потратили на дивиденды 35,7, на байбек или обратный выкуп – 109,6 млрд.$.

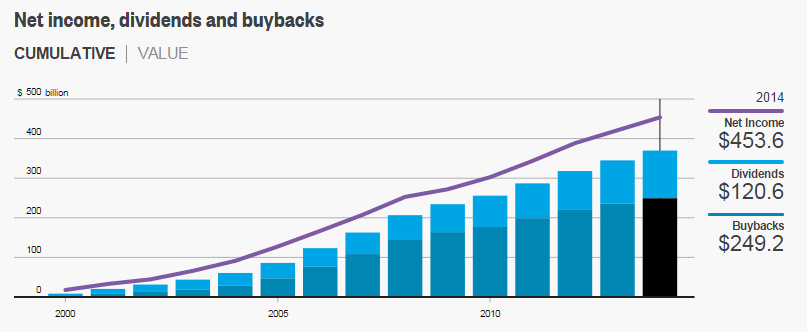

Exxon Mobil занимается этим с 2000-го года.

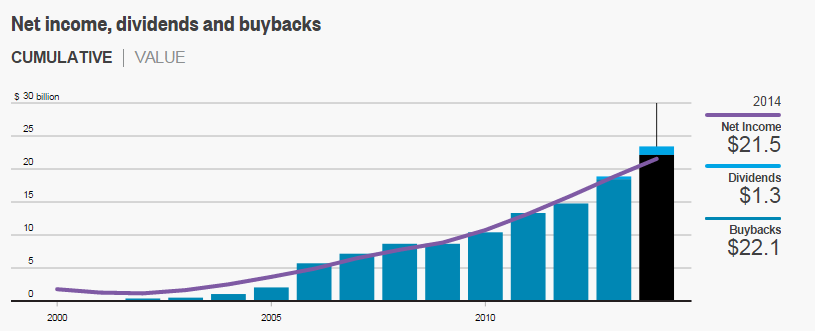

EMC только выкупом и занимается:

А теперь не кумулятивным итогом, а по годам. Махинатор HP или всем известный Hewlett-Packard:

Обратите внимание на 2007 год: заработали 7,1 млрд.$, на дивиденды потратили 0,8, а на обратный выкуп -10,1 млрд.$ или на 42% больше, чем заработали. Неплохо! Получайте MBA и будете такое вытворять, что все довольны…

Красивая картинка брендов, кто занимался махинациями:

На самом деле, как Вы видели, этим занимаются 60% компаний на рынке.

Этот аттракцион неслыханной щедрости поддерживается тем, что менеджменту компании эти манипуляции выгодны, т.к. их вознаграждение зависит от рыночной стоимости компании. Поэтому чем дороже компания, тем больше получает менеджмент.

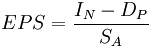

Более того, там есть одна манипуляция менеджмента, которая показывает «улучшение работы» - это EPS.

При́быль на а́кцию (англ. Earnings per share, EPS) — финансовый показатель, равный отношению чистой прибыли компании, доступной для распределения, к среднегодовому числу обыкновенных акций. Прибыль на акцию является одним из основных показателей, использующихся для сравнения инвестиционной привлекательности и эффективности компаний, действующих на фондовом рынке.

Прибыль на акцию считается по формуле:

где In — чистая прибыль отчётного периода, Dp— дивиденды по привилегированным акциям, начисленные за отчётный период, Sa— средневзвешенное число обыкновенных акций, находившихся в обращении в отчётный период.

Обратите внимание на знаменатель - средневзвешенное число обыкновенных акций, находившихся в обращении в отчётный период.

Чем меньше акций в обращение, тем выше значение показателя EPS. Чем выше EPS, тем лучше считается работа менеджмента. Все хлопают в ладоши, инвесторы рады, цены акций выше, потому что прибыль выше! Менеджменту вознаграждение выше! И так круг замкнулся и работает так непрерывно с 2009 года.

Вот так колесо крутится, все довольны. Но это не вечный двигатель. Вопрос: что будет когда колесо остановится?

Оценили 32 человека

35 кармы