Прежде чем предлагать новую общественно-экономическую формацию, необходимо ответить на вопрос: «а что не так с текущей»? Ведь перед тем, как приступить к лечению пациента, врач всегда ставит диагноз.

Почему одни страны богатые, а другие бедные? Почему без демонтажа капитализма решить сегодняшние мировые проблемы не получится? Сейчас мне скажут: «Знаем куда ты клонишь. Но есть же положительный опыт Западной Европы и Северной Америки. Там обеспечили благосостояние граждан и без «красной чумы»? Почему нельзя сделать, как у них и жить спокойно»?

Я уже показывал, что объяснение бедности отдельно взятой страны «неправильными» государственными институтами вызывает очень много вопросов и является весьма сомнительным. Поэтому отложим его в строну. Кому интересно можете почитать мой разбор книги «Почему одни страны богатые, а другие бедные». А мы поехали дальше.

Что такое мир-системный анализ?

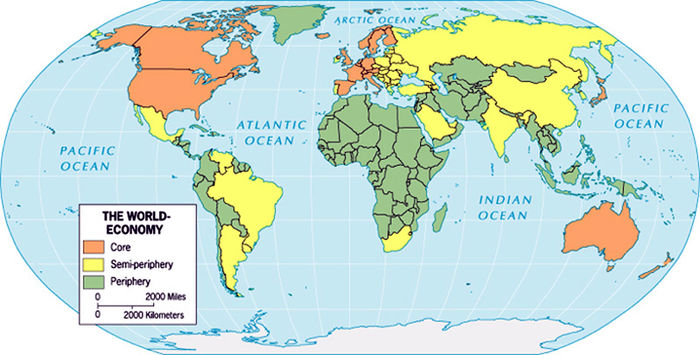

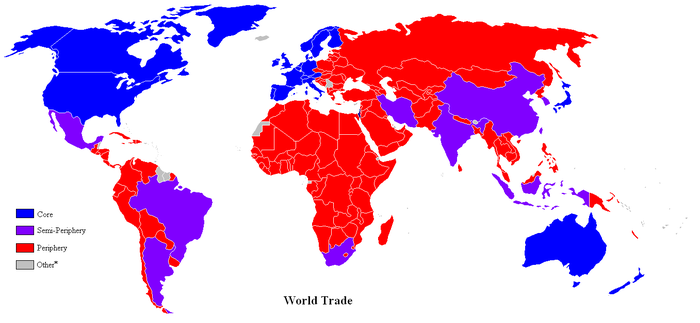

Наиболее распространённая версия мир-системного анализа разработана выдающиймся американским учёным, социологом и теоретиком марксизма Иммануилом Валлерстайном. Согласно Валлерстайну, современная мир-система зародилась в так называемом «длинном XVI веке» (приблизительно 1450—1650 годы) и постепенно охватила собой весь мир. C XVI в. феодальная Европа трансформируется в капиталистическую мир-экономику. Таким образом, весь современный мир представляет собой одну единственную мир-систему — капиталистическую мировую экономику. Капиталистическая мир-система состоит из центра (наиболее высокоразвитые страны Запада), полупериферии (в XX веке — социалистические страны) и периферии (Третий мир).

В современном мире существует глобальное разделение труда, так каждая страна играет свою роль в мировом производстве. Например, Россия, Саудовская Аравия, Венесуэла и ряд других выступают в качестве поставщиков энергоресурсов. Китай и страны Юго-Восточной Азии — это «фабрика мира», Африка поставляют на мировой рынок полезные ископаемые, страны Латинской Америки — фрукты и т.д. Казалось бы, что в этом плохого? А плохо то, что данная система носит крайне эксплуататорский характер, когда относительное благополучие центра («золотого миллиарда», всего 15% населения Земли) обеспечивается за счёт периферии (остального многомиллиардного населения планеты).

Эксплуататорский характер глобальной капсистемы выражается в неэквивалентном обмене между центром и периферией. Разберём поподробнее.

Отрицательное сальдо торгового баланса.

Превышение импорта над экспортом характерно для многих развитых стран. Казалось бы, отрицательное сальдо должно быть в бедных странах, где слаборазвиты и неконкурентоспособны экспортные отрасли экономики. Но тут уверенно лидируют самые богатые страны центра. Лидерами списка (с конца) по отрицательному сальдо торгового баланса являются США и Великобритания.

То есть получается, что эти страны ввозят больше благ, чем отдают, и при этом живут не как Индия, Египет или Филиппины, а как США и Великобритания. США числятся в топ 3-5 торговых партнёров почти каждой страны мира, то есть получают блага от всех, чего нельзя сказать о странах периферии. Отрицательный торговый баланс позволяет им сдерживать инфляцию и поддерживать высокий уровень жизни за счёт переноса трудоёмких производств за пределы государства.

Страны центра установили монополию во многих капиталоёмких и высокотехнологичных отраслях, что привлекает существенные объёмы капитала со всего мира в виде портфельных или прямых инвестиций. Дефицит торгового баланса эти страны покрывают за счёт эмиссии частных и правительственных долговых инструментов.

А в каких странах сальдо положительное?

Здесь мы видим:

(а) страны-экспортеры нефти (Россию, Иран, монархии Персидского залива),

(б) страны-«мануфактуры», куда перенесли трудоёмкое производство США и Великобритания (Китай, Малайзия, Таиланд),

(в) страны с развитой высокотехнологичной промышленностью (Германия, Ю. Корея, Япония).

Так последние (в) поставляют на мировой рынок продукцию с высокой добавленной стоимостью, а популярность импорта внутри этих стран у потребителей низка. В отличае от них страны-экспортёры сырья (а) сильно зависят от импорта, в первую очередь продукции НИОКР, а в случае с Россией — ещё и плохо развивают обрабатывающую отрасль промышленности, что делает наш товар низкомаржинальным в расчёте на единицу продукции.

Раздутый внешний долг.

Разберем ещё один индикатор неэквивалентного обмена между центром и периферией.

Внешний долг — определяется как сумма государственного и частного долга к погашению нерезидентам в иностранной валюте, товарами или услугами. Кто же является самыми большими должниками в мире сегодня хорошо известно — это страны «золотого миллиарды». Причем размер этого долга не просто большой, а чаще всего превышает ВВП: США — 110%, Великобритания — 314%, Япония — 261%, Германия — 148%, Нидерланды — 700% (для сравнения Россия — 36%, Китай — 9%).

Значительную часть внешнего долга составляет государственный долг, который образуется вследствие возникновения дефицита бюджета, когда расходы превышают доходы. То есть высокоразвитые страны центра живут не по средствам, потребляя больше, чем производят, и как уже говорилось выше, покрывая дефицит торгового баланса за счёт эмиссии частных и правительственных долговых инструментов. Подождите, скажите вы, но у таких стран как Япония и Германия сальдо торгового баланса положительное, они-то импортируют больше, чем экспортируют, зачем же им такие долги?

Итак давайте разберемся, почему и у развитых стран с отрицательным сальдо (США), и у развитых стран с положительным сальдо (Япония) большие долги. Объясняет профессор РАНХиГС Константин Корищенко в материале на РБК. Привожу фрагмент статьи.

Мы часто слышим: «США имеют огромный государственный долг — $17 трлн (104% ВВП)», «в Японии государственный долг превысил $9 трлн (230% ВВП) и продолжает расти» и похожие апокалиптические высказывания. При этом намного реже приходится сталкиваться с другими, также весьма любопытными и существенными статистическими данными:

— чистая инвестиционная позиция (то, что весь остальной мир должен стране, минус то, что страна должна остальному миру) США в первом квартале 2016 года достигла $7,5 трлн;

— чистая инвестиционная позиция Японии в первом квартале 2016 года превысила $3,5 трлн.

Но еще реже нам приходится встречаться со следующими, не менее впечатляющими показателями:

— чистый инвестиционный доход (то, что весь остальной мир платит стране, как доход, минус то, что страна платит всему остальному миру, как доход) США в 2015 году составил $191 млрд;

— чистый инвестиционный доход Японии в 2015 году составил $171 млрд.

И та и другая страна имеют существенные, если не сказать весьма большие, по размеру долги. Но при этом они инвестируют свои средства по миру так, что, несмотря на такие долги и их обслуживание, «на круг» весь остальной мир им платит ежегодно почти по $200 млрд чистого дохода.

И если в случае Японии это объяснимо — она выступает самым большим нетто-кредитором всего мира, то в случае США выглядит весьма странно — они являются самым большим нетто-должником всего мира. Если вдруг разразится мировой кризис и ставки пойдут вверх, Япония будет себя чувствовать намного лучше, чем США: ей не надо будет рефинансировать свой «чистый» долг. А вот Америка может столкнуться с серьезными трудностями.

Возможность получать доход для этих стран связана с тем, что и американский доллар, и японская иена сегодня являются резервными валютами, в которых осуществляются основные заимствования в мире. И те, кто эти долги делает, прежде всего американские и японские компании и банки, собирают со всего мира своеобразную инвестиционную дань, пользуясь разницей в процентных ставках в странах развивающихся и в их родных США и Японии.

В случае Японии накопление внешних инвестиций началось еще в 90-х годах прошлого века, когда в стране разразился кризис и ставки были опущены практически до нуля. Минфин начал наращивать государственный долг (в пять раз за 25 лет), а Банк Японии — накачивать дешевыми деньгами экономику, и в отсутствие возможностей для роста внутри страны японский бизнес стал распределять эти деньги по всему миру, скупая и создавая бизнесы.

В 2007 году уже в США правительство стало наращивать государственный долг (в два раза за десять лет), а ФРС опустила ставку практически до нуля. И несмотря на то что в США сохранились положительные темпы роста, все же они упали более чем в два раза против докризисных. Соответственно, американские банки и компании, как и их японские коллеги 20 лет назад, стали «по дешевке» скупать в разных странах активы и обеспечивать поступление дохода из-за границы.

Вывод: на примере двух стран — самого большого должника в мире и самого большого кредитора в мире мы видим, что извлечение дохода из остального мира стало весьма популярным «бизнесом». Главными условиями такого подхода является комбинация «право печатать мировую валюту» плюс «нулевые» процентные ставки. Это позволяет обслуживать растущие собственные долги и скупать за «легкодоступные» деньги активы во всем мире.

Россия на 2015 год имеет чистую позицию около $0,5 трлн, а чистый инвестиционный доход на эту же дату — $37 млрд. Госдолг весьма невелик.

Китай на 2015 год имеет чистую инвестиционную позицию около $3,3 трлн, а чистый инвестиционный доход на эту же дату — $60 млрд.

Проблема не столько в том, что Россия и Китай инвестируют свои средства неэффективно, а в том, что они играют «на чужом поле» — и доллар и иена используются в мире как основные валюты фондирования.

Выводы. Капитализм сегодня — это эксплуатация меньшинством большинства.

Итак на разобранных примерах четко видно неравенство положений стран центра и периферии в международном обмене. Поставим точку в данном вопросе, взглянув на некоторую статистику. С одной стороны, политически и экономически доминирующие в современной мир-системе страны «золотого миллиарда» представляют лишь около 15% численности населения Земли. При этом, с другой стороны, на них приходится более 75% мирового потребления. Налицо разительный диспаритет. За одну и ту же работу — по уровню квалификации и трудовым затратам — люди разных регионов мира получают заработную плату, отличающуюся в разы.

Принимая во внимание вышесказанное, становится понятно, почему в XXI веке 42% городского населения развивающихся стран (это почти миллиард человек) проживают в трущобах, а значит без элементарных благ, таких как канализация, водопровод, вывоз мусора, услуги скорой помощи и пожарных. Перестаёт удивлять тот факт, что основные медико-демографические характеристики, такие как детская смертность или недоедание детей, в странах периферии ухудшаются со времен распада СССР. В то же время в развитых странах выбрасываются тонны еды, а чрезмерное потребление в этих же странах приводит к глобальным экологическим проблемам.

Из всего этого очевиден крайне эксплуататорский характер современной мировой капиталистической экономики. Меньшинство потребляет чрезмерно, в то время, как большинство не имеет доступа к элемнтарным благам, а многие и вовсе голодают. Какую динамику развития могла бы показать мировая экономика, если бы мы управляли нашими ресурсами более эффективно, если бы мы больше вкладывали в человеческий потенциал?

Источники:

1/ Багдасарян В. Э. Глобальные последствия распада СССР в социальном развитии человечества. 2018

2/Материалы РБК и Википедии см. ссылки в тексте статьи.

Оценил 1 человек

3 кармы