Золтан Позар Глобальный руководитель отдела стратегии краткосрочных процентных ставок, Credit Suisse

На выходных мир ахнул от шока, когда западные державы объявили, что ядерный вариант будет использован против России в ответ на ее вторжение в Украину — санкции против центрального банка страны и целенаправленное исключение ключевых банков из SWIFT, шаг, который фактически заблокировала Россию от западной финансовой системы и оставила в подвешенном состоянии ее обширную экспортную нефтяную отрасль — ключевой спасательный круг путинского режима. Но настоящая причина шока заключается в том, что это был первый раз, когда глобальная резервная валюта была использована в качестве оружия против экономики G20, создав четкий прецедент того, как Запад будет и может реагировать на любую другую страну, которая пойдет по стопам России (то, что Китай явно размышляет о Тайване и внимательно изучает реакцию Запада на Москву),

В результате, а также после драматического замораживания на этой неделе зарубежных активов российского центрального банка, у некоторых возник вопрос, почему страны вообще создают валютные резервы и, в более широком смысле, не поставила ли беспрецедентная реакция Запада на Россию угрозу доллару. резервный статус.

В ходе того, что один вашингтонский юрист назвал Рейтер « самым большим молотком в сарае», правительства стран «Большой семерки» и Европейского Союза заблокировали доступ некоторых российских банков к международной платежной системе SWIFT, а также пошли дальше, чем многие ожидали, парализовав около половины Валютные и золотые резервы российского центрального банка составляют 630 миллиардов долларов. Тем самым Запад подорвал способность Москвы защищать рубль, который только с пятницы потерял до четверти своей стоимости, и рекапитализировать подпавшие под санкции банки, поскольку они столкнулись с зарождающимся массовым изъятием средств из банков. На самом деле, как признавали некоторые, у Запада было явное намерение спровоцировать бегство из банков и обрушить российскую финансовую систему изнутри.

Майк Долан из Reuters написал , что, этот шаг быстро вызвал вопросы о том, может ли нацеливание на резервные фонды в качестве акта «экономической войны» вызвать переосмысление со стороны управляющих резервами по всему миру — не в последнюю очередь в странах, которые могут быть в ссоре или столкнуться с потенциальным конфликтом с правительствами США или ЕС - из-за того, где хранить свои национальные заначки.

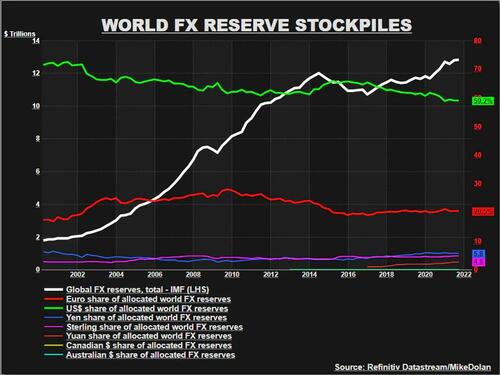

Это потенциально серьезная проблема для мировых рынков, учитывая, что валютные резервы центральных банков в конце прошлого года составили рекордные 12,83 триллиона долларов, что на 11 триллионов долларов больше, чем за последние 20 лет. Эти деньги хранятся в основном в государственных векселях и облигациях США и Европы, при этом на доллар США по-прежнему приходится почти 60% этой суммы, а на евро — около 20%.

Безусловно, Россия давно осознавала потенциальный риск, связанный с хранением долларов в качестве резервов, и после аннексии Крыма в 2014 году российский центральный банк неуклонно избавлялся от своих резервов в большинстве долларовых активов. Но доллар, евро и фунт стерлингов по-прежнему составляют более 50% его активов, расположенных во Франции, Германии, Японии, Великобритании, США, Канаде и Австралии.

В связи с тем, что Москва и Пекин все больше объединяются на геополитической арене, а Китай отказывается ни осудить вторжение в Украину, ни присоединиться к западным санкциям, китайский юань, на долю которого в настоящее время приходится всего 2,7% мировых резервов, может стать одним из очевидных вариантов для обеспокоенных управляющих резервами в Москве или где-либо еще. .

Конечно, сам Китай — несмотря на все его напряженные отношения с Западом — был крупнейшим накопителем резервов с тех пор, как 20 лет назад он присоединился к глобальной торговой системе в условиях жесткого контроля своего обменного курса. С 2000 года было накоплено более 3 триллионов долларов из его запаса в 3,22 триллиона долларов - именно для того, чтобы компенсировать приток иностранного капитала, чтобы сдерживать юань.

Но изменится ли это, и ознаменовали ли западные санкции против России начало конца доллара как мировой резервной валюты?

Профессор Беркли и эксперт по управлению мировыми резервами Барри Эйхенгрин считает, что из двух императивов, лежащих в основе накопления резервов — для вмешательства или стабилизации внутренних рынков или в качестве резерва на случай потрясений, бедствий или кризисов платежного баланса — последнее может теперь оказаться под вопросом. «Основным эффектом может стать снижение спроса на резервы», — сказал он.

«Если страны сочтут управление резервами и иностранной валютой менее полезным и доступным, то им придется смириться с неизбежностью того, что их обменные курсы, вероятно, изменятся сильнее», — добавил Эйхенгрин. «В этом случае им необходимо укрепить свои финансовые системы и экономику от сбоев, связанных с обменным курсом, например, отговорив корпорации от заимствования в иностранной валюте».

Это само по себе может оказать глубокое влияние на мировые рынки и на модели стран с формирующимся рынком и развивающихся стран.

Еще более тревожный вывод исходит от бывшего экономиста Goldman Джима О'Нила, который сказал, что западные санкции могут в конечном итоге привести к серьезной реформе глобальной системы.

«Среди последствий некоторые страны могут увидеть меньшую потребность в накоплении валютных резервов», — сказал он, добавив, что это действительно может вызвать «пиковые резервы» во всем мире. «Это может (также) заставить некоторые крупные развивающиеся рынки более серьезно задуматься о реформах и открытии своих внутренних рынков, либерализации и отходе от системы, ориентированной на США».

Но самое удивительное мнение исходит от бывшего сотрудника ФРБ Нью-Йорка, нынешнего гуру репо и гуру денежного рынка Credit Suisse Золтана Позара, который в любой другой день был бы стойким сторонником статус-кво, и который зловеще заявил, что реакция России может иметь запустить последовательность событий, которые в конечном итоге приведут к исчезновению доллара как резервной валюты.

Выступая перед Bloomberg, Позар, который в эти выходные предупредил, что локаут России из мировой финансовой системы может побудить центральные банки агрессивно накачивать ликвидность для стабилизации рынков, отметил, что войны, как правило, превращаются в серьезные потрясения для мировых валют, а Россия проигрывает. доступ к своим валютным резервам, всем странам было отправлено сообщение о том, что они не могут рассчитывать на то, что эти денежные запасы действительно будут их собственными в случае напряженности.

Таким образом, он повторяет высказанные выше мнения о том, что управляющим глобальными резервами может иметь все меньше и меньше смысла хранить доллары в целях безопасности, поскольку их можно забрать именно тогда, когда они больше всего нужны.

Конечно, Россия была не первой страной, которая на собственном горьком опыте убедилась, что долларовые резервы могут быть превращены в оружие в любой момент. В прошлом году шаг администрации Байдена по захвату денежных активов Афганистана и конфискации золота страны, хранящегося в ФРБ Нью-Йорка, чтобы предотвратить доступ талибов, стал еще одним сигналом того, что резервы могут быть заморожены.

Позсар, как и О'Нил, утверждает, что это признание побудит центральные банки диверсифицировать свою валюту, отказавшись от доллара, или попытаться переориентировать свои валюты на активы, которые менее подвержены влиянию со стороны правительств США или Европы. Таким образом, недавняя напряженность может привести к новому валютному порядку, в котором страны будут гораздо менее взаимосвязаны через международные банковские счета и резервы.

Выступая в подкасте Odd Lots, Позар сказал, что « , существующих сегодня в мире, представляют собой все формы внутренних денег, то есть они являются чьими-то обязательствами». большинство валютных резервов банковские депозиты, банковские вклады и ценные бумаги — все это « внутренние деньги» — деньги и денежные требования, которые являются чьей-то ответственностью, и это ситуации, подобные этой, когда «внешние деньги» или денежные требования, такие как золотые слитки, которые не являются чьей-либо ответственностью, является королем, особенно если они хранятся в хранилищах внутри страны В отличие от балансов в Deutsche Bundesbank, западных G-SIB или Euroclear, вы контролируете то, что у вас есть.

Повторяя то, что он сказал на выходных , Позар сказал Bloomberg, что «независимо от того, держите ли вы суверенный долг страны, или вы держите депозит в центральном банке иностранного государства, или если вы держите депозиты в западных финансовых учреждениях, все это формы внутренних денег, которые вы не контролируете. Кто-то должен это вам. И эти вещи могут быть санкционированы ».

«Если центральный банк находится в такой ситуации и валюта находится под давлением, может ли когда-нибудь возникнуть необходимость привязать вашу валюту к чему-либо? Как золото? Я думаю, что все эти вопросы должны быть в центре внимания», — добавил он, забыв упомянуть биткойн и другие криптовалюты, которые целое поколение теперь считает цифровым золотом.

«Не знаю, дойдет ли до этого, но если дела пойдут хуже, можно было бы в принципе перепривязать рубль к куче золота, потому что в таких ситуациях нужен якорь», — сказал он, вторя тому, что мы годами говорили, а именно, что в случае, если Россия действительно хочет вырваться из нынешнего мира «долларовых резервов», она должна представить валюту, обеспеченную золотом, которая поддерживается китайским юанем, который затем также объявит об открытии он становится обеспеченным золотом.

Другие также разделяют это мрачное мнение: несколько дней назад бывший стратег Societe Generale Дилан Грайс, который с тех пор основал Calderwood Capital, назвал недавние шаги «оружием» денег. «Вы можете разыграть карту только один раз», — написал он в Твиттере. « Китай сделает своим приоритетом не нуждаться в долларах, прежде чем идти на Тайвань. Это поворотный момент в денежной истории».

Аналогичное предупреждение было сделано Стивеном Энгландером, бывшим главой Citi по валютным операциям и нынешним управляющим директором Standard Chartered Bank.

«Это очень долгосрочная вещь, так что ничего немедленного или даже говорить о двух-трехлетней основе, но если то, что мы видим, является демонстрацией силы экономической и финансовой силы, логичный ответ, если есть Риск того, что вы окажетесь на принимающей стороне, заключается в том, чтобы посмотреть, что вы можете сделать, чтобы иммунизировать себя», — сказал он. «Как ни странно, может быть второй ответ — что, по сути, ваш потенциальный экономический враг импортирует от вас, и что вы можете сделать, чтобы оказать максимальное влияние на их экономику и наименьшее — на вашу ».

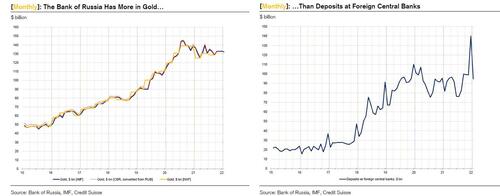

Конечно, это не стало неожиданностью для России, которая лихорадочно избавилась от своих долларовых резервов «внутренних денег», в том числе, согласно официальным данным, в 2018 году сбросила все свои казначейские облигации США и накопила рекордные запасы золота в процесс. На самом деле, как отметил Позар на выходных, « у Банка России сейчас больше золота, чем депозитов в иностранных центральных банках!»

Другой бывший стратег Citi, Брент Доннелли, который сейчас руководит Spectra Markets, согласился с Позаром: «В совместной игре имеет смысл более глобальная торговля и накопление валютных резервов». противником и может быть заморожен или испарен по усмотрению этого противника… Глобальная торговля и накопление валютных резервов имеет… меньше смысла».

Но в то время как все большее число стран, особенно те, которые остаются идеологически связанными с Россией, такие как Китай и Индия, могут стремиться тихо — и не так тихо — отказаться от доллара, они сталкиваются с другой проблемой: им нужно будет конвертировать эти триллионы в долларах во что-то, и пока пул потенциально подходящих активов остается ограниченным. Опять же, если кто-то хочет полностью избежать фиатной системы — поскольку внутри системы каждый отдельный актив является чьим-то обязательством и наоборот — ему нужно искать убежища снаружи, т. е. в нефиатных активах.

Здесь золото является наиболее очевидным кандидатом, хотя, как отмечает Блумберг, его доступно очень мало, что, конечно, является узким взглядом — в конце концов, все, что должно произойти, — это переоценить золото, чтобы оно стоило намного дороже. . Между прочим, не кто иной, как экономист Pimco, еще в 2016 году предположил, что для спасения экономики и девальвации доллара ФРС следует покупать золото .

В противном случае правительство США может просто конфисковать все существующее физическое золото и обесценить доллар по отношению к нему, подобно тому, как Рузвельт сделал печально известный указ 6102.

Так начнет ли ФРС покупать золото на открытом рынке? Мы сомневаемся в этом... но так же, как сейчас внимание обращается на «регулирование» (читай, запрет) криптовалюты, чтобы не допустить, чтобы российские олигархи использовали ее для обхода санкций, само собой разумеется, что следующей точкой срабатывания, поскольку фиатная система продолжает свое неумолимое путь к окончательному распаду, будет конфискация всех драгоценных металлов. Это только вопрос времени.

Оценили 16 человек

31 кармы