Крупнейшие фондовые биржи планеты смотрятся абсолютно жалко, ничтожно по сравнению с китайской фондовой биржей (Shanghai SE). Я уже ранее писал, что в Китае надут крупнейший в 21 веке пузырь, теперь он лопается. Но также я упоминал, что обороты торгов немыслимые, не приведя более конкретные данные по всей бирже.

Теперь привожу. За май 2015 года оборот торгов акциями национальных компаний на Shanghai SE составил 2.68 трлн долл. Чтобы лучше представлять масштаб сообщу, что совокупный оборот акциями на Московской бирже составил в мае 11.7 млрд долл – это в 230 раз меньше, чем в Китае. А за первые 5 месяцев 2015 в России лишь 65 млрд. В Китае за час (!) торгов активность больше, чем в России за месяц.

Ранее, считавшиеся центром мировой ликвидности – американские NYSE (1.17 трлн) и NASDAQ (800 млрд) даже рядом не стоят. Крупнейшие биржи Европы - London Stock Exchanges (207 млрд) и Euronext (155 млрд) на дне. Основная биржа Японии - Japan Exchange Group Tokyo всего лишь пол триллиона.

Справедливости ради стоит отметить, что годом ранее обороты торгов в Китае были несопоставимо, кратно меньше – от 190 до 300 млрд долл. За первые 5 месяцев 2014 совокупный оборот торгов акциями на фондовой бирже в Китае был 1.28 трлн (6 трлн у NYSE), а в 2015 уже 9.3 трлн (6.5 трлн у NYSE)! Основной импульс пришелся на ноябрь, а наиболее значительный рост объема торгов с апреля. Эти данные месячные, по предварительным текущим данным обороты торгов в июне-июле бьют новые рекорды. Забавно, что активность на рынке в Китае в 2011-2012 была плюс-минус на уровне Европы и Японии, но значительно – в 6-8 раз уступая США. Теперь впереди.

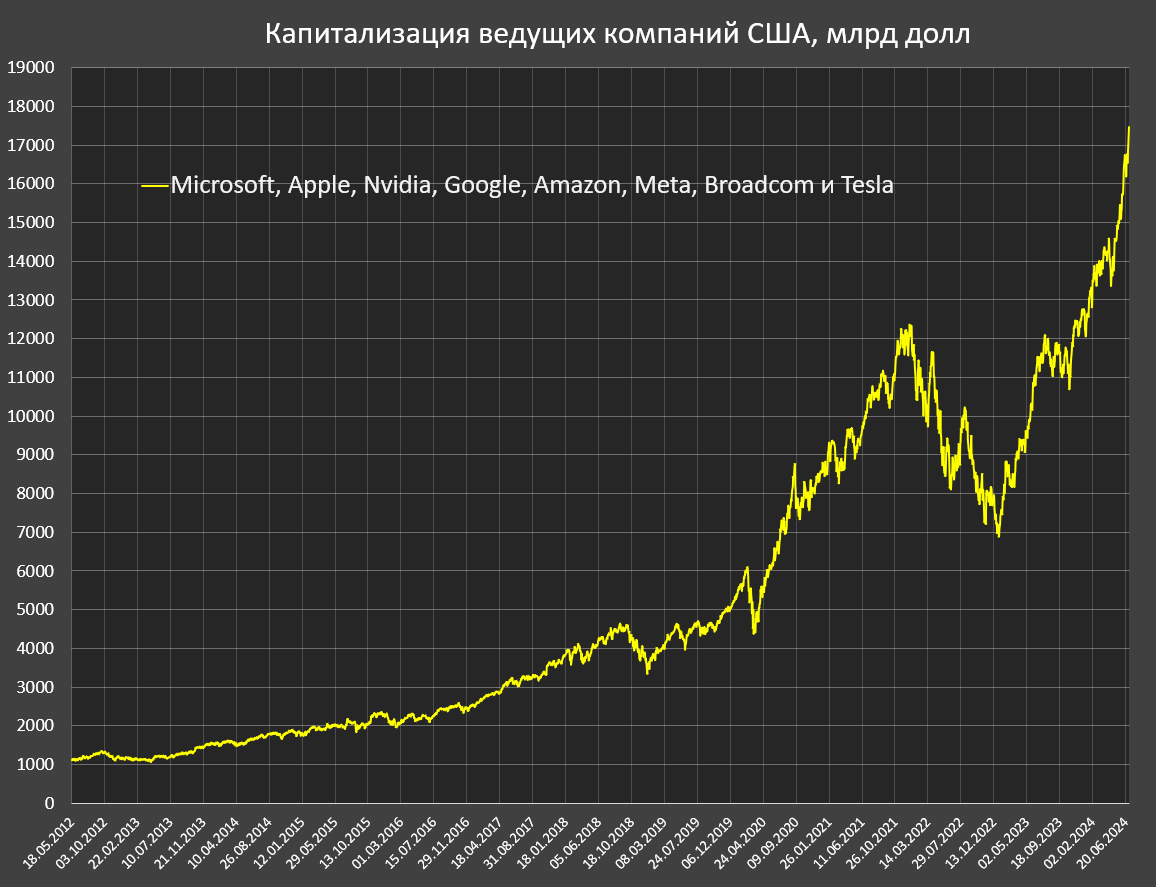

Темпы роста капитализации рынка угрожающие.

Если не в абстрактных индексах, а в деньгах, то речь идет о почти 6 трлн долл для Shanghai SE. В 2012 году акции на шанхайской бирже были по капитализации, как на европейской Euronext, а недавно на пике почти в два раза дороже. Еще немного и могли бы достать до NASDAQ, если бы не коллапс пузыря.

Ниже данные по самым торгуемым компаниям планеты. Обороты торгов приведены за день в среднем за последние 30 торговых дней для выбранной компании.

В списке нет ни одной европейской компании. Только Китай и США. Еще для сравнения. В настоящий момент две самые торгуемые компании России – Газпром (56 млн) и Сбербанк (112) имеют обороты в десятки раз меньше, чем топ китайских или американских компаний. В таблице видно, что самая ликвидная акция планеты – это Apple с дневным оборотом до 5 млрд долл и капитализацией 724 млрд !

Говоря о пузыре в Китае, следует отметить крайне важное фундаментальное отличие от пузыря в США или Японии, например. Рост рынка в Китае был подкреплен и обеспечен в первую очередь сверх масштабным интересом к рынку со стороны частных и независимых инвесторов, большая часть их которых (до 95%) раньше не имели отношения к рынку. Другими словами, это классическое ралли дураков.

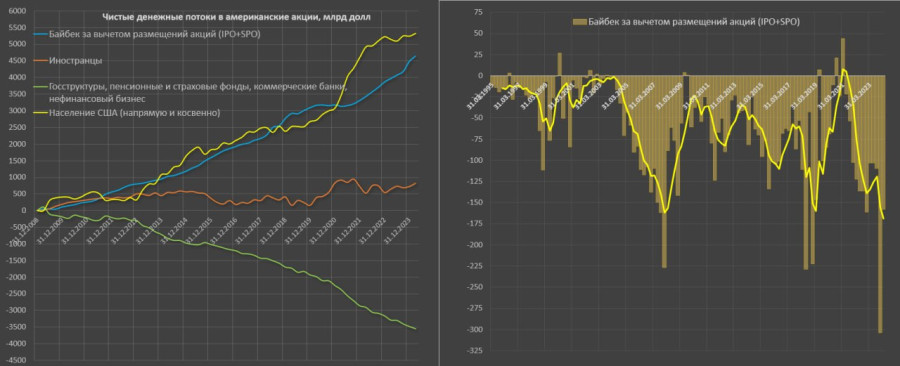

В США совсем по-другому. Ралли было обеспечено или точнее сказать фундамент был положен сговором крупнейших операторов торгов, олигархов, хэдж фондов, первичных дилеров и, разумеется, ФРС. Суть сговора сводилась к тому, чтобы повысить капитализацию рынка до такого уровня, чтобы с одной стороны запустить самоподдерживающий рост и устойчивость, а с другой стороны частично трансформировать ралли на рынке в реальный мир. Это не считая, разумеется, выправления своих балансов. Так называемое принудительное раллирование рынков.

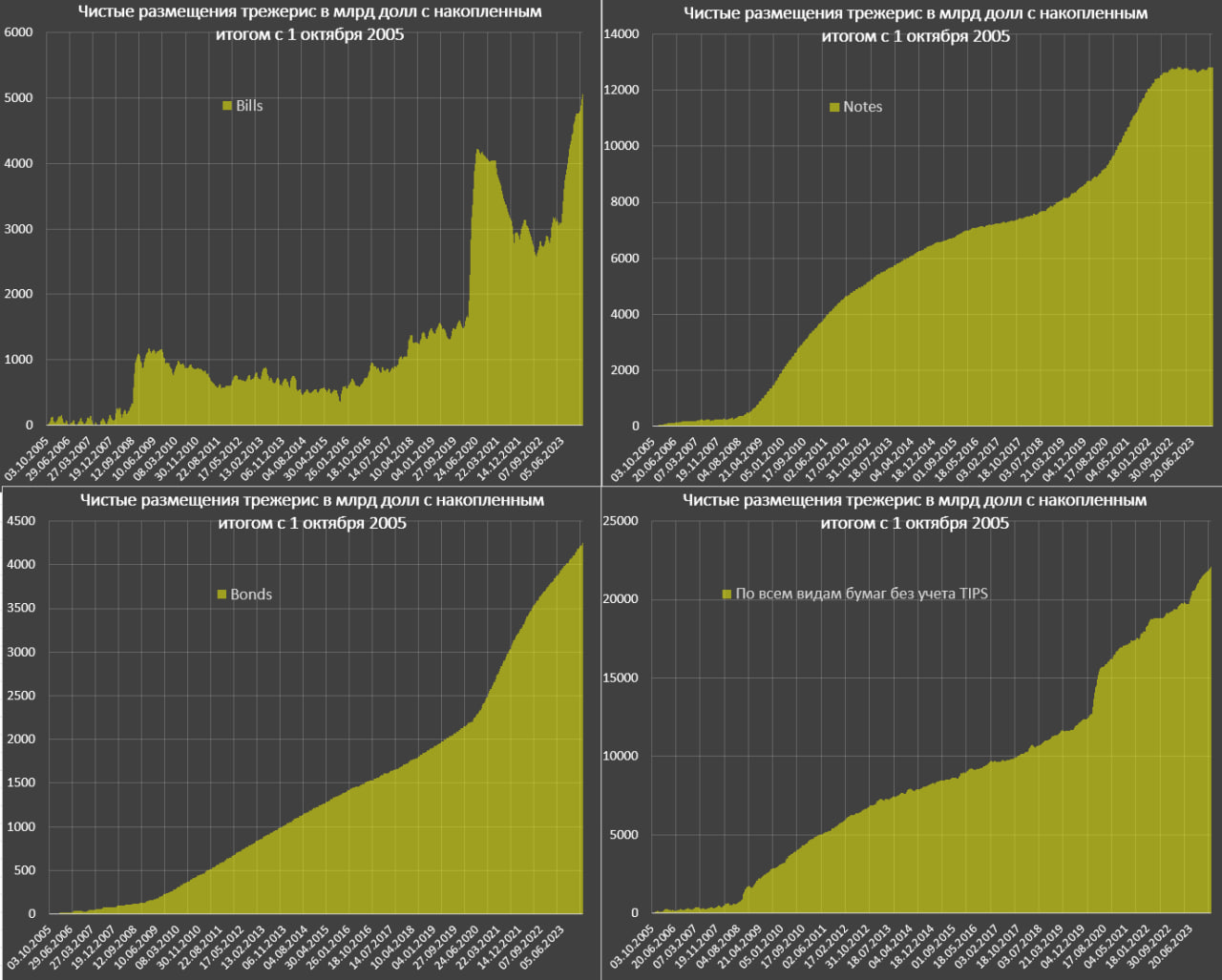

Что касается самоподдерживающего роста. ФРС и дилеры создали такие условия, чтобы вложения в акции не имели альтернативу в среднесрочной перспективе, принудительно выдавливая инвесторов из денежных и долговых рынков, как через масштабную скупку ценных бумаг по линии QE, так и через нулевые процентные ставки.

В отсутствии точек приложения капитала и при нулевых ставках в условиях стабилизации внешнего информационного фона, ликвидность рано или поздно перераспределяется в фондовый рынок. Если при этом тренд рынка стабильный и положительный, то поддержка рынка, так или иначе гарантируется, по крайней мере, на среднесрочном интервале. По сути, задачей первичных дилеров и ФРС было создать триггер, показать направление рынку, а дальше в работу включались инвестиционные, хэдж фонды, пенсионные и страховые фонды.

Было ли вовлечение в рынок частных инвесторов? Нет, не было и даже близко. Это ралли, если так можно сказать, профессионалов за деньги и под прикрытием ФРС без участия горячих спекулятивных денег частных инвесторов. Именно по этой причине тренд ровный, без разрывов, волатильность низкая, а устойчивость высокая. Удержится ли вся эта конструкция? В долгосрочной перспективе, конечно нет. Коллапс также неизбежен, но форма и характеристика коллапса будет несколько иной, чем в условиях стандартного пузыря.

Что касается трансформации ралли в реальный мир. Если вам неизвестно, какими категориями мыслят руководители банков и ЦБ в США в контексте важности и влияния фондового рынка, то сообщу. Фондовый рынок является центральным и важнейшим звеном в механизме глобальной экономики и фин.системы, на него замыкаются крупнейшие капиталы и рынок является определяющим в контексте принятия важнейших экономических и политических решений. Поэтому его поддерживают всеми возможными средствами.

Так вот, в теории ралли должно создать с одной стороны положительные ожидания, тем самым стимулируя инвестиции компании, а с другой стороны напрямую влиять на спрос. Логика такая. Есть некая условная престарелая семья (Джон и Келли). Имеют они вложения в ценные бумаги на 200 тыс баксов, рынок растет на 50%. Прибыль в 100 тыс они снимают и тратят на товары длительного пользования, авто, недвижимость или путешествия. Продают акции Goldman Sachs'у, который получает деньги от ФРС по линии QE. Джон и Келли довольны, Голдман и ФРС тоже. Все довольны. Это теория. На практике несколько иначе. Не вдаваясь в экономические дебри сообщу, что запустить спрос в экономике через ралли на рынке не получилось, не считая очень узкого и ограниченного влияния на определенный круг лиц и товаров.

Возвращаясь к Китаю стоит отметить, что ралли носит именно горячий, спекулятивный характер ажиотажного типа. На это повлияли несколько факторов.

1. Условная ликвидация или вымывание первого поколения инвесторов, участвующих в пузыре 2007. Появилось новое поколение инвесторов, которым неведом страх и разочарование на рынке. Они не получили прививку от жадности и алчности.

2. Попустительство денежных властей и брокеров, которые с одной стороны закрывали глаза на образование чудовищного левереджа на рынке, а с другой стороны всячески способствовали этому, стимулируя рост рынка через кредитование частных инвесторов.

3. Замедление роста реальной экономики. Как и в США, рост рынка в Китае происходил тем сильнее, чем хуже дела в экономике. Опять же, не вдаваясь подробности, отмечу, что темпы инвестиционного, промышленного и обще экономического роста в Китае самые низкие за 20 лет. При навесе чудовищного кэша и при минимизации точек приложения капитала не остается ничего другого, как абсорбировать кэш на рынке. Если раньше все деньги вкладывались в развитие экономики, то по мере перепроизводства и инвестиционном насыщения деньги начали уходить в рынок. В принципе, это стандартная практика.

4. Накопление первичного финансового капитала. Ни одно ралли не происходит без определенного навеса избыточного кэша, не находящего применение в реальной экономике. Сверх сильный экономический рост привел к появлению среднего класса в Китае весьма многочисленного, сравнимого с населением Франции, Германии и Великобритания вместе взятых. Это грозная сила. У них (китайцев) есть деньги, несколько пресыщен спрос на товары и услуги, ну и алчность, азарт, желание легкой наживы.

5. Длительный застой рынка и низкая база. Китайский рынок лежал в полуобморочном состоянии достаточно долго (с 2009 по 2014). 5 лет достаточно, чтобы создалась возможность для прорыва.

6. Появление открытых и простых электронных торговых терминалов для всего спектра устройств – от ПК до смартфонов. Рост доступности рынка для широких масс.

Что касается последствий китайского пузыря на глобальную фин.систему. Не смотря на то, что обороты торгов рекордные, а капитализация сопоставима с США, но все же последствия не будут столь драматическими. Причина в исключительно низкой интеграции китайского рынка в глобальную финансовую систему. В США наоборот. Для банковской системы Китая последствия также ограниченные, т.к. непосредственно банки там не участвовали, опять же в отличие от США. Брокеры с частичным финансирование от банков? Да. Но мощных инвестиционных контор уровня JPMorgan или Goldman Sachs там нет еще.

Пострадают в основном частные инвесторы и брокеры. Последствия будут тяжелыми и долговременными. Коллапс пузыря может привести к ряду жестких политических заявлений, ограничению торговли и так далее. Вовлеченность населения в торговлю действительно огромна (на китайской бирже за месяц в десятки раз больше новых участников регистрируются, чем на NYSE!), но в данный момент я бы не стал переоценивать последствия. Несмотря на их локальную тяжесть, глобально Китай устоит. Однако, следить за всем этим интересно.

Гораздо важнее, как мне кажется масштабность Китая с финансовой стороны. Китай становится самым ликвидным рынком планеты, причем почти на 100% обеспечивая эту ликвидность за счет внутренних резервов. А что будет, если Китай начнет экспансию, подавляя значимость доллара, одновременно завоевывая признание и интеграцию юаня? Вот тут то можно развернуться.

Акции на шанхайской бирже грохнулись более, чем на 30% от пиков месячной давности, обороты совершенно немыслимые… Недавно за 1 день Китай потерял в капитализации больше, чем ВЕСЬ рынок России!

Есть ощущения, что гигант просыпается. Вскоре Китай скажет свое веское слово на мировой арене. Тесно ему в своих границах, очень тесно.

Оценили 16 человек

65 кармы