Разовьем теорию денег с отрицательным процентом (предложенную С. Гезеллем) дополнив современными технологиями и механизмом кредитно-денежных отношений и интегрируем в классическую кредитную систему. Это позволит сформировать процентную ставку по кредиту от 4% годовых (не прибегая к эмиссии, без государственного субсидирования процентных ставок) не зависимо от ставки рефинансирования. Предложение Не базируется на принципах политиканства где блага формируется из воздуха для красивого словца. Представленная финансовая модель основана на балансе, что значит если мы хотим в одном месте взять, то в другом придется отдать.

Российская Федерация с точки зрения масштаба территорий и геополитического расположения вобрала в себя культурные ценности западной и восточной цивилизаций.

Начиная рассуждать о успехе Китайской экономической модели с сильным государственным стратегическим планированием, всегда забывают упоминать про уровень ответственности чиновников характерной этой системе и легальной смертной казни. (по индексу коррупции Corruption Perceptions Index Китай находиться на 66 месте, когда Россия на 134 месте в рейтинге стран).

В Российской действительности упор на государственное стратегическое планирование, при отсутствии в правительстве какой-либо ответственности за результат своей деятельности. Грозит знакомым нам повторением ситуации конца 80-годов. Монополизация, выдавливание конкуренции , создание неконкурентоспособной продукции и производств, гипертрофированность целых секторов экономики. Все эти явления характерны для выбранной сегодня государственной стратегии и предшествовали распаду Советского союза.

Принятые антикризисные меры в марте 2022 года с одной стороны позволяет сконцентрировать на внутреннем рынке капитал полученный от продажи товаров и ресурсов на экспорт. С другой стороны, решение центрального банка о ставке рефинансирования перекрывает поступающий капитал для использования в реальном секторе экономики. Правительство взяло на себя ответственность исполнять роль банковского сектора занимаясь адресным субсидированием нужного бизнеса (Открывая доступ к займам узкому кругу лиц). Где конечный выгодоприобретатель государственных субсидий является банковский сектор, а реальный сектор экономики получает незначительный доступ к капиталу. Капитал не находя применения на внутреннем рынке перемещается на иностранные финансовые площадки развивая конкурирующие экономики вместо отечественной.

Задачи.

1. Описать финансовую модель с доступной кредитной ставкой от 4% годовых для всех экономических субъектов, не используя механизм государственного субсидирования.

2. Предложить инструмент противодействия коррупции и контроля финансовых операций;

3. Описать функцию импортозамещения и защиты отечественного бизнеса от конкуренции иностранных корпораций;

4. Выделить инструмент межгосударственной экономической интеграции, посредствам внедрения дополнительной формы денег.

Деньги с отрицательным процентом представляют собой порядок, при котором через каждый условленный период времени остатки средств на расчетном счете уменьшаются на установленный регулирующим органом процент без учета инфляции. В классической депозитно-кредитной системе деньги приносят доход на определенный процент в зависимости от установленной процентной ставки депозитного счета.

Деньги с отрицательным процентом противоречат финансовым принципам банковской системы, разумно применять данную меру не ко всей денежной массе, находящейся в экономике, а ввести в оборот дополнительный денежную форму, на который будет распространятся отрицательный процент. Такая денежная форма уже разработана Центральным банком и находится на этапе тестирования – "Цифровой рубль" (ЦР).

Цифровой рубль с отрицательным процентом (ЦРОП) может стать решением, дополнив инструментарий государственных органов по управлению финансовой системой. Далее рассмотрим работу цифрового рубля в кредитной системе, как налог и возможности цифрового рубля в межгосударственной интеграции.

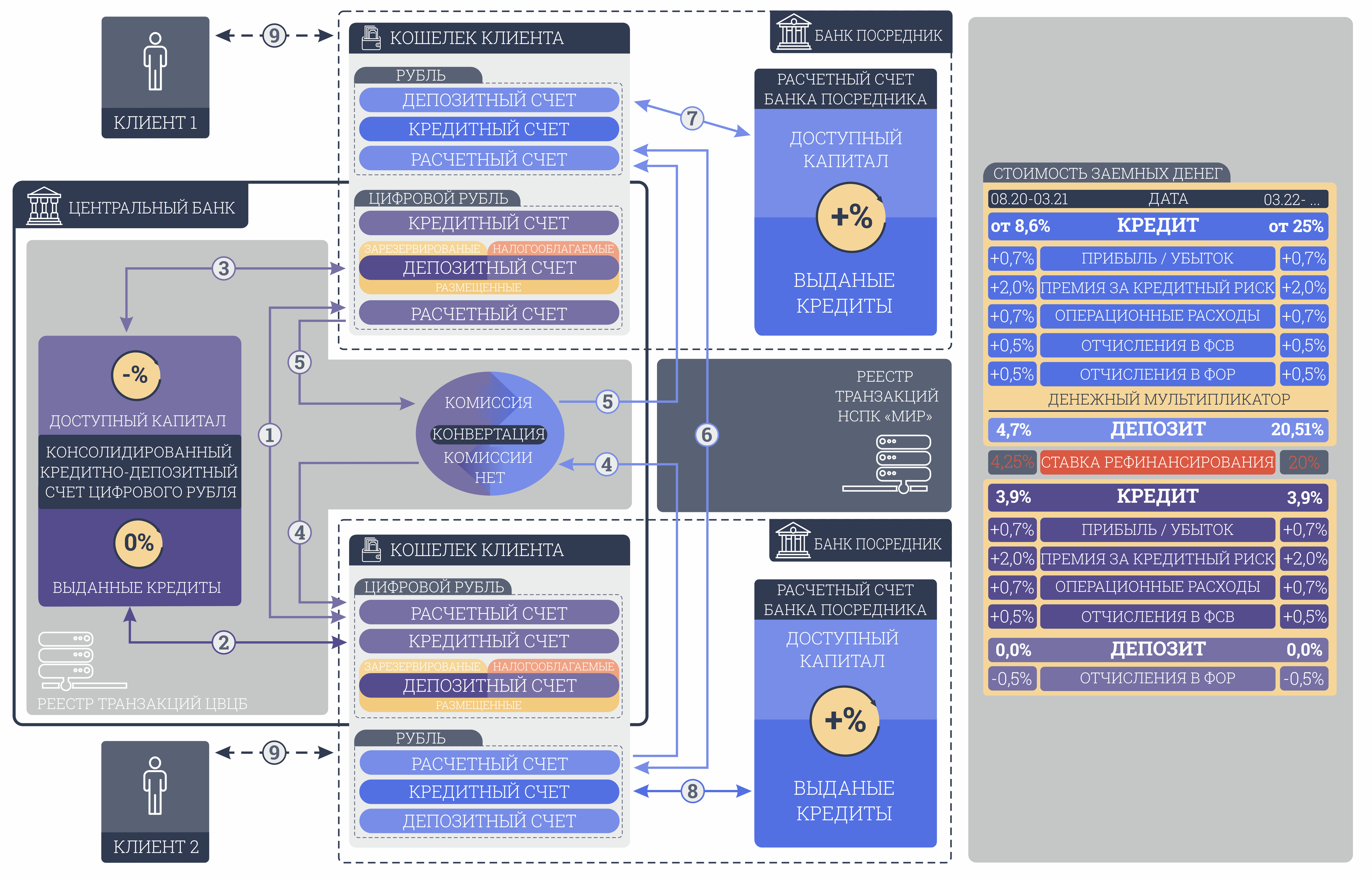

Кредитно-депозитная модель ЦРОП. Цифровой рубль имеет те же возможности хождения что и обычный рубль. Возможность совершать сделки между клиентами платежной системы (1), рассчитываться с государством по всем своим обязательствам налогам, штрафам, размещаться в качестве депозита (3), браться в заем (2), конвертироваться в рублевую форму (5) и обратно (6).

Моделируемая кредитно-депозитная система рассматривает параллельное функционирование отрицательного процента на базе цифрового рубля и классической процентной ставки на базе рубля, в финансовой системе Российской Федерации. ЦРОП исключает накопительную функцию денег и выделят функцию обмена как приоритетную. Выделение функции обмена способствует ускоренной концентрации ЦР на счетах крупных экономических субъектов, что продиктовано принципами капиталистического строя. Соответственно возникает потребность участия временно свободных активов цифрового рубля в кредитно-депозитных отношениях.

Модель ЦРОП базируется на иных принципах мотивации привлечения капитала на кредитный рынок. Деньги с отрицательным процентом с точки зрения финансов обесценивающийся актив. Если в данный момент времени владелец ЦР не располагает возможностью инвестировать в реальный сектор экономики для получения прибыли, то ему будет привлекательна возможность на время передать обязательства по уплате отрицательного процента разместив на депозитном счете до востребования под 0%.

Возможность передавать временно свободные активы под заем вместе с обязательствами по уплате отрицательного процента обеспечит привлечение депозитов в кредитную систему ЦР. Заемщик берет деньги под какие-то нужды или продукты и не владеет на прямую ЦР, то он не обременен дополнительной обязательствами кроме уплаты основного тела долга и комиссионных банку.

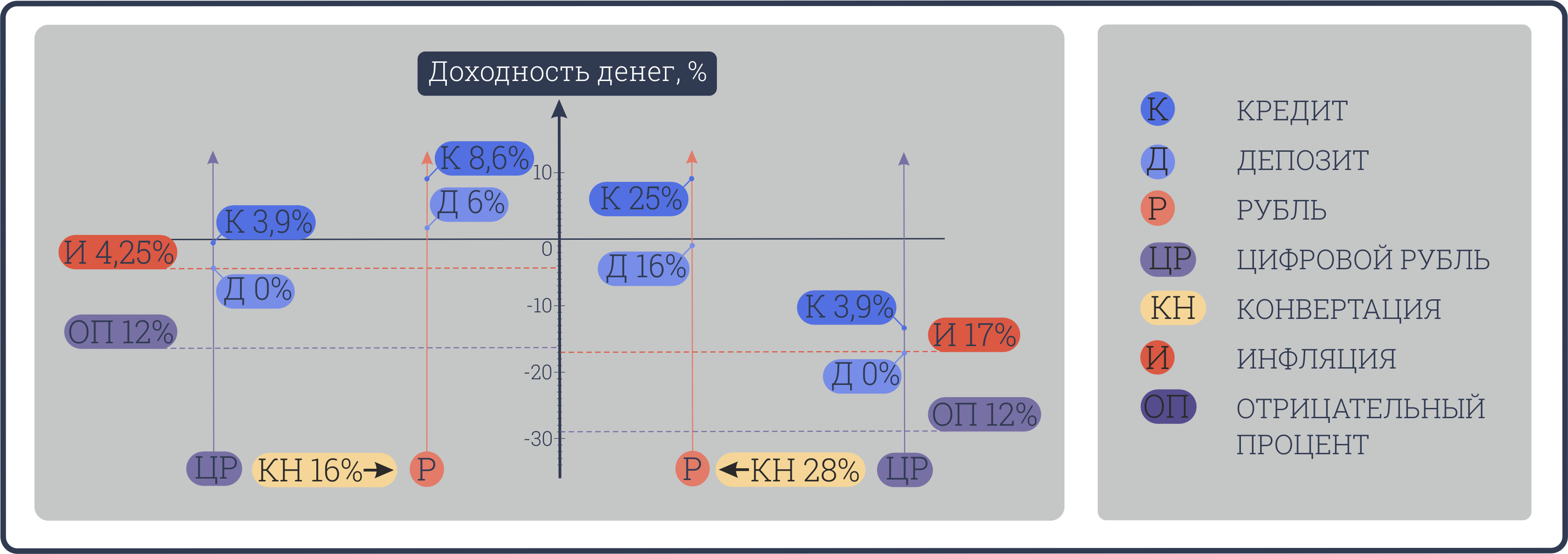

В системе ЦРОП ставка депозита в 0%, минимальный спред между кредитной и депозитной ставками 3,9%. Ставка рефинансирования не влияет на стоимость кредитного предложения в ЦРОП, значит минимальная кредитная ставка всегда будет стабильна.

Отметим чтобы обеспечить функционирование классической рублевую кредитной системы необходимо разделить кредитный рынок, где цифровой рубль будет обслуживать долгосрочные низко рисковые кредиты, а за рублем останутся краткосрочные займы, средние и небольшие суммы.

Где цифровой рубль невозможно использовать? ЦРОП противоречит принципам функционирования классических финансовых институтов, а значит исключает использование на фондовом рынке и ограничивает прямое использование коммерческими банками и другими смежными сегментами финансового рынка, где классическая процентная ставка играть ключевую роль. Цифровой рубль моделируется под использование исключительно в реальном секторе экономики.

Роль коммерческих банков. Обусловим что все ЦР существуют только на платформе цифровой валюты центрального банка. Как постоянно обесценивающийся актив цифровой рубль не интересен для коммерческих финансовых организаций, поэтому необходимо избавить их от прямого владения цифровым рублем. Соответственно открывая все счета клиентов необходимые для операций с цифровым рублем на платформе ЦВЦБ. Все ЦР физически находятся на платформе цифрового рубля центрального банка. А банки посредники выполняют функции агентов по обслуживанию счетов ЦР. За коммерческими банками остаются предоставление клиентам спектра услуг банкинга (9): доступ к счетам и операциям, выписки по счетам, предоставление информации по банковским продуктам, заявки на открытие депозитов, получение кредитов, банковских карт, внутренние переводы на карту банка, переводы на счета в других банках конвертацию средств, личный кабинет для управления услугами и т. д.

Консолидированный кредитно-депозитный счет ЦР (ККДС). Подразумевает совокупность всех депозитных счетов цифрового рубля на балансе в Центральном Банке Российской Федерации. В отличии от рублевой системы где все размещённые клиентами средства числятся на балансе обслуживающего банка, в системе ЦР все денежные активы и долговые обязательства размешены в платежной системе ЦВЦБ. Данный счет исключит прямое взаимодействие коммерческих банков с финансовой системой ЦР и долговых обязательств, возникших в процессе кредитно-депозитных операций на базе ЦР.

Функционирование ККДС. Клиент имеет возможность разместить временно свободные средства на депозитном счете, фактически эти средства перемещаются на баланс ККДС (3), далее резервируются для выдачи кредитов (2). Коммерческие банки на равных условиях в порядке очереди могут резервировать необходимые суммы для последующей выдачи кредитов реальному сектору экономики.

Контролирующий орган регулирует максимальную сумму резервируемых кредитов на уровне 80-90% от всех размещенных депозитов, учитывая волновые колебания потребности в снятии средств с депозитных счетов. Задача регулирования, обеспечить условие, позволяющее снимать средства с депозитных счетов «до востребования» (3). В случае возникновения ситуации, когда все размещенные депозитные средства использованы в экономике возврат происходит с поступлением средств от погашения ранее выданных кредитов или размещением новых депозитов на балансе ККДС. Снятие ЦР с депозитного счета стоит первым в очереди перед операциями по резервированию для нужд кредитования.

Совокупная доля зарезервированных под кредиты средств будет равномерно распределятся на всех депозитных клиентских счетах системы, так и внесение дополнительных депозитов будет уменьшать баланс зарезервированных средств на всех депозитных счетах. Всю информацию по депозитным счетам и доли кредитного резервирования, клиенты смогут увидеть на депозитных счетах в банковских приложениях в режиме реального времени.

Таким образом в системе ЦРОП реализуется перераспределение активов в те места реального сектора экономики где есть их необходимость с использованием коммерческих банков в качестве агентов.

Отстранив коммерческие банки от прямого распоряжения деньгами в совокупности с контролем финансовых потоков:

Ограничит ситуации не добросовестного исполнения обязанностей топ менеджмента банков;

Исключит необходимость Центрального Банка в санировании коммерческих банков;

Исключит возможность коммерческих банков выводить капиталы для обогащения на иностранных финансовых инструментах и рынках;

Повысит репутацию надёжности у клиентов к банковской системе.

Банковская эмиссия и инфляция. Поскольку ЦР и все долговые обязательства, сгенерированные ЦР размещены на балансе ЦВЦБ, банки не получат возможности кредитоваться под залог долговых обязательств, что исключит возможность банковской эмиссии (банковского мультипликатора). Исключение денежной эмиссии при инвестициях в реальный сектор экономики в широком временном диапазоне создаст денежный дефицит и спровоцирует дефляцию.

Утверждение что: на начальном этапе ускоренная оборачиваемость цифрового рубля потенциально спровоцирует инфляцию. Данный тезис верен если экономика насыщена деньгами. В Российской экономикой ситуацией проводимая политика ЦБ формирует постоянный дефицит капитала. (в сравнении с развитыми странами ВВП = денежной массе или Китая или Японии где денежная масса больше ВВП в несколько раз). Значит постепенное наполнение экономики ЦР не спровоцирует рост инфляции.

Есть и другой аргумент денег с отрицательным процентом как источника инфляции: в долгосрочной перспективе ЦР обременяет закупаться в прок не нужными товарами (что бы не терять деньги), провоцируя дефицит и инфляцию. Контраргумент, только часть денежной массы в форме ЦР соответственно только часть доходов поступает клиентам в ЦР, что определяется достаточностью в операционных деньгах. Там, где происходит скапливание ЦР есть возможность перераспределения через кредитную систему.

На схеме представлена соотношение доходности денег в зависимости от текущих темпов инфляции (4,25% слева, 17% справа). Ставка рефинансирования привязана в диапазоне + - 3% от уровня инфляции.

У инфляции и отрицательного процента природа обесценивания денег различна. В случае с инфляцией обесценивание денег выражается через удорожание товаров по отношению к деньгам. В случае с отрицательным процентом обесценивание происходит через вычитание остатков на счете при сохранении наминала стоимости денег. Поскольку отрицательный процент будет заложен в стоимость производимых продуктов как и прочие налоги, то в скором времени произойдет выравнивание цен с учетом нагрузки отрицательного процента.

Конвертация. ЦРОП с описанными параметрами по сравнению с другими валютами обладает меньшей экономической привлекательностью, при отсутствии регулирования система столкнется с постоянной конвертацией и оттоком капитала из цифровой формы в обычную. Для преодоления данной проблемы необходим валютный контроль через установление комиссии, сводящий на нет экономическую выгоду от конвертации.

Комиссия должна учитывать - ставку оборотого налога и инфляцию. Для снижения устанавливаемой комиссии поспособствует возможность конвертации цифрового рубля исключительно в национальную валюту. Если денежные ресурсы планируется вывести из страны потребуется еще одна конвертация из национальной валюты в иностранную. Что позволит сэкономить несколько процентных пунктов на первичной конвертации без ущерба интересов национальной экономике.

Комиссия за конвертацию сыграет роль повышения конкурентоспособности отечественного бизнеса и стимулирует производителей к импортозамещению т. к. приведёт к удорожанию всех сделок за пределами платформы.

Контроль конвертации. Задача контролирующего органа не допускать утечек ЦР в местах, не предусмотренных системой. На уровне государственных возвратов налогов и пошлин должно учитываться в какой форме был уплачен налог. На уровне кредитных организаций необходимо отслеживать какая часть кредита выданная в ЦР была конвертирована это позволит предвкушать растраты топ менеджментом.

Интерес черного рынка к предоставлению услуг конвертирования в обход официальных механизмов конвертации не станет существенным дестабилизирующим фактором. Во-первых, цифровой рубль придётся пускать в оборот. Во-вторых, систематический крупный отток в закрытой системе с безналичным расчетом можно эффективно отслеживать.

ЦРОП в налоговой системе. Существует предположение что деньги отрицательным процентом является источником обесценивания денежной массы, так как налоговой базой является денежная масса. Это утверждение справедливо если мы не возвращаем обратно в экономику вырученные средства. В противном случае данная теория применима к любому налогу, изымающему в пользу государства часть денежной массы.

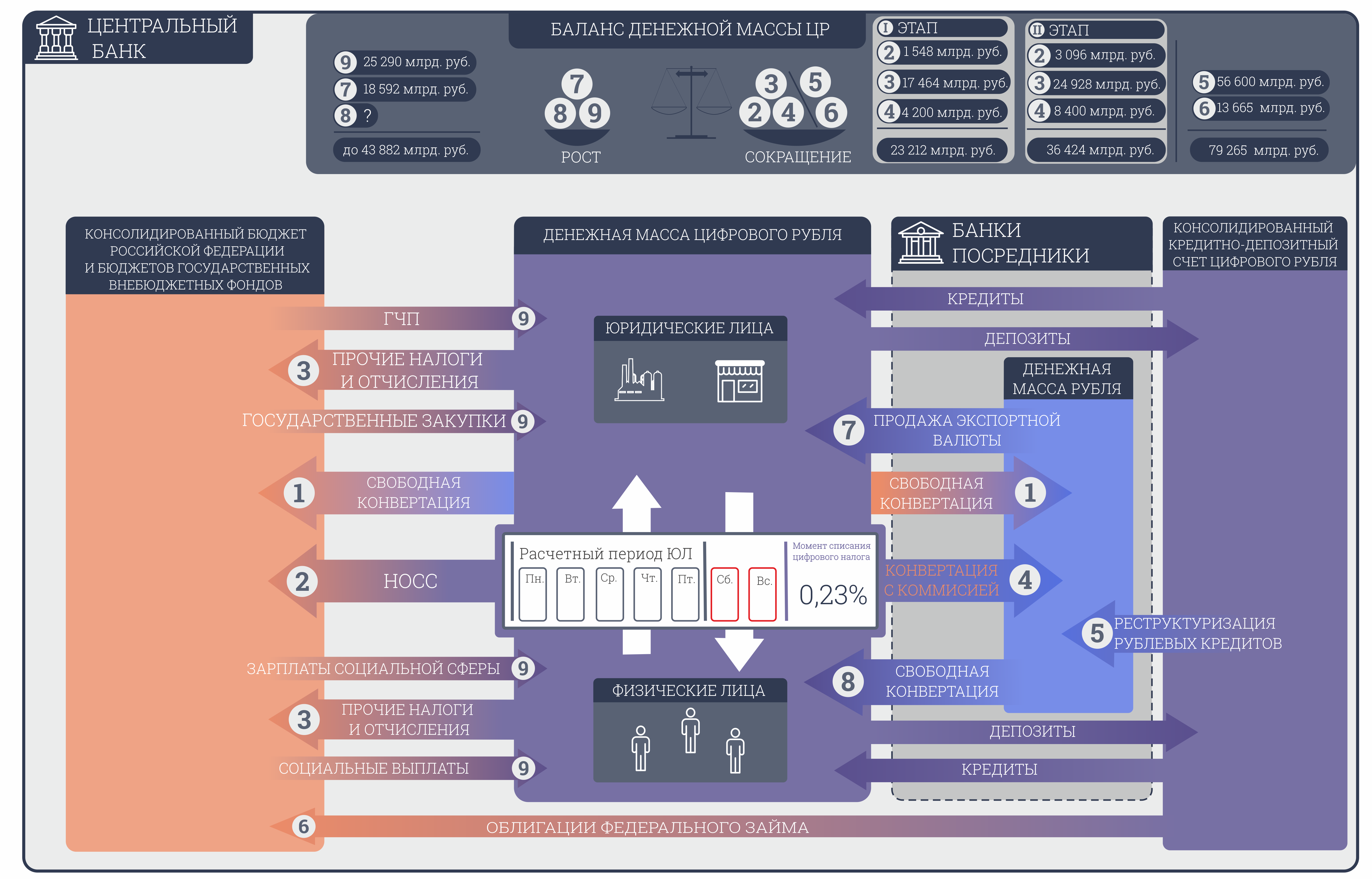

Рассмотрим отрицательную процентную ставку как разновидность налога. В качестве налоговой базы выступает остаток средств на счете клиента ЦР. Ориентируясь на налоговую базу можно определить название «налог на остаток средств на счете» или НОСС. Доходы от НОСС напрямую зависят от денежной массы цифрового рубля, находящегося в обороте.

В качестве налогового периода взята одна рабочая неделя. То есть в конце каждой недели (в полночь с воскресенья на понедельник) со всех остатков на счетах клиентов будет списываться чуть больше 0,23%. В пересчете на количество недель в году мы получим ставку НОСС в 12% годовых.

Ставка в 12% годовых при доле ЦР в денежной массе 50%, позволит привлечь 3 096 млрд. рублей (в цифрах 2020 года) в виде дополнительных налоговых поступлений. Основываясь на сбалансированности доходной и расходной части консолидированного бюджета все дополнительные доходы, поступившие в бюджет от НОСС, будут рассмотрены в качестве замещение менее эффективных налогов и с целью ослабить налоговое давление в тех местах где налоговое давление избыточно.

Использование размера цикла, равного неделе, выбрано по следующим причинам:

Во-первых, это связанно с зарплатным циклом финансовой рабочей недели, где банки традиционно не осуществляют обслуживание юридических лиц по выходным. Когда работник получил в конце рабочей недели зарплату у него есть возможность распорядиться за выходные своими средствами, полученными в ЦР.

Во-вторых, циклы взаиморасчетов между предприятиями составляют около 40 дней. Имеется виду период с момента выполненной работы подрядчиком и оплаты за работу заказчиком. Недельный цикл стимулирует предпринимателей в качестве оптимизации НОСС сократить период расчетов. Что в масштабе всей экономики стимулирует деловую активность.

НОСС по своему воздействию на экономику можно сравнить с прогрессивной шкалой налога на прибыль организаций. В НОСС чем больше скапливается цифровых рублей на счетах, тем больше налога необходимо заплатить. И в отличии от налогов на прибыль организаций где внедрение прогрессивной шкалы не способствует увеличению налоговых доходов, а стимулирует компании еще больше прибегать к оптимизации налога.

При использовании НОСС где все расчеты проводятся на одной платформе, и конвертация регулируется заградительной комиссией оптимизация возможна лишь через оптимизации финансовых потоков организации. Из чего можно сделать заключение что НОСС пассивно стимулирует антимонопольное регулирование, так как заниматься оптимизацией финансовых процессов гораздо легче в маленькой организации чем в большой.

Баланс. Что бы обеспечить жизнеспособность данной системы учтем все точки входа и выхода ЦР и сбалансировать объём денежной массы ЦР обращающегося в экономике.

На схеме Фиолетовым цветом выделена часть денежной массы цифрового рубля находящемся в текущем обороте с активной отрицательной процентной ставкой. Денежная масса ЦР разделена на две части. Первая часть ЦР находящиеся в непосредственном обороте. Вторая ЦР как временно свободные активы, расположенные на депозитных кошельках. Части связанны между собой кредитно-депозитными операциями.

Оранжевым цветом выделены ЦР в пассивной стадии. Когда деньги находятся на бюджетных счетах к ним, перестает применяться отрицательный процент, как только происходит переход цифровых рублей на коммерческие счета или счета физических лиц отрицательный процент учитывается вновь.

Синим цветом обозначается денежная масса в рублёвом эквиваленте.

Ключевым показателем баланса системы является доля денежной массы ЦР с активной отрицательной ставкой (фиолетовый цвет) в общем объеме денежной массы. Для удобства расчетов во время нахождения ЦР на бюджетных счетах они учитываются в общей денежной массе как рубли. Это необходимо для прогнозирования стабильного притока поступлений от НОСС. В момент нахождения ЦР на балансе консолидированного бюджета регулирующий орган может прибегать к свободной конвертации (из ЦР в Рубль и обратно в ЦР), для достижения целевой доли ЦР в денежной массе.

Исходя из представленной схемы финансовых потоков. Чем больше разница между наполнением и уменьшением денежной массы, тем быстрее будет наполнятся консолидированный кредитно-депозитный счет и быстрее происходить оздоровление кредитной системы, где реальный сектор экономики получит необходимые доступные финансовые ресурсы.

Уровень сокращения (кредитно-депозитный 5, 6) предназначен для регулирования консолидированного счета, где помимо использования средств для выдачи кредитов. Регулирующим органом будут резервироваться суммы для реструктуризации выданных кредитов (5) с государственным субсидированием процентных ставок. Процентная ставка ЦР заместит выделяемые из бюджета средства на субсидирование кредитных ставок. Так же государственный бюджет получит возможность производить заимствования по лини ОФЗ (6) по минимальной ставке в 0% годовых. Что также ослабит нагрузку на бюджет. Сумма второго уровня расходов представляет совокупные обязательства по кредитам населения и бизнеса. Помимо возможности реструктуризации на такую же сумму можно расширить национальной кредитный портфель. Этому поспособствует доступность процентной ставки и ее стабильность и потенциал роста кредитования по сравнению с развитыми странами может увеличиваться в несколько раз.

Баланс доходов и расходов согласно расчетам будет достигнут при достижении доли денежной массы ЦР на уровне 50%. Потенциал роста кредитно-депозитного рынка из-за особенностей управления Центрального Банка велик. Даже при максимальной положительной разнице доходы минус расходы притока денежной массы, наполнение кредитной системы ЦР составит более 10 лет.

На первом этапе для снижения расходов государственного бюджета, из средств кредитно-депозитного счета в первую очередь необходимо рефинансировать уже выданные кредиты с участием государственного субсидирования. Ко второму этапу произойдет полное замещение кредитов с государственным субсидированием, и большая часть будет приходиться на наращивание кредитных портфелей коммерческими банками.

Международная экономическая интеграция. В ситуации, когда правительство РФ было вынужденно ужесточить валютный контроль, установив комиссию на конвертацию рубля. Это одновременно сказалось и на торговых отношениях с союзными государствами в рамках единого экономического пространства. Создав дополнительный барьер между рынками стран.

Наличие дополнительного денежного агрегата с наличием заградительной комиссии можно рассматривать как защиту национального рынка, так и источник международной интеграции. Расширяя применение цифрового рубля в дружественных странах и установление единого валютного контроля в виде комиссии за конвертацию позволит сформировать единое финансовое межгосударственное пространство и вывести торговые отношения на новый уровень.

Цифровая форма ЦР позволяет проводить конвертацию из одной национальной валюты в другую в автоматическом режиме при проведении операций. Так, например, при проведении операций между странами совершая покупку в рублях на счет клиенту в Белоруссии будут зачислятся сконвертированные белорусские рубли. Так и во время путешествий гражданам разных стран внутри экономического союза не придется заботится об обменных курсах и поисках выгодных обменников. Централизованная организация обмена межгосударственных валют позволит предложить минимальный спред между покупкой и продажей. Отсутствие посредников в обменных операциях приведет к удешевлению операций обмена. Повышая торговый потенциал. Цифровой рубль станет межгосударственной единой валютой с возможностью сохранить национальные уровень цен, название денег, и независимость экономической системы каждой отдельной страны.

Прогнозируемые эффекты, видение результата реализации идеи:

Модель цифрового рубля с отрицательной процентом (в 12% годовых), позволит сочетать в нашей экономике политэкономический опыт запада и востока. Контроль за движением финансовых потоков внутри платформы ЦБЦР с эффективным ограничением конвертации сделает прозрачным движение бюджетов и позволит пресекать противозаконную деятельность на корню, не прибегая к крайним мерам ответственности практикуемой на востоке. Возможность осуществлять полный контроль за расходом бюджета (через инструмент маркировки денег) способствует большей свободе принятия решений на местах и способствует передаче части полномочий вниз по вертикали власти, где уникальность условий часто не позволяет обобщать законы, а требует учета специфических особенностей каждого субъекта федерации в отдельности. Снижая нагрузку на центральный управленческий аппарат и исключая всеобщей уравниловки где условия в одном субъекте могут кардинально отличаться от условий в других субъектах.

Равный доступ к кредитным деньгам по доступной % ставке стимулирует частную предпринимательскую инициативу, что характерно для западной культуры. А выделенный финансовый сектор национальной экономики (с помощью комиссии за конвертацию) сделает отечественный бизнес конкурентным перед иностранными транс национальными корпорациями (как источник импортозамещения). В системе ЦР доходы отечественного бизнеса будут аккумулироваться в отечественной экономике тем самым стимулируя экономический рост (а не выводить все до последнего рубля на иностранные финансовые рынки). Правительство снимет с себя задачу по пере распределительным функции банков, а банки в свою очередь увеличат свои доходы за счет роста кредитного портфеля, спровоцированного стабильностью кредитно-депозитной системой и возможностью привлекать депозиты по 0% ставке (не прибегая к эмиссии и вертолетным деньгам) .

Мы создаем стабильный цикл кредитных отношений, в котором посредствам отрицательного процента на пользование деньгами, создается мотивация для привлечения депозитов по 0%, тем самым создав доступную ставку на кредит и откроем и спрос на кредитном рынке. Что позволит перенести и эффективно реализовать на денежной форме ЦР, такие меры как продажа экспортной выручки и валютный контроль, на той части капитала какую сможет переварить Российский рынок.

Оценили 5 человек

9 кармы