Разговоры о том, что падение цен на золото есть следствие необычайно низкого спроса на физического золото после всяких там очередных «китайских замедлений» - фейк.

В статистике следует затронуть период низких цен (с 2013 по настоящий момент) и сравнить с тем, что было раньше.

Спрос на золото в ювелирной отрасли за последние 2 года составил 5128 тонн по сравнению с 3870 тоннами в 2011-2012. Прирост 32.5% или 1258 тонн. 1 тонна золота = 32151 тройским унциям или 40.5 млн долл по среднегодовым ценам 2014 года.

Свыше 63% всего мирового спроса на ювелирку обеспечивает Китай и Индия. На все страны Европы за исключением СНГ приходится лишь 76.7 тонн в год – это почти 12 раз меньше, чем в Китае.

Спрос на золото со стороны промышленности (в основном на нужды электроники) составил 700 тонн (за 2013-2014) против 859 тонн в 2011-2012. Падение спроса на 18.5% или 159 тонн.

Центральные банки мира скупили в свои резервы за 2 года 1213 тонн золота. В 2011-2012 покупали 990 тонн. Рост спроса на 22.5% или 223 тонны.

В целом с 2011 покупки золота со стороны ЦБ достаточно стабильны в диапазоне 110-170 тонн за квартал.

Номиально крупнейшим держателем золота являются США, хотя аудита никто не проводит и частично золото могло быть давно своровано (заложено)

Совокупные покупки физического золота в виде слитков и монет составили 2706 тонн за 2013-2014 (в прошлом году спрос упал 42% относительно 2013 до 1004 тонн). В 2011-2012 покупки были на уровне 2760 тонн, т.е. падения инвестиционного спроса на физ.золота не было.

Китай и Индия обеспечивают почти 40% мирового спроса на золотые слитки и монеты. В сравнении с Европой иной расклад. Золотые слитки там относительно популярны и объем реализации сопоставим с Китаем.

Свыше 55% общемирового потребительского спроса на золото за счет Китая и Индии.

Так кто же продавал? Чистые продажи со стороны ETF и прочих инвест.фондов ориентированных на операции с физ.золотом составили 1100 тонн за 2013-2014 года. За 2011-2012 чистые покупки были лишь 464 тонны. В период с 2008 по 2012 включительно чистые покупки со стороны ETF были на уровне 1790 тонн. Таким образом, за 2 года было ликвидировано почти 62% всех покупок в кризисный период.

Более подробно оперативные данные (с 2 квартала 2013 по 1 квартал 2015) по объему спроса и предложения золота. За 1 квартал 2015 спрос немного упал, но не существенно.

Ниже исторические данные (до 2 квартала 2013).

В итоге без учета инвест.фондов спрос на золото со стороны ЦБ, частных инвесторов, промышленности и ювелирки составил 9747 тонн за 2013-2014. Двумя годами ранее (2011-2012) было 8479 тонн.

Если с учетом инвест.фондов? В 2013-2014 спрос был 8645 тонн по сравнению с 8942 тонн в 2011-2012. Здесь, как видно падение спроса на золото (а если точнее – продажи) обеспечил финансовый сектор.

За всю историю человечества накопленное производство золота составило 175 тыс тонн, из которых свыше 35 тыс тонн в резервах у правительства, около 90 тыс тонн в ювелирных изделиях, свыше 35 тыс тонн в слитках и монетах неспекулятивной направленности. Остальное где-то «болтается». В принципе, предельная возможность абсорбации физического золота на финансовых рынках не более 7-8 тыс тонн за 5 лет.

Текущие производственные мощности составляют 4.3-4.5 тыс тонн в год, с учетом 100% загрузки не более 4.8-5 тыс тонн, возможности по наращиванию в пределах 5 лет еще максимум 700 тонн.

Золото, как актив имеет ряд особенностей и издержек.

В отличие от виртуальной финансовой матрицы рынок золота не является безразмерным, а, следовательно, на это накладываются масса ограничений на емкость и ликвидность рынка. Драгметаллы не могут быть местом парковки глобального кэша в силу своего ничтожного размера по сравнению с объемом глобальных финансовых активов. В случае финансового шторма рынок физического золота может принять не более 1200 тонн за год, т.е. около 42 млрд долл по текущим ценам, что является буквально каплей в море. Либо цены должны кратно вырасти – в десятки и сотни раз на траектории поиска новой надежной валюты.

Физическое золото и серебро, как активы имеет отрицательную или нулевую доходность без учета приращения цены в отличие от облигационного рынка (где процентных доход) или рынка акций (где дивиденды). Физ.золото требует дополнительных расходов на охрану.

Золото, как и серебро – индикатор уровня страха на рынке, неуверенности к центральным деньгам, т.е. к долларам. Глобально, чем сильнее доллар – тем слабее позиции драгметаллов.

С другой стороны в отличие от бумажных и электронных денег драгметаллы, как средство сохранения сбережений являются лучшим средством, т.к. сберегательные свойства «апробированы» на протяжении тысячелетий. Валюты приходят и уходят, обесцениваются и так далее. Золото и серебро сохраняются свои свойства бесконечно долго.

Это значит, что любая нестабильность на финансовых рынках или в экономике (гиберинфляционные процессы прежде всего), либо угрозы краха финансовых рынков и банков автоматически повышают спрос на золото.

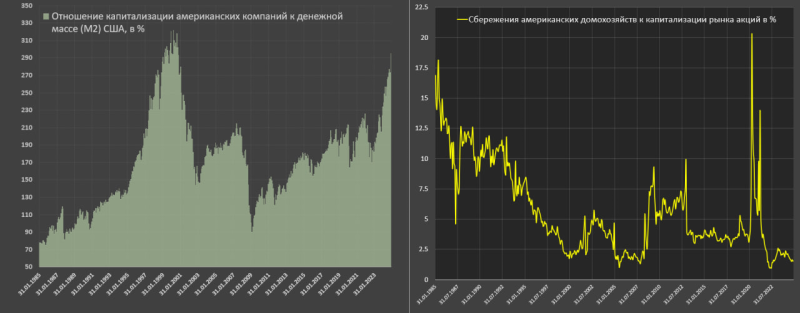

Это если говорить о масштабных ценовых отклонениях. Во всяком случае, золото в условиях штатной ситуации на рынке и в экономике представляет собой типичный финансовый актив, стоимость которого зависит и напрямую коррелирует с количеством денег в системе, что можно проследить на следующем графике.

Здесь я рассчитал глобальную денежную масса для 25 валютных зон, что составляет не менее 97.5% от общемировой денежной массы.

Как видно с 2000 года темпы роста долларовой денежной массы и золота совпадали. Были периоды, когда золото несколько отставало (декабрь 2003-июнь 2005; декабрь 2006-декабрь 2007), но потом неизбежно разрыв компенсировался. С конца 2010 по середину 2011 темпы роста золота опережали темпы роста глобальной денежной массы. Потом небольшая стабилизация и … обвал.

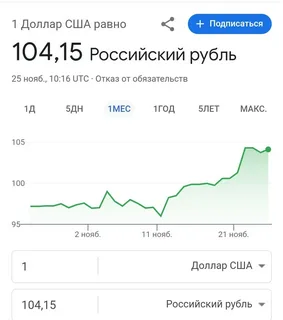

Хотя долларовая денежная масса прекратила рост с 2014 года после тотального укрепления доллара, но уровни и тенденции на рынке драг.металлов были неадекватными, не смотря на то, что объем физического спроса не упал, а даже вырос.

В этом отношении крайне любопытно посмотреть на некоторые аномалии.

Видно, что падение началось сразу после начала QE3 от ФРС.

Также видно, что падение началось сразу после того, как на рынке США начал образовываться величайший пузырь 21 века на рынке акций и возможно самый значительный пузырь за всю историю.

Да и по отношению к мировому рынку аналогично

Не смотря на QE, доллар укрепился за это время

В статистике в начале статьи было показано, что все чистые продажи обеспечили различные финансовые фонды.

Что было сделано? Были созданы условия под принудительную депревацию рынка драгметаллов. Даже не для перераспределения денежных потоков, т.к. в рынок драгметаллов поступает не более 40-50 млрд инвестиционных денег с учетом слитков и монет. Прежде всего, для поддержания необходимого уровня доверия к доллару и финансовой системе США в условиях беспрецедентно агрессивной монетарной накачки. По сути, со стороны ФРС и ведущих операторов торгов было создано прикрытие величайшей жульнической (мошеннической) схемы в виду QE (с последующим распределением ликвидности на рынке акций). Через заказные статьи в СМИ и формирование негативного тренда удалось отвлечь инвестиционный спрос от драгметаллов. Были учтены ошибки 2010 года, когда начало QE2 было ознаменовано весьма мощной спонтанной и плохо управляемой кампанией по накачки драгметаллов (тогда серебро удвоилось, а золото выросло на 50% и более)

Учитывая, что QE3 почти в 3 раза больше, чем QE2, то масштабная дискредитация вложений в драгметаллы и принудительная депревация были архиважными инструментами для формирования положительного образа "процветающей" финансовой системы США и поддержки доллара и рынка акций. То, что хорошо для золота – плохо для доллара. Иначе и быть не может.

Если касаться перспектив? Золото и серебро были, есть и останутся лучшим средством сбережений в условиях финансового шторма. Учитывая, что распад долларовой системы с крахом финансовых рынков приближается, - золото и серебро являются идеальными инвестициями с гарантированным положительным доходом. Это конечно же не такой равномерный доход, как по депозитам или облигациям, но преимуществом золота и серебра является то, что у них есть дно, а у акций нет. Акции могут стоить ноль, а предел падения золота и серебра ограничен. Так что если говорить о защитных инвестициях, то альтернатив попросту нет.

Манипулирование рынком не может продолжаться вечно и чем дальше – тем сильнее дисбалансы. Так что золото и серебро без вариантов. Буря грядет.

Оценили 32 человека

97 кармы