Анализ трансграничных денежных потоков со стороны американских резидентов может прояснить ситуацию относительно того, что вообще происходит в мире?

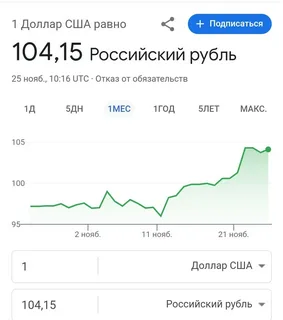

Мы часто слышим, что из России в очередной раз деньги утекли в США, Европу, долларизация сбережений и все такое. Валютная паника в России привела к тому, что в наличную иностранную валюту было конвертировано почти 33 млрд долл с марта 2014. С Россией все понятно ) Но действительно ли мир продолжает инвестировать в доллары, вкладывая деньги в депозиты в американских банках и покупая валюту?

На графике. Прочие инвестиции (активы) – это в основном наличная валюта и депозиты + кредиты. Размещение ликвидности американскими резидентами в инструментах денежного рынка за пределами США – является активами в категории «остатки на текущих счетах и депозиты». Например, американская компания конвертирует доллары в евро на депозитах в европейском банке. Покупка наличных евро или иен со стороны американских резидентов (в кассе банков США и на руках населения США) – является активами в иностранной денежной валюте.

Соответственно, если нерезиденты покупают наличные доллары или вкладывают средства в американские банки – это обязательства по прочим инвестициям.

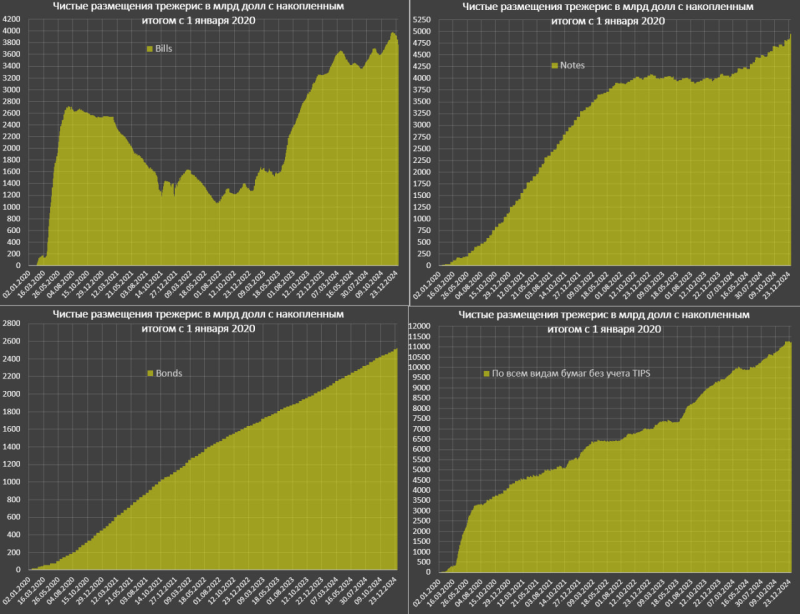

Что видим? С 1990 года накопленный поток в американские кредитные и денежные инструменты составил 4.5 трлн долл, при этом с 2008 баланс не меняется – стагнация. Т.е. долларазиция глобальных национальных сбережений не происходит. Трансграничное кредитование также схлопнулось. Однако, интереснее то, что американцы активно репатриируют свои сбережения домой. Схемы керри трейд (по крайней мере в денежных рынках) начали сворачиваться за несколько месяцев до старта QE3.

Американцы начали сбрасывать недолларовые инструменты денежного рынка с 4 квартала 2011, наиболее активная фаза ликвидации пришлась на первое полугодие 2012. С тех пор почти на 900 млрд разгрузились. Т.е. если американский банк или компания хранили деньги на депозитах в Европе или в Японии и начали забирать деньги домой – то это сброс, а на графике прочие активы демонстрируются в виде нисходящей кривой.

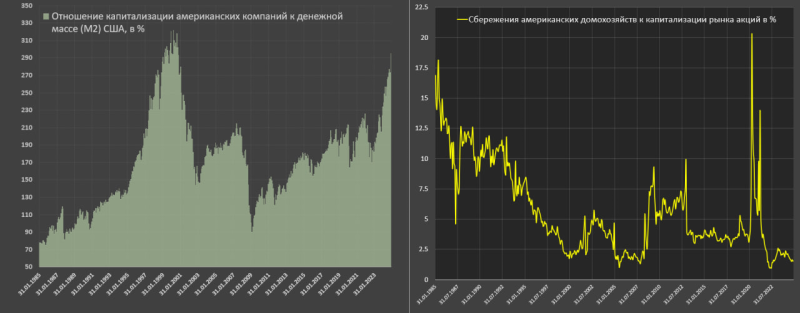

С 2011 года начался активный разгон фондовых рынков. То, что они вывели из денежных инструментов было вложено в фондовый рынок. Американские резиденты с 4 квартала 2011 вложили не менее 1 трлн долл в акции международных (неамериканских корпораций) + еще около 500 млрд в долговые инструменты. 2 нижних графика. Кстати, США практически не инвестировали в глобальный фондовый рынок в период с 2008 по 2011.

По двум верхним графикам. Иностранцы наоборот. Регистрируемый денежный поток шел все время и даже в 2009-2010. С конца 2011 около 350 млрд иностранцы вложили в акции американских резидентов, причем с конца 2012 прироста инвестиций почти не наблюдалось. Т.е. основной рост фондового рынка США происходил без участия международных инвесторов. Что касается долговых инструментов. Почти 1.6 трлн с конца 2011 года поступило в долговые инструменты. Трежерис США сидят в этой статистике.

Прямые инвестиции – категория трансграничных инвестиций, при которой резидент одной страны осуществляет контроль или имеет значительную степень влияния на управление предприятием в другой стране. Прямые инвестиции, как правило, предполагают длительные отношения и важное отличие от портфельных заключается в том, что прямые инвестиции влияют на добавленную стоимость, занятость и финансовое положение предприятия страны, в которую инвестируются деньги. Инвестиции, которые предполагают удержание не менее 10% собственности, капитала – являются прямыми инвестициями, а все что меньше – портфельные. Контроль над компанией – это 50% и более управляющих голосов компании.

Если иностранная компания купит 10% и более существующей американской компании - это прямая инвестиция. Если иностранная компания создаст свой филиал, дочернее предприятие в США – это прямая инвестиция. Например, открытие завода Toyota в США является прямой инвестицией.

Иностранцы с 1990 года вложили в США около 3.4 трлн в акции и паи + 1.2 трлн в долговые инструменты, а США проинвестировали за границу почти 5 трлн в акции и паи + 850 млрд в долговые инструменты.

То, что может смотреться несколько парадоксальным – динамика и объемы инвестиций в кризис и после кризиса 2009 не снизились. Отмечу, что речь идет о ПОТОКАХ, а не об остатках. Международная инвестиционная позиция отличается от представленных графиков тем, что там переоценка на стоимость позиции. В моих представленных данных речь идет о трансграничных потоках.

Совокупный чистый поток финансовых средств американских резидентов на международный рынок по портфельным инвестициям с 1990 года составил 4.5 трлн и вырос почти на 1.1 трлн с конца 2011. По прямым инвестициям вложили 5.7 трлн и также +1.1 трлн с конца 2011.

Со стороны иностранцев в США по портфельным инвестициям + 11.7 трлн с 1990 (из которых почти 6 трлн в трежерис), а с конца 2011 + 2 трлн, а по прямым инвестициям +4.6 трлн с 1990 и + 900 млрд с конца 2011.

За 25 лет по прямым инвестициям США инвестировали на 1.2 трлн больше во внешний мир, чем получали. По портфельным инвестициям отрицательное сальдо на 7 трлн, а по прочим отрицательное сальдо на 2.6 трлн.

Совокупный ЧИСТЫЙ приток международных инвестиций в США составил 8.7 трлн с 1990 и около 1.2 трлн с конца 2011. Именно эти данные ключевые. Т.е. это чистая способность США привлекать финансовый капитал к себе со стороны международных инвесторов.

Таким образом, денежный и кредитный рынок схлопнулся с 2008, рынок акций агрессивно снабжается ликвидностью, причем США начали активно инвестировать как раз в момент старта QE3. Потоки международных инвесторов в США удалось сохранить, но теперь они концентрируются не в денежных активах, а в фондовых и долговых.

Не сказать, что совсем все плохо, т.к. американцам удается еще привлекать международных инвесторов к себе, но вот чистый приток за 2 года снизился до 630 млрд (минимум за 14 лет), а в лучшие времена был почти в ТРИ раза выше. Ситуация в целом ухудшается для США, но резерв пока имеется.

Оценили 16 человек

41 кармы