Минфин в очередной раз (уже четвертый квартал подряд) проваливает план по размещению среднесрочных и долгосрочных гособлигаций.

Однако, общий план на 4кв24 даже немного перевыполнен – размещено 552 млрд при плане 546 млрд, но что же произошло?

Что планировали разместить и что удалось за 4кв24?

• Notes (2-10 лет): план – 327 млрд, фактически размещено – 260 млрд по собственным расчетам на основе данных торгов;

• Bonds (свыше 10 лет): план – 108 млрд, размещено – 102.4 млрд;

• Tips: план – 24 млрд, размещено – 7.5 млрд;

• Bills: план – 69 млрд, разместили на 182 млрд;

• FRN: 18 млрд, итоги будут подведены на следующей неделе, но объемы незначительные.

Но важные детали. Ноты разместили на 205 млрд в декабре и на 251 млрд с 29 ноября, т.е. с 1 октября по 28 ноября чистые размещения были всего 9 млрд при плане 327 млрд.

Основная причина существенного обвала рынка трежерис в декабре – это даже не рост инфляционных ожиданий из-за прихода Трампа (это актуально, но не в подобной степени), а крупные размещения облигаций почти на четверть триллиона за 30 дней, что в условиях низкой ликвидности привело к падению цен (росту доходности), о чем я предупреждал в октябре-ноябре.

Векселя погасили на 203 млрд в декабре, что привело к росту остатков избыточной ликвидности в обратном РЕПО с 0.1 трлн в середине декабря до 0.3 трлн.

Минфин США успешно балансирует недостаток спроса на среднесрочные и долгосрочные облигации через буфер свободной ликвидности у фондов денежного рынка – так было почти на протяжении всего 2024 года, но в конце года решили немного «подправить дюрацию», оказав давление по всей кривой доходности трежерис в сторону сокращения инверсии (снижение «короткой» доходности после снижения ключевой ставки на 1 п.п и рост доходности на среднем и дальнем конце кривой доходности).

По бондам плюс минус удается выжимать по 100 млрд за квартал и это близко к плану, а по нотам лишь в декабре компенсировали существенное расхождение от плана.

Минфин США категорически не мог пойти на систематическое отклонение от плана, что могло бы дестабилизировать доверие к рынку трежерис и веру в способность Минфина США находить спрос в достаточном объеме.

Одновременно с этим, Казначейство не может полагаться на векселя так, как это было в 2П23, т.к. избыточная ликвидность обнулена и балансировка идет в области 0.1-0.3 трлн, что закрывает потребности максимум на месяц.

Поэтому вынуждены были пойти на крупные размещения с дисконтом в декабре, что и привело к росту доходностей.

Минфина США с июня 2023 начал активные размещения до момента активации лимита по долгу в январе 2025.

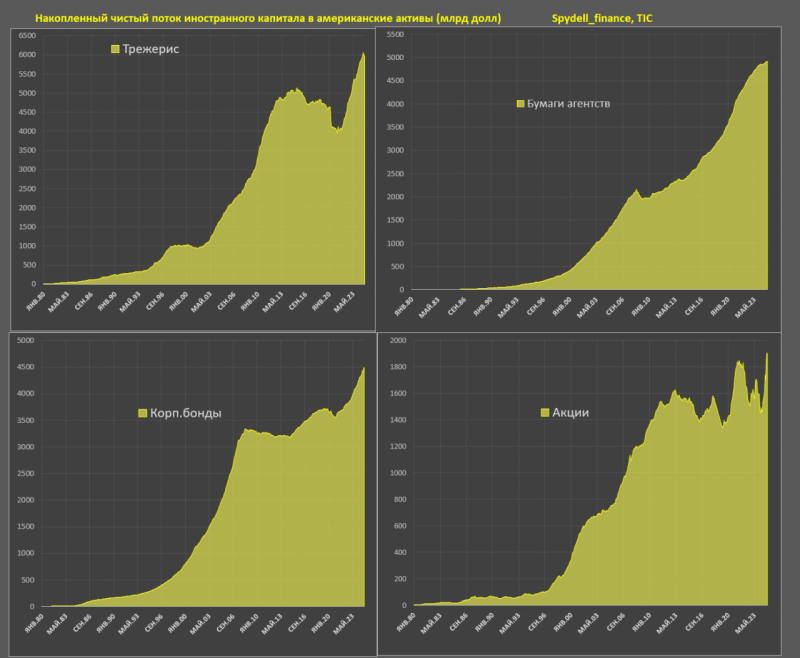

С 1 июня 2023 по 31 декабря 2024 было размещено чистыми 3.96 трлн гособлигаций, где:

• Векселя: 2.19 трлн, а в 2024 – 511 млрд;

• Ноты: 975 млрд, где в 2024 – 873 млрд;

• Бонды: 696 млрд, где в 2024 – 473 млрд;

• TIPS: 91 млрд, где в 2024 – 53 млрд.

Совокупные чистые размещения за 2024 составили 1.91 трлн, где на среднесрочные и долгосрочные облигации пришлось 1.4 трлн.

Рынок акций начал «хворать» с середины декабря, именно с этого момента была консолидация ликвидности под размещения нот и бондов на 183 млрд.

Система работает на пределе возможностей, практически не осталось буфера ликвидности, которым можно оперативно балансировать сквизы по избыточному предложению трежерис на фоне дефицита спроса, а потребность в размещениях составляет до 2 трлн в год.

США уперлись в лимит по госдолгу

Лимит по госдолгу составляет 36104 млрд, госдолг на начало дня 2 января 2025 был 36104 млрд (ровно по лимиту), а на начало дня 3 января (последний рабочий день) снизился до 36054 млрд из-за балансировки внутригосударственного долга.

В структуре госдолга США: публичный долг составляет 28.83 трлн, а внутригосударственный – 7.34 трлн. Рыночный госдолг, который обращается на открытых торгах и доступен к покупке/продаже неограниченному количеству участников торгов составляет 28.3 трлн.

• Векселя на балансе Минфина США по непогашенному остатку – 6.19 трлн в начале января 2025;

• Ноты – 14.61 трлн;

• Бонды – 4.8 трлн;

• TIPS – 2.06 трлн;

• FRN – 0.6 трлн.

Средневзвешенные процентные ставка по рыночному госдолгу составляет 3.35% (стоимость обслуживания госдолга) по предварительным собственным расчетам, где векселя – 4.62%, ноты – 2.826%, бонды – 3.214%.

Средневзвешенные ставки снижаются четыре месяца подряд с сентября 2024 из-за формирования пика стоимости обслуживания векселей после того, как ФРС начала снижать ставки на 1 п.п. Пик стоимости обслуживания по всему долгу был в августе на уровне 3.415%.

Процентные расходы по рыночному госдолгу составляют 947 млрд в год (стабильны с августа), где векселя – 286 млрд, ноты – 413 млрд, бонды – 154 млрд, прочие виды обязательств – 94 млрд.

Все зависит от перспектив снижения ставки ФРС (векселя напрямую привязаны к денежному рынку, а там концентрируется 22% от всех обязательств), тогда как средний и дальний конец кривой доходности имеет тенденцию к расширению (инфляционные ожидания плюс крупные размещения в условиях дефицита спроса).

По нотам средневзвешенные ставки всего 2.82%, тогда как новые размещения идут по 4.3-4.6%, а учитывая объем размещений (около 4.2 трлн, где 3.4 трлн – это рефинансирование долга) достаточно быстро средневзвешенные ставки перевалят через 3.3% (ближе к концу 2025), а это почти пол триллиона процентов, не считая бондов.

Клоунада с лимитом по долгу может растянуться надолго. Сейчас у Минфина США кэша на 678 млрд, нижняя граница около 250 млрд, т.е. есть буфер на 400-450 млрд, плюс еще около 300 млрд манипуляций с внутригосударственным долгом, которые позже будут переложены в публичный госдолг.

Январь-февраль точно протянут, в марте под вопросом, а в апреле обычно профицит. Если протянут до марта, значит живут до мая.

Что это значит для рынков? С точки зрения ликвидности – плюс, т.к. нет избыточного навеса предложения трежерис, а значит кэш может временно пойти в рискованные активы, но это не гарантирует рост рынка, тут как бы удержаться и не упасть.

Когда у США закончатся деньги на обслуживание государственных обязательств?

США достигли лимита по госдолгу, текущий кэш Минфина США составляет 677 млрд, что дальше?

С октября 2013 года Конгресс США использует инновационный прием с «безлимитным лимитом», это ситуация, когда Казначейству дается право выжирать все, что только можно выжрать с рынка, расширяя госдолга так сильно, как только возможно.

Лимит с 2013 не устанавливается жестко, но создает окно, когда можно свирепствовать.

В периоды, когда государственный долг приближался к установленному лимиту, Министерство финансов США предпринимало "чрезвычайные меры" для предотвращения дефолта. Эти меры включали приостановку инвестиций в некоторые государственные фонды и другие финансовые маневры, позволяющие временно освободить место под лимитом долга.

Лимит по госдолгу не означает наличие проблем с обслуживанием госдолга – уже неоднократно достигали и много раз проходили. Основные изменения – это невозможность производить чистые новые заимствования, тогда как изменение структуры госдолга допустимо в рамках возможностей (например, замещение векселей среднесрочным долгом или наоборот).

Невозможность производить чистые заимствования означает, что бюджет должен сводиться либо с профицитом, либо в ноль, а дефицит возможен в рамках опустошения запаса кэш позиции (сейчас 677 млрд).

Если кэш позиция ликвидируется, а бюджет остается дефицитным, у Минфина США не так много маневров:

????Сокращать государственные расходы, компенсируя кассовый разрыв – величина расходов сопоставима с объемом налоговый поступлений, сводя баланс бюджета к нулевому дефициту.

????Приостановка инвестиций в госфонды: государственный пенсионный фонд (G Fund), фонд почтовой службы (Postal Service Retiree Health Benefits Fund) и другие госфонды.

????Приостановка реинвестирования государственных фондов: вместо реинвестирования поступлений от погашения государственных ценных бумаг, Минфин может использовать эти средства для финансирования текущих обязательств.

????Изъятие инвестиций из определенных государственных счетов: Минфин может временно изъять или приостановить инвестиции из некоторых государственных счетов.

Обычно манипуляции с внутригосударственным долгом дают плавающий буфер в 200-400 млрд долларов, которые потом практически моментально переносятся в публичный госдолг после поднятия лимита, а нереализованные обязательства по госфондам компенсируются.

Какая практика нахождения у порога лимита по госдолгу?

• Последний раз 135 дней с 19 января по 3 июня 2023 (тогда действовал фиксированный лимит на 2.5 трлн от 14 декабря 2021, который выгребли в январе 2023)

• 136 дней с 31 июля по 14 декабря 2021

• 154 дня с 1 марта по 2 августа 2019

• 63 дня с 8 декабря 2017 по 9 февраля 2018

• 177 дней с 15 марта по 8 сентября 2017

• 232 дня с 15 марта по 2 ноября 2015

• 5 дней с 7 по 12 февраля 2014.

В среднем 150 дней, если не считать пробный залп в 2014. Вероятно, клоунада продлится до мая 2025.

Новый лимит действует с 1 января 2025.

Практика показывает, что поднятие лимита происходит за несколько часов или даже минут (в лучших голливудских традициях) до «дефолта» Минфина США, когда придется вынужденно резать расходы.

Поэтому интересна не клоунада с лимитом (поднимут, как обычно в последний момент), а когда закончатся деньги.

Первый квартал считается очень прожорливым. В 1кв24 дефицит составил 555 млрд и 680 млрд в 1кв23. Учитывая, что сейчас идут с разгоном, плюс основной фактор формирования дефицита – это процентные расходы, планируемый дефицит в 1кв25 может превысить 700 млрд.

Нижняя граница операционного кэша составляет 200-250 млрд, что избежать разрыва по рефинансированию госдолга и закрытию обязательств по госрасходам. Осталось 400 млрд кэша и 300 млрд чрезвычайных мер, итого 700 млрд.

К апрелю 2025 подойдут полностью опустошенными, но там профицит. С мая будет совсем весело, т.к. прожорливость Минфина запредельная, а все запасы прочности исчерпаны.

Оценили 11 человек

15 кармы