Курс евро достигается максимумов с января 2015 относительно курсов ведущих торговых партнеров. Что вообще происходит с Еврозоне и с политикой ЕЦБ?

С декабря 2014 действия ЕЦБ характеризуются чрезвычайно агрессивными действиями на открытом рынке по скупке всего, что «к полу не приколочено». За это время на баланс ЕЦБ пришло свыше 1.9 трлн евро активов. Интенсивность операция ЕЦБ сопоставима с периодом наибольшего свирепства ФРС США.

В дополнение к этому, ЕЦБ понизил ставку до отрицательного значения в июне 2014 и усилил до минус 0.4% в марте 2016

Так что же скупает ЕЦБ и какие программы?

Corporate sector purchase programme – выкуп корпоративных облигаций со сроком погашения от 6-месяцев до 30-лет инвестиционного класса нефинансовых компаний, созданных в зоне евро. Программа действует с июня 2016. На 14 июля 2017 объем покупок корпоративных облигаций составил 100 млрд евро. В среднем ежемесячно скупают 7.5 млрд евро корпоративных бондов.

История покупок отражена ниже.

Covered bond purchase programme – Выкуп покрытых активами облигаций эмитентов Еврозоны. Оценочная стоимость всех покрытых активами облигаций составляет около 3 трлн евро для всех евро эмитентов. Со стороны ЕЦБ в период с октября 2014 выкуплено на 14 июля 2017 224 млрд евро.Средние темпы покупок имеют затухающую тенденцию: в 4 квартале 2014 были 12.5 млрд евро в месяц, в 2015 году 9.5 млрд евро, в 2016 году 5.5 млрд евро, а в 2017 чуть больше 3 млрд.

ЕЦБ устанавливает лимит до 70% владения на совокупный объем эмиссии каждой конкретной облигации эмитента в рамках покрытых облигаций. Однако нет лимитов на дюрацию облигации и объем эмиссии.

Asset-backed securities purchase programme – выкуп структурированных продуктов/деривативов, обеспеченных активами. Также, как и с покрытыми облигациями, лимит на транш составляет 70% В отличие от облигаций, объем выкупа смехотворный, хотя программа действует с ноября 2014. К июлю 2017 всего лишь 24.2 млрд евро, при этом с июня 2016 интенсивность покупок резко снизилась в среднем до 300 млн евро в месяц.

Public sector purchase programme – основная программа ЕЦБ, через которую проходит прокачка ликвидности. Это выкуп государственных облигаций стран Еврозоны. Начало действия программы – март 2015. В первый год работы программы выкуп активов достигал 50 млрд евро в месяц, с апреля 2016 по конец 2016 резко вырос до 70 млрд, а в 2017 составляет 61 млрд, при этом с апреля 2017 объем выкупа балансирует около 50 млрд евро в месяц.

Сведение для всех программ:

С кумулятивным эффектом выходит почти 2 трлн евро для всех программ, из которых 1.65 трлн приходится на выкуп государственных облигаций.

Период наибольшего обострения и агрессивности у ЕЦБ по скупке активов пришелся на апрель 2016-ноябрь 2016 – тогда скупали почти по 82 млрд евро в месяц, сейчас спустились до среднего уровня в 60 млрд евро, т.е. это под 720 млрд евро годовых.

ЕЦБ планирует скупать активы, как минимум до декабря 2017, а это еще 350-380 млрд евро в рынок. Таким образом, вся программа QE от ЕЦБ может превысить 2.3 трлн евро. Для сравнения, все фазы QE от ФРС составили 3.7 трлн долларов или 3.3 трлн от равновесного уровня активов 2007 года. ЕЦБ вышел на рынок через неделю после того, как ФРС завершил свои «эпохальные» QE. Принцип согласованной эмиссии в новой нормальности заключается в том, что поступление ликвидности от ЦБ мира должно идти бесперебойно и перманентно. Как только заканчивает ФРС, начинает ЕЦБ и/или Банк Японии и наоборот.

Баланс ЕЦБ достиг 4.2 трлн евро

Раньше основным источников фондирования контрагентов в еврозоне были кредиты, теперь ЕЦБ перешел к современной практике - скупке активов.

Структура баланса ЕЦБ

Учитывая, что инфляция в Еврозоне уже подходит к 2%, а финансовая и макроэкономическая ситуации остаются стабильными, мотивов для расширения или даже для сохранения программы не так много. А это значит, что как это бывает в новой нормальности, рынком и первичными дилерами будут создаваться соответствующие условия, стимулирующие ЕЦБ и другие центральные банки к продолжению монетарного безумия.

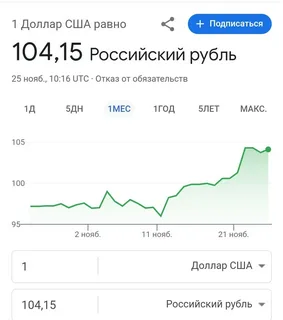

Что касается курса евро, то 1.15 является избыточным, приняв во внимание сопоставление баланса ЕЦБ и ФРС, дифференциал процентных ставок и трансграничные потоки капитала. Отсюда следует евро продавать. Что касается курса валют, то это в продолжении обзора центральных банков (планирую рассмотреть остальных безумцев).

Оценили 8 человек

8 кармы