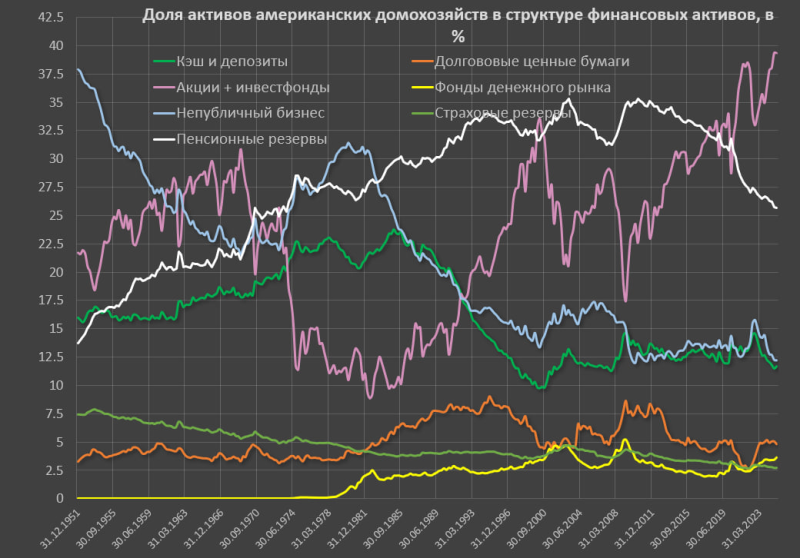

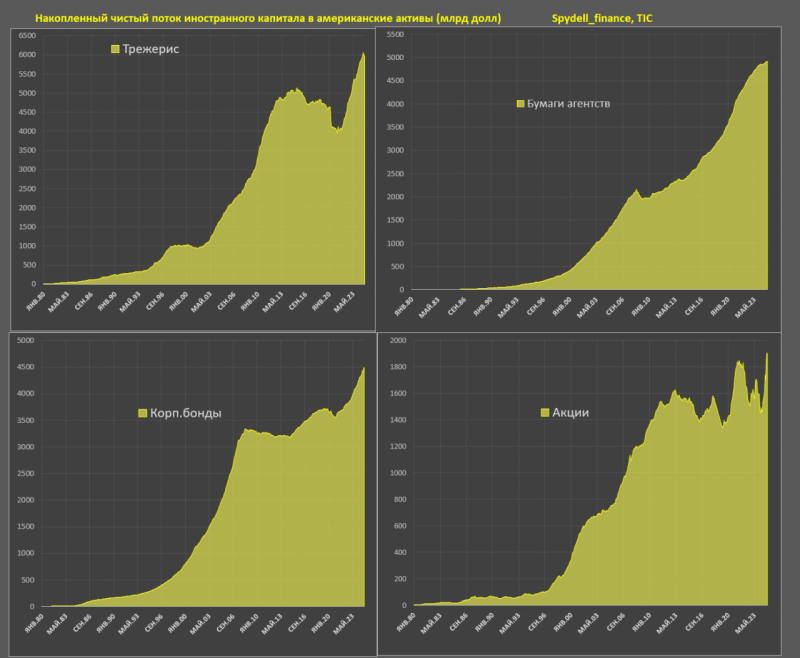

Все про тот же американский рынок по двум причинам – никогда в истории подобного не было и каждое обсуждение этой темы формирует «хроники безумия», а во-вторых, американский рынок является системообразующим во всей глобальной финансовой системе.

За счет кого рост?

На двух графиках показана сравнительная динамика секторов из индекса S&P 500 в классификации S&P (я использую другую классификацию в своих обзорах корпоративной статистики), где я указал две точки отсчета (27 октября 2023 и 19 апреля 2024).

Сравнение по этим двум датам не случайное. С конца идет сильнейшее 8 месячное ралли в истории американского рынка по совокупности факторов, а с 19 апреля (дно апрельской коррекции) формируется один сильнейших двухмесячных памп-генераторов.

График перегружен кривыми, а автоматизированная маркировка плохо читается, поэтому выделю ключевые моменты. Технологии (розовый график – S5INFT) и сектор коммуникации (красный график, куда входят Google, Meta, Netflix и другие крупные компании – S5TELS) с самого начала ралли были в лидерах роста, по крайней мере, до начала апреля 2024.

Вместе с ними в лидерах роста были финансовый сектор (салатовый график – SPF) и электроэнергетика, коммунальные услуги (желтый график – S5INDU).

Изначально гранд нарратив был следующий – технологический сектор является главный провайдеров ИИ, электроэнергетика будет в почете, т.к. нужно питать ИИ сервера, а финансовый сектор силен, т.к. степень внедрения ИИ здесь потенциально наивысшая, как и чистая выгода.

Добавлю от себя «инсайдерский нарратив» про то, что Пауэлл всех спасет с бесплатным пут опционом против плохих новостей, что держит капитализацию финсектора существенно выше справедливых уровней, взвешенных на факторы риска.

Во всяком случае, ИИ везде, ИИ повсюду, ИИ захватывает мир и «смещает ось мировой цивилизации». Результат на табло.

Безумие пошло по эскалации как раз с 19 апреля, где основным драйвером роста с большим перевесом являются технологические компании, а отрыв начал стремительно расти месяц назад с 20 чисел мая.

С середины мая практически весь рынок находится либо в нуле, либо в минусе, да и с минимумов 19 апреля прогресс незначительный, тогда как S&P 500 вырос на 3.3% за месяц, где весь вклад в прирост обеспечили технологические компании.

Фактура в следующем (по собственным расчетам):

• Свыше 80% положительного вклада в рост индекса S&P 500 на 15.3% с начала года обеспечили лишь 20 ведущих технологических компаний, а более 2/3 сформировали ТОП 7 (Nvidia, Microsoft, Alphabet, Meta, Amazon, Apple, Broadcom).

• Когда более 10 п.п. роста всего индекса S&P 500 держится всего на семи компаниях, - вполне логично ожидать, куда направлен фокус внимания, равно как и разворот рынка последует после деформации пузыря у ТОП 7. Это и есть ответ на вопрос «когда закончится этот идиотизм», т.е. весь остальной рынок не тянет.

• С ноября 2023 по март 2024 три сектора были ведущими в формировании пузыря (с точки зрения динамики секторальных индексов) – технологии, финансы и электроэнергетика, а за последний месяц растут только технологии, весь остальной рынок в минусе. Больше половины компаний не так далеко ушли от минимумов 19 апреля.

• Nvidia – свыше 2 трлн прироста с начала года. Самый существенный памп за всю историю торгов, никто и никогда не создавал более 1 трлн капитализации всего за месяц (в моменте на торгах 20 июня Nvidia давала вклад более 1.1 трлн за месяц, имея капитализацию около 3.45 трлн).

• За месяц рынок вырос на 3.2% (1.5 трлн) и только ЧЕТЫРЕ (!) компании обеспечили весь рост рынка, где Nvidia сформировала более 914 млрд прироста капитализации (вклад 61% или свыше 1.9 п.п в индексе), Apple – 285 млрд, Broadcom – 156 млрд, Microsoft – 140 млрд. Весь остальной рынок в нуле. ТОП 20 самых успешных компаний внесли 2 трлн прироста капитализации, т.е. рынок преимущественно уже в минусе.

• Лишь 48% публичных компаний США выше 100-дневной скользящей средней – также, как было 19 апреля 2024 на локальном минимуме рынка, хотя сейчас рынок на истхае. Ралли считается устойчивым и фронтальным, если 70% компаний выше 100-дневной средней. Еще никогда рынок не обновлял максимум (тем более с подобной интенсивностью) в условиях, когда более 50% компаний в даунтренде.

• Никогда, кроме как в 1997-2000 рынок не рос с подобной силой за два месяца без предшествующей коррекции в пределах 10% и выше.

• Никогда в истории рынок не рост на 35% с 27 октября прошлого года по 20 июня отчетного с учетом сезонности. Никогда в истории рынок не рос по скользящему сравнению за 161 торговый день на 35% без предшествующей коррекции хотя бы 20% (в этот раз коррекция была всего 11% в сен-окт.23).

• Ранее подобной рост рынка происходил в соответствии с V-образной траектории экономики, расширении спроса, кредитования, экономической активности и корпоративных прибылей, также, обычно на фоне смягчения монетарной политики и QE (2009 и 2020). Сейчас экономика стагнирует, корпоративные прибыли без учета технологического сектора преимущественно сокращаются, баланс ликвидности деградирует, а ДКП рекордно жесткая за 25 лет.

• Экстремальный рост рынка при рекордно низкой волатильности (на уровне 2017) – нонсенс, т.к. в 1997-2000 волатильность была в среднем втрое выше.

По совокупности факторов имеем сильнейший пузырь за всю историю торгов, но с очень важной особенностью – рынок стал гипер-концентрированным. Пузыри 1929, 1999 и 2021 имели характерную особенность раллирования широким фронтом, на этот раз с каждым месяцем все меньшее количество компаний показывают импульс.

Последний месяц все дошло до того, что лишь одна Nvidia тянет 2/3 рынка (с точки зрения прироста капитализации, а 4 компании – пампят весь рынок, подобного идиотизма не было никогда.

Это и есть терминальная фаза эскалация безумия. Продолжение следует ))

Оценили 12 человек

14 кармы