Сегодня ночью Федеральный Резерв открыл огонь из всех стволов. Мощно, внезапно, бесцеремонно и беспощадно! Это не какая-то жалкая базука с этими вашими QE растянутыми на года, тут все серьезно и предельно брутально- это ядерные заряды, причем залпом и по всем целям сразу. Кого там крупного так жестко сквизануло на рыночной панике, что потребовались подобные меры?!

Это не просто эпитеты, под каждым из них скрывает глубокий смысл. Все ожидали действий 18 марта, но в очередной раз (уже третий в марте 2020) операции и решения от ФРС были приняты на внеочередном экстренном заседании. За последние 30 лет внеочередные заседания с какими-либо решениями были лишь в острый период кризиса после банкротства Lehman Brothers и после 11 сентября 2001.

Понижение ставки составило 100 базисных пунктов (1%) – это самое значительное разовое сокращение ставки от ФРС – сильнее, чем когда-либо. За последние пол века было только три случая с разовым снижением более 50 базисных пунктов (22 января 2008, 18 марта 2008, 16 декабря 2008), но выше 75 б.п? Никогда, … до сегодняшнего момента! За последние 2 недели ставки были снижены на 150 б.п – это самые быстрые темпы за всю историю существования ФРС!

По степени воздействия на денежный и долговой рынок, это также самый мощный нырок в сверхмягкую денежно-кредитную политику, чем когда-либо в истории ФРС. Степень воздействия определяет процентный эффект, т.е. снижение ставок с 10% до 9.5% — это лишь 5%, снижение ставки с 5% до 4.5% - это 10%, а снижение ставки с 1.25 до 0.25 – это в 5 раз или на 80%

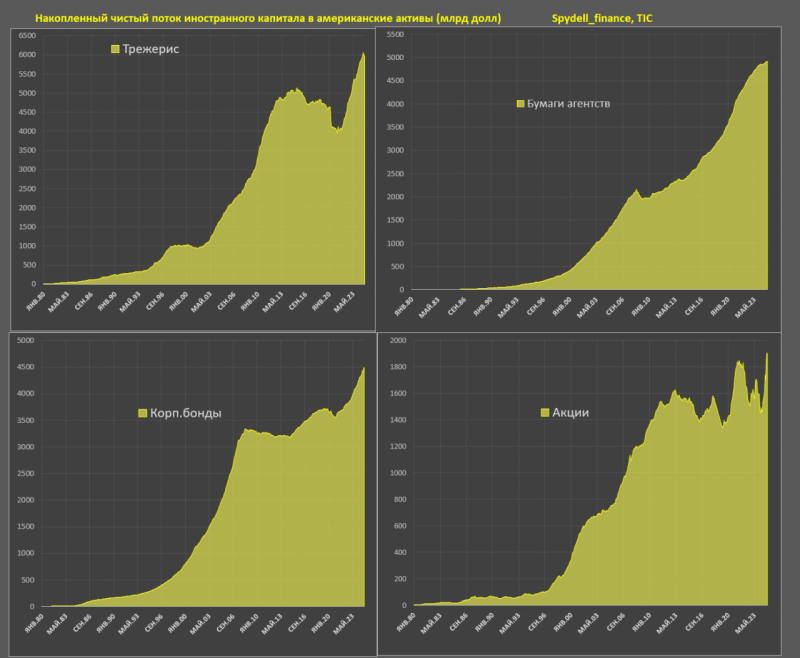

Далее, ФРС официально запустили QE на 700 млрд (500 млрд трежерис + 200 млрд ипотечные бумаги). Выкуп активов начнется немедленно с 16 марта. Они не указали сроки и интенсивность. Обещали действовать по ситуации, в зависимости от рыночных условий. Стартовый план (он будет меняться регулярно) закупок должен быть опубликован сегодня днем ровно, как и судьба уже существующего QE на 60 млрд в месяц. Предположительно, с 16 марта по 30 июня в систему должно поступить около 300 млрд по линии QE

Есть более точный план относительно судьбы невероятных и по всех смыслах чудовищных 4 трлн долларов от ФРС за месяц.

Итак, следующий аукцион на 500 млрд с погашением 13 апреля 2020 пройдет уже сегодня в понедельник 16 марта. Далее 17 и 19 марта аукцион на 2 недельные транши по 45 млрд каждый и в пятницу еще 500 млрд трехмесячного РЕПО. Исходя из расписания аукционов, ФРС в течение месяца устанавливает верхний лимит для операций РЕПО на 4090 млрд долл + 175 млрд овернайт, итого до 4265 млрд. Верхний лимит не означает немедленного получения всей суммы сразу.

В четверг и пятницу ФедРезерв предоставил на аукционе 1.5 трлн долл, но выбрали 78.4 млрд в четверг и 24.1 + 17 млрд в пятницу, т.е 119.5 млрд из 1500 верхнего лимита. Помимо этого, банки на прошлой неделе взяли 45 млрд 2 недельного РЕПО 10 марта, 50 млрд 25 дневного РЕПО 12 марта, сразу же 45 млрд 2 недельного, т.е. еще 140 млрд, не считая овернайт РЕПО. Это пока не отражено в балансе ФРС, т.к там отсечка на среду, но это видно из Desk ФРБ Нью Йорка. Т.е. по РЕПО почти 260 млрд, не считая овернайта, который в пятницу снизился с 124 млрд до 60 млрд. Итого, на прошлой неделе банки взяли 320 млрд по операциям РЕПО (этого еще нет в отчете о балансе ФРС).

Проблема РЕПО заключается в срочности (необходимо погашать или рефинансировать) и стоимости (это было актуально 2 неделями ранее, а сейчас стоимость около нуля), но самое главное в залоге. Чтобы взять РЕПО, банки должны предоставить трежерис или MBS (только с ними работает ФРС). У первичных дилеров физически нет на счетах столько бумаг, удовлетворяющих требованиям ФРС, поэтому при всем желании никаких 4 трлн быть не может чисто теоретически. Большая часть трежерис первичных дилеров уже участвует в РЕПО на межбанке и перекрывает рыночные позиции на фондовых и товарных рынках. Либо ФРС придется менять коэффициент покрытия, либо расширять залоговый список на акции и другие виды ценных бумаг, либо вообще самый треш – делать беззалоговые аукционы! Исходя из балансов дилеров, маловероятно, что они смогут предоставить трежерис и MBS на сумму хотя бы 1 трлн.

Не нужно считать, что даже текущая сумма в РЕПО это мало. Самое значительное недельное изменение баланса ФРС за всю историю было в начале октября 2008, когда одновременно действовали кредитные линии банкам + своп линии. Тогда баланс ФРС изменился на 290 млрд, ожидаемые изменения баланса к 18 марта 2020 могут составить под 450 млрд

А вот как менялся баланс за 4 недели с января 2008 по март 2020.

В среднем около 70 млрд в месяц в фазу QE2 и около 80 млрд за 4 недели в фазу QE3. Повторюсь, за 4 недели , а тут речь идет о сумме свыше 400 млрд в неделю. В пик кризиса доходило до 775 млрд за 4 недели. Поэтому, текущий впрыск ликвидности от ФРС где-то в 25 раз интенсивнее, чем в условиях QE 2 и QE 3 и примерно в два раза интенсивнее, чем в кризис 2008!

Скорее всего они будут вынуждать ФРС трансформировать РЕПО в выкуп активов, т.к. только такая схема эффективно работает. Первичные дилеры могут через РЕПО затыкать кассовые разрывы и маржинальные требования, но размещаться масштабно в рынок сложно. Можно, но сложно ))

Итак, до рыночной паники на прошлой неделе, с середины сентября 2019 по 11 марта 2020 ФРС выкупил краткосрочных трежерис на 315 млрд (в среднем около 15 млрд в неделю, тк скупать начали с середины октября) и еще сотню миллиардов прочих видов ценных бумаг, баланс по РЕПО был 242 млрд на 11 марта, но будет под пол триллиона и выше к 18 марта.

С 1 января 2020 по 26 февраля 2020 баланс ФРС не изменился (РЕПО тогда сокращались в темпах роста покупок трежерис), а с марта пошли в разлет. Всего с середины сентября 2019 на 664 млрд увеличили баланс, но он все еще остается на 200 млрд ниже своего максимума. Пока остается, нового спайка на графике ждать осталось недолго.

Но это еще не все. ФРС впервые с 2012 года размораживает своп линии с ведущими ЦБ мира (Банк Японии, ЕЦБ, Швейцарский Национальный Банк, ЦБ Канады, Банк Англии). Операции могут быть активизированы немедленно без указания верхней границы, т.е. по мере достаточности, по мере дефицита ликвидности.

И обнуляет резервные требования для коммерческих банков США. Если не ошибаюсь, подобные меры не были предприняты даже в Великую Депрессию.

Итак, от ФРС получили рекордное в истории понижение процентной ставки, безлимитные операции РЕПО, безлимитные своп линии с мировыми ЦБ, запуск QE 4 (подобности будут позже, но судя по всему с потенциалом свыше 1.2 трлн долл в год) и обнуление резервных требований к коммерческим банкам. Просто невероятно, они использовали вообще ВСЕ, что только МОГУТ использовать. Полный арсенал! Я даже не знаю, как это назвать? Тильт, паника, агония или что? Во всяком случае, это беспрецедентное, абсолютно уникальное историческое событие!

Оценили 76 человек

95 кармы