Российские компании недавно таки отчитались за 2014 год! Задержка почти по пол года. Но понимание текущих тенденций и состояния компаний крайне важно. Из 50 крупнейших публичных компаний из нефин сектора России 18 компаний показали убыток. Для сравнения: в 2013 убыточных было 11 компаний, в 2012 7 компаний, в 2011 всего 2 компании, а в кризисном 2009 лишь 12 компаний. Т.е. 2014 по количеству убыточных компаний стал рекордным, 31 компания ухудшила чистую прибыль относительно 2013.

Ниже и в дальнейшем все показатели в млрд рублей за год.

Вы возможно заметили аномальный рост прибыли у Сургутнефтегаза, причем рост выбивается из общей тенденции, а сама прибыль почти равна выручки. Как так? Это целиком и полностью за счет переоценки валютных депозитов. Курсовой фактор обеспечил более 800 млрд руб прибыли для Сургута.

На графике ниже и в дальнейшем:

верхний левый – показатели для 50 крупнейших компаний;

верхний правый – тоже самое, но без учета нефтегаза;

нижний левый – показатели для компаний, которые предоставляли годовые отчеты, как минимум с 2005 года по 2014;

нижний правый – тоже самое, но без нефтегаза.

Совокупная чистая прибыль для вышеперечисленных в таблице компаний составляет 1.7 трлн руб. в год – это сопоставимо с уровнем 2008 и 2009 года, но в номинальном выражении. С учетом инфляции прибыль более, чем на треть ниже 2009 года.

Крупнейшие компании без нефтегаза второй год в убытках, а если выбрать компании, предоставляющие данные с 2005 года, то совокупная прибыль падает ниже, чем 2005 год! Это в номинале! В реальном выражении прибыль более, чем в два раза хуже 10 летней давности (без учета нефтегаза).

Столь катастрофическое положение обуславливается, как динамикой курса рубля и серьезным ростом издержек, но в большей степени это вызвано масштабными процессами реорганизации бизнеса, списыванием убыточных активов и подразделений, общим переформатированием бизнеса, избавлением от непрофильных и неперспективных активов, подчистка концов, так сказать.

По чистой прибыль 2014 год для Газпрома и Лукойла значительно хуже, чем кризисный 2009, что уж говорить о Мечеле, Северстали и других?

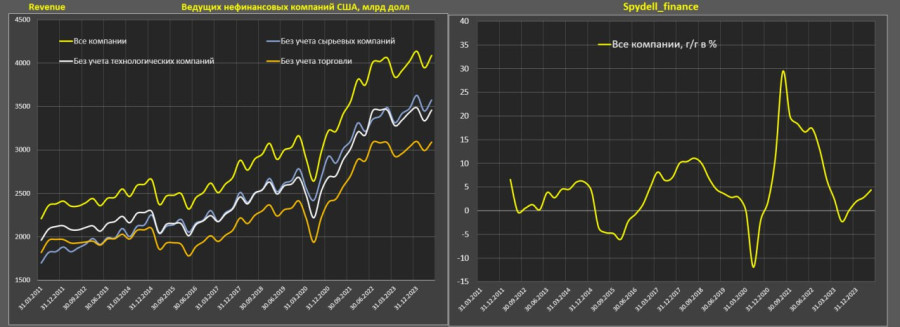

Выручка. По сути, весь рост номинальной выручки за последние годы – это заслуга целиком и полностью нефтегазового сектора. С исключением его получаем стагнацию вот уже, как 4 года (видно на правых графиках)

Девальвация рубля помогла не всем металлургам. Северсталь и Мечел умудрились сократить даже номинальную рублевую выручку за 2014 год.

С операционной прибылью несколько лучше. Если для всех компаний тенденция негативная и прибыль находится где то около 2008 года, хотя в реальном исчислении разумеется ниже. Но вот без нефтегаза прибыль выросла немного.

Наиболее весомый вклад внесли ГМК Норникель (78 млрд руб) и НЛМК (41 млрд).

Кэш вырос на 1.5 трлн (до 4.5 трлн) за счет переоценки ( на 90%). Здесь учитываются только краткосрочные (до года) финансовые вложения компаний в денежный рынок.

В таблице показано у кого конкретно наибольший прирост. В лидерах Газпром, Сургут, Лукойл, Транснефть и ГМК Норникель.

Но, как вы догадываетесь, долг тоже вырос (также из-за курсовой разницы). Рост долга на 4 трлн почти до 14 трлн (учитывается, как краткосрочный, так и долгосрочный долг по кредитам и облигациям). 60% всего долга сконцентрировано у нефтегаза.

Вот, как именно

Самый большой долг у Роснефти (3.3 трлн). Рост долга связан с покупкой TNK-BP 2 года назад. Снижение долга отмечено у Татнефти, Ростелекома, Алроса.

Капитальные инвестиции снижаются, как с нефтегазом, так и без. На капексы компании расходуют около 4 трлн в год, 75% приходится на нефтегаз.

Если оценивать инвестиции с учетом инфляции, то текущие инвестиции на уровне 2009 года.

Любопытно, не смотря на внушительные производственные мощности Автоваза, инвестиции Автоваза в сто раз меньше, чем у Газпрома!

Дивиденды рекордные, что расходится с тенденциями по прибыли. Однако, решения советами директоров о начислении дивидендов принималось до обострения кризиса (в ноябре 2014), так что это сыграло свою роль.

Примерно половина дивов приходится на нефтегаз.

Наибольшие дивы у Газпрома, что логично, но интересно, что ГМК стоит на втором месте, опережая даже Роснефть и значительно впереди Лукойла.

Данные получены из Thomson Reuters Datastream. Компиляция, обработка и визуализация с моей стороны.

По формальным и объективным показателям 2014 стал худшим с 2009 и даже перехлестывает 2009 по многим показателям, таким как чистая прибыль. Ситуация весьма тяжелая и это мягко говоря. Кризис проходит мягче, чем в 2009 по двум причинам: ментальная готовность у худшему, ожидания кризиса вот уже как 5 лет + долговая разгрузка по коротким долгам, снижение маржинальности, замещение коротких долгов на длинные. Ситуацию усугубляет необходимость погашать внешний долг при ограниченных механизмах рефинансирования. Но в целом, 2014 был катастрофой, а 2015, по всей видимости, еще хуже.

Оценили 12 человек

2 кармы